Что отличает процедуру заполнения декларации по налогу на прибыль за год?

Декларация по прибыли формируется на одном и том же бланке вне зависимости от того, за какой из периодов ее составляют:

- за отчетный, который может наступать как ежемесячно, так и ежеквартально, однако его протяженность каждый раз будет отсчитываться от начала года;

- за налоговый, равный году.

Начиная с отчетности за 2022 год применяется бланк декларации по налогу на прибыль, утвержденный приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (в ред. от 17.08.2022) (далее — Приказ). Его использовали в течение всего 2023-2024 года и нужно сдать по его завершении. Вы можете скачать форму и образец заполнения бесплатно, кликнув по картинке ниже:

Декларация по налогу на прибыль за 2024 год

Скачать

ВАЖНО! Начиная с отчетности за первый отчетный период 2025 года следует представлять декларацию по налогу на прибыль на бланке, утевржденном приказом ФНС России от 02.10.2024 № ЕД-7-3/830@. Подробнее об изменениях в бланке читайте в статье.

Результатом декларации, составляемой за отчетный период, является начисление авансового платежа, который рассчитывается так же, как и налог по году. То есть вычисляется полная сумма налога за соответствующий период, а для определения его суммы к уплате, приходящейся на промежуток времени, не учтенный в предшествующей отчетности, из этой полной суммы вычитается общий объем уплаченных за весь период отчета авансов.

Правила заполнения декларации для отчетных и для налогового периода содержит тот же документ — Приказ, которым утверждена новая форма декларации, и даются они единым текстом с выделением в нем отдельных особенностей, присущих декларации, составляемой за тот или иной период. Таким образом, в этом документе найдется и ответ на вопрос, как заполнять декларацию по налогу на прибыль за год.

Анализ этих правил позволяет утверждать, что оформление годовой декларации в основных моментах схоже с процедурой заполнения аналогичного отчета по отчетному периоду. Но есть и различия. А заключаются они в следующих пунктах:

- для годовой декларации применяется свой набор кодов периода отчета, указываемый на титульном листе, выбор из которого так же, как и для отчетного периода определяют 2 обстоятельства: кто рассчитывает налог (отдельный налогоплательщик или их группа) и какая периодичность начисления авансов им выбрана;

- в годовой декларации не происходит начисления авансов, предназначенных к уплате в последующие периоды, в силу чего отсутствует необходимость во внесении данных в подраздел 1.2 раздела 1 и в строки 290–340 листа 02;

- для годовой декларации более широким установлен перечень разделов, заполняемых при наличии сведений, требующих включения в них (листы 07, 08, 09, приложения к листу 09, приложение № 4 к листу 02), причем последнее из приложений включается не только в годовой отчет, но еще и в декларацию за 1 квартал.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили декларацию по налогу на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

О том, какие особенности будет иметь декларация, подаваемая с нулевыми данными, читайте в статье «Нулевая декларация по налогу на прибыль: как правильно заполнить?».

Строка 210 листа 02: пример расчета суммы для заполнения

Отдельного рассмотрения требует вопрос заполнения на листе 02 строки 210 декларации по прибыли за год.

В ней показываются суммы авансов, начисленные за налоговый период. Источники данных для определения величины авансов будут различаться, а в одной из ситуаций потребуется сделать дополнительный расчет. От чего же зависит значение, показываемое в листе 02 декларации по налогу на прибыль по строке 210 за год? Роль здесь играют 2 момента:

- выбранная налогоплательщиком периодичность начисления авансов (ежемесячная от фактической прибыли или ежеквартальная);

- применение налогоплательщиком, имеющим среднеквартальный доход не выше 15 млн руб., предоставляемого ему п. 3 ст. 286 НК РФ права на уплату авансов только по итогам завершающихся ежеквартально отчетных периодов.

О том, какие расчеты в части платежей приходится делать налогоплательщикам, не использующим это право, читайте в материале «Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода».

Использование права на уплату авансов только по итогам ежеквартального расчета по существу равнозначно оплате авансов от фактической прибыли за исчисляемые поквартально налоговые периоды. Начисления тех сумм, которые будут представлять собой платежи, осуществляемые в следующем за отчетным периодом квартале, при применении этого права не происходит. Аналогичные последствия имеет помесячный расчет авансов от фактической прибыли. То есть для того, чтобы узнать, какую сумму следует отразить в строке 210 листа 02 за год при использовании каждого из этих расчетов, достаточно посмотреть величину, указанную в строке 180 этого же листа декларации за последний отчетный период:

- за 9 месяцев, если используется право на уплату авансов только по итогам завершающихся ежеквартально отчетных периодов;

- за 11 месяцев, если расчет авансов осуществляется помесячно от фактической прибыли.

Но в ситуации, когда налогоплательщик в подаваемой ежеквартально промежуточной отчетности заполняет и строки 290–340, ему понадобится сделать вычисление суммы, вносимой в строку 210 листа 02 за год. Сложить здесь нужно значение, указанное в строке 180 листа 02 декларации за 9 месяцев, и сумму, отраженную в этом же листе по строке 290.

ВАЖНО! С 2024 года уплата налогов осуществляется строго в виде ЕНП. Платежки по отдельным налогам отменены.

Покажем, как формируется цифра в строке 210 листа 02 в декларации по прибыли за год на примере ее заполнения.

Предположим, что в декларации по прибыли за 9 месяцев организация в листе 02 по строке 180 показала 180 000 руб. налога, а по строке 290 этого же листа (в качестве авансов, подлежащих помесячной уплате в течение 4 квартала) — сумму 20 000 руб.

При таких данных в годовой декларации по прибыли цифра в строке 210 листа 02 будет равна 180 000 руб. + 20 000 руб. = 200 000 руб.

Еще о заполнении строки 210 читайте в статье «Как заполнить строку 210 в декларации по налогу на прибыль».

Кроме того при заполнении декларации у бухгалтеров часто возникает вопрос «Как заполнить строку 320 листа 02». По итогам года данная строка не заполняется. Ее нужно заполнять 1 раз по итогам 9 месяцев. Подробнее о правилах заполнения этой строки рассказали эксперты КонсультантПлюс. Получите пробный демо-доступ и бесплатно переходите в готовое решение.

См. также:

- «Как заполняется строка 220 листа 02 декларации по налогу на прибыль?»;

- «Как рассчитать строку 290 листа 02 декларации по налогу на прибыль?».

Полный пример заполнения декларации по налогу на прибыль за 2024 год можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе:

Когда сдают годовую декларацию по прибыли?

Еще одно отличие годовой декларации от промежуточных заключается в том, что их сдают в разные сроки. Промежуточные отчеты сдаются не позднее 25 числа в месяце, наступающем за завершением отчетного периода, т. е.:

- при авансах, начисляемых помесячно от фактической прибыли, — ежемесячно (11 раз за год);

- при ежеквартально начисляемых авансах — ежеквартально (3 раза за год).

А когда же сдают декларацию на прибыль за год? Не позже 25 марта года, наступающего после завершения налогового периода, указанного в этой декларации.

Каждый из этих сроков может оказаться смещенным на более позднюю дату, если конкретный день попал на выходной (п. 7 ст. 6.1 НК РФ). В 2025 году 25 марта рабочий день, поэтому сдать декларацию за 2024 год можно до 25.03.2025 включительно.

Подробнее про сроки сдачи декларации за год, читайте здесь.

Итоги

Годовую декларацию по прибыли составляют на том же бланке, который применяется для заполнения промежуточных отчетов. Однако ряд отличий декларация, формируемая за год, имеет. К числу этих отличий относятся:

- применение особых кодов для указания периода отчета;

- отсутствие необходимости в начислении авансов на последующие периоды;

- свой набор разделов, требующих заполнения при наличии данных для внесения в них.

Еще одно отличие заключается в сроке сдачи декларации. По году ее сдают только в 3-м месяце, наступающем после завершения этого года, в отличие от промежуточных отчетов, подаваемых в ближайшем месяце, следующем за отчетным периодом. С 2023 года срок сдачи привязан к 25-му числу, но при попадании крайней даты на выходной или праздничный день, он будет смещаться на ближайший после него рабочий день.

Инструкция по заполнению декларации по налогу на прибыль

В инструкции — комментарии аудитора по вопросам: как заполнять и представлять декларацию, что грозит за непредставление.

В декларацию обязательно должны быть включены: титульный лист, подраздел 1.1 раздела 1, лист 02 с приложениями 1 и 2. Остальные подразделы, листы и приложения заполняются, если есть сведения, которые должны в них отражаться.

Мы не рекомендуем заполнять разделы декларации «по порядку» (от титульного листа к листу 09). Лучше начать с заполнения детальных данных об операциях: приложения к листу 02, листы 03–09, приложения к декларации. На их основе заполняется лист 02.

Далее можно заполнить раздел 1 с нужными подразделами. Последним заполняется титульный лист, поскольку на нем указывается общее количество страниц в декларации.

В таком же порядке советуем проверять декларацию, заполненную бухгалтерской программой.

При заполнении декларации по налогу на прибыль организации рекомендуется проверять показатели на выполнение контрольных соотношений (КС). Они утверждены Приказом ФНС РФ от 29.02.2024 № ЕД-7-3/164@ в редакции Приказа ФНС РФ от 02.10.2024 № ЕД-7-3/830@.

Если налоговые органы обнаружат несоответствие контрольных соотношений в декларации, они вправе направить налоговому агенту требование представить пояснения в течение пяти рабочих дней либо внести изменения в представленную декларацию (п. 3 ст. 88 НК РФ).

Организации обязаны представить уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов в одном из следующих случаев (п. 9 ст. 58 НК РФ):

- налоговое законодательство не предусматривает подачу отчетности;

- срок перечисления обязательных платежей наступает раньше представления соответствующей налоговой декларации.

Однако по налогу на прибыль организации уведомления не предоставляются, поскольку срок уплаты налога наступает уже после подачи налоговой декларации. Исключение — налоговые агенты по налогу на прибыль организации, которые обязаны подать уведомление до 25-го числа месяца выплаты дохода.

Титульный лист

На титульном листе приводится общая информация о декларации и об отчитывающемся лице. Рассмотрим, в каком порядке заполняются реквизиты титульного листа.

Подтверждение достоверности и полноты сведений

В этом разделе несколько полей, порядок заполнения которых зависит от того, кто подписывает декларацию.

Раздел 1 и подразделы к нему декларации по налогу на прибыль

В разделе 1 указываются суммы налога, которые на основании декларации начислены к уплате в бюджет. Раздел состоит из трех подразделов.

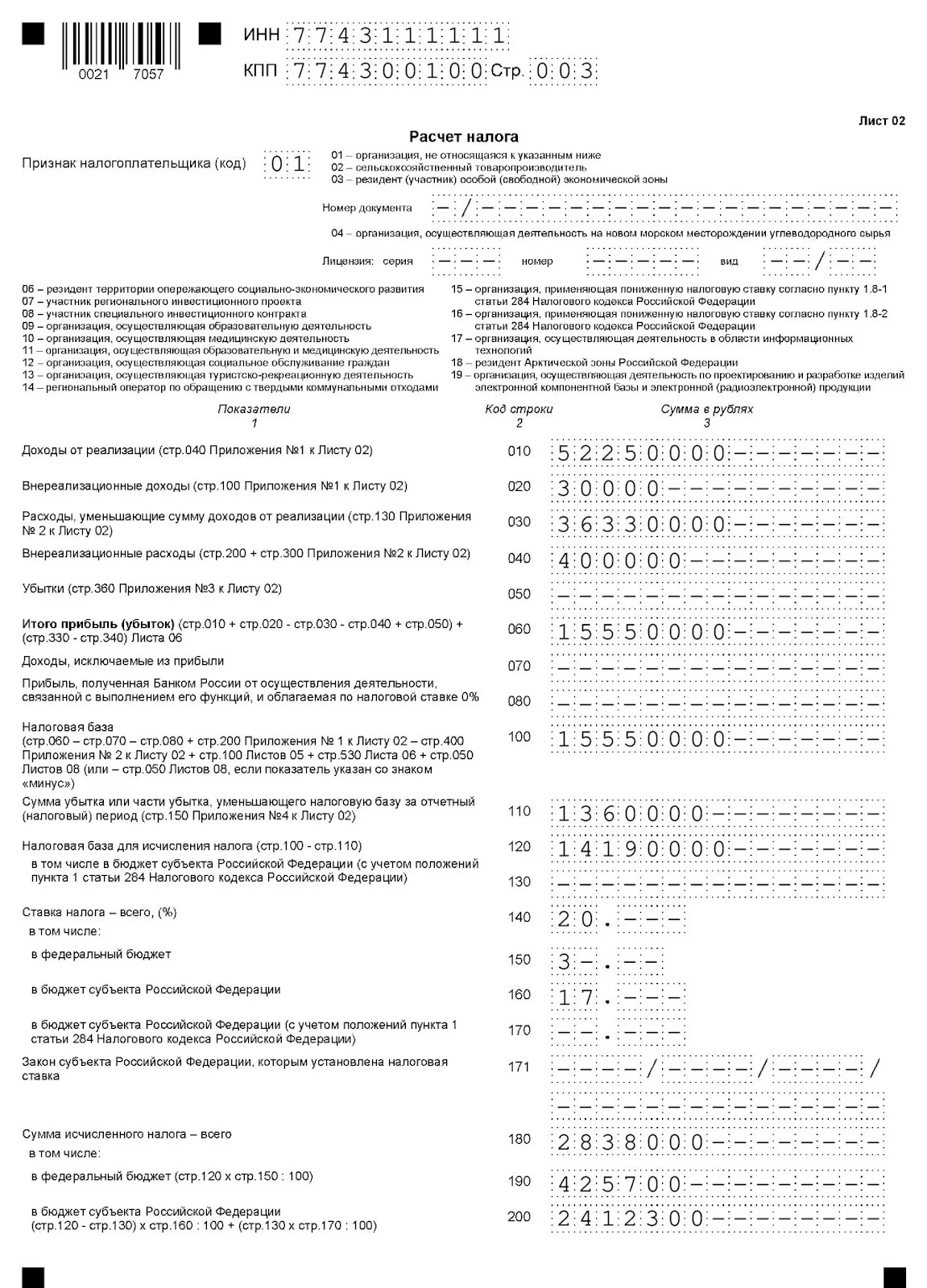

Лист 02

На листе 02 производится расчет налога (авансового платежа) за налоговый или отчетный период. По общему правилу его включают в декларацию все налогоплательщики. Этого листа не будет в декларации по обособленному подразделению, а также в декларации лица, которое не является налогоплательщиком, если декларация является налоговым расчетом, который представляется налоговым агентом, или если в декларации отражена только прибыль контролируемой иностранной компании.

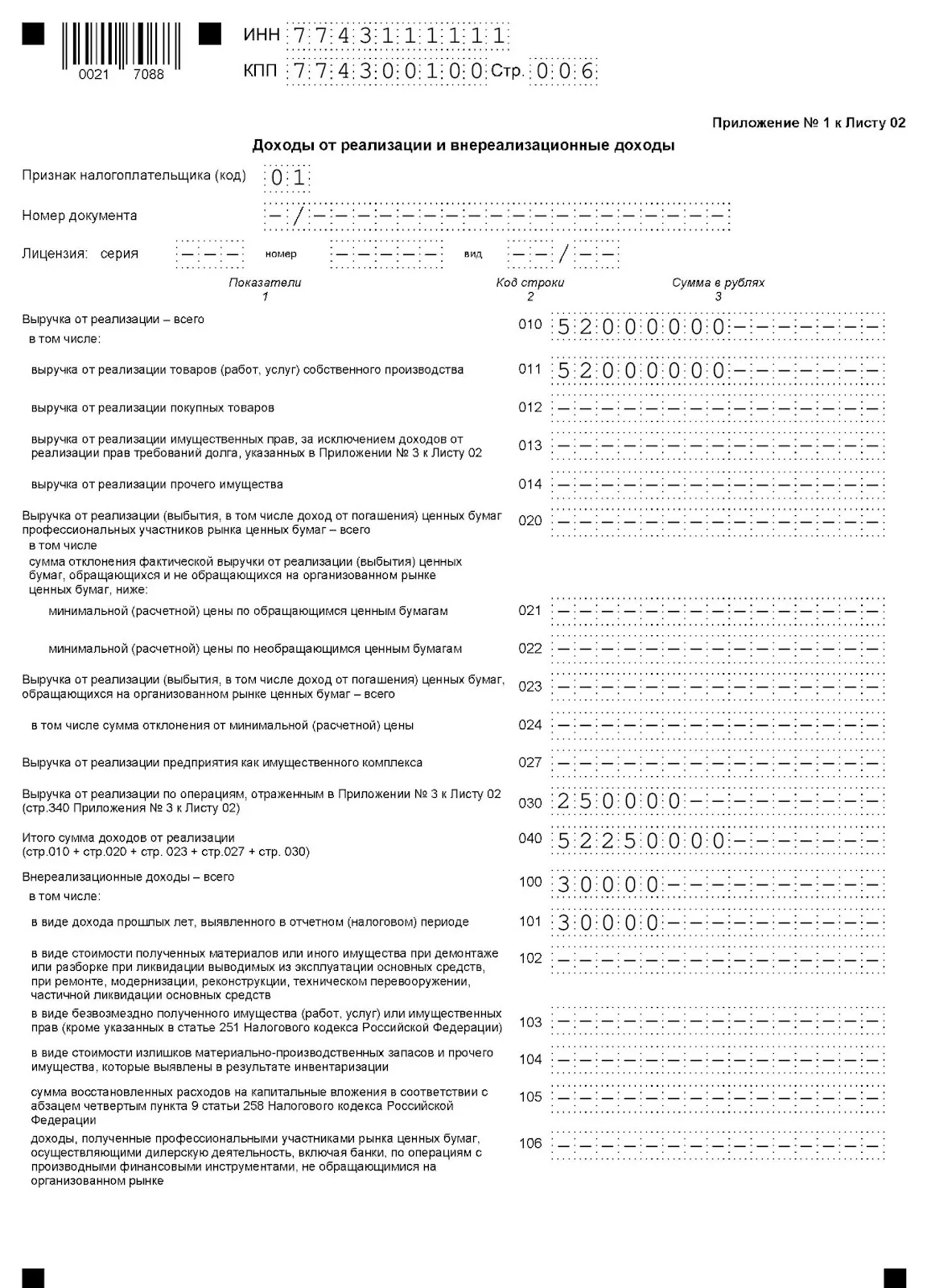

Приложение № 1 к листу 02

В этом приложении расшифровываются доходы налогоплательщика — доходы от реализации и внереализационные доходы. Все показатели в нем нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

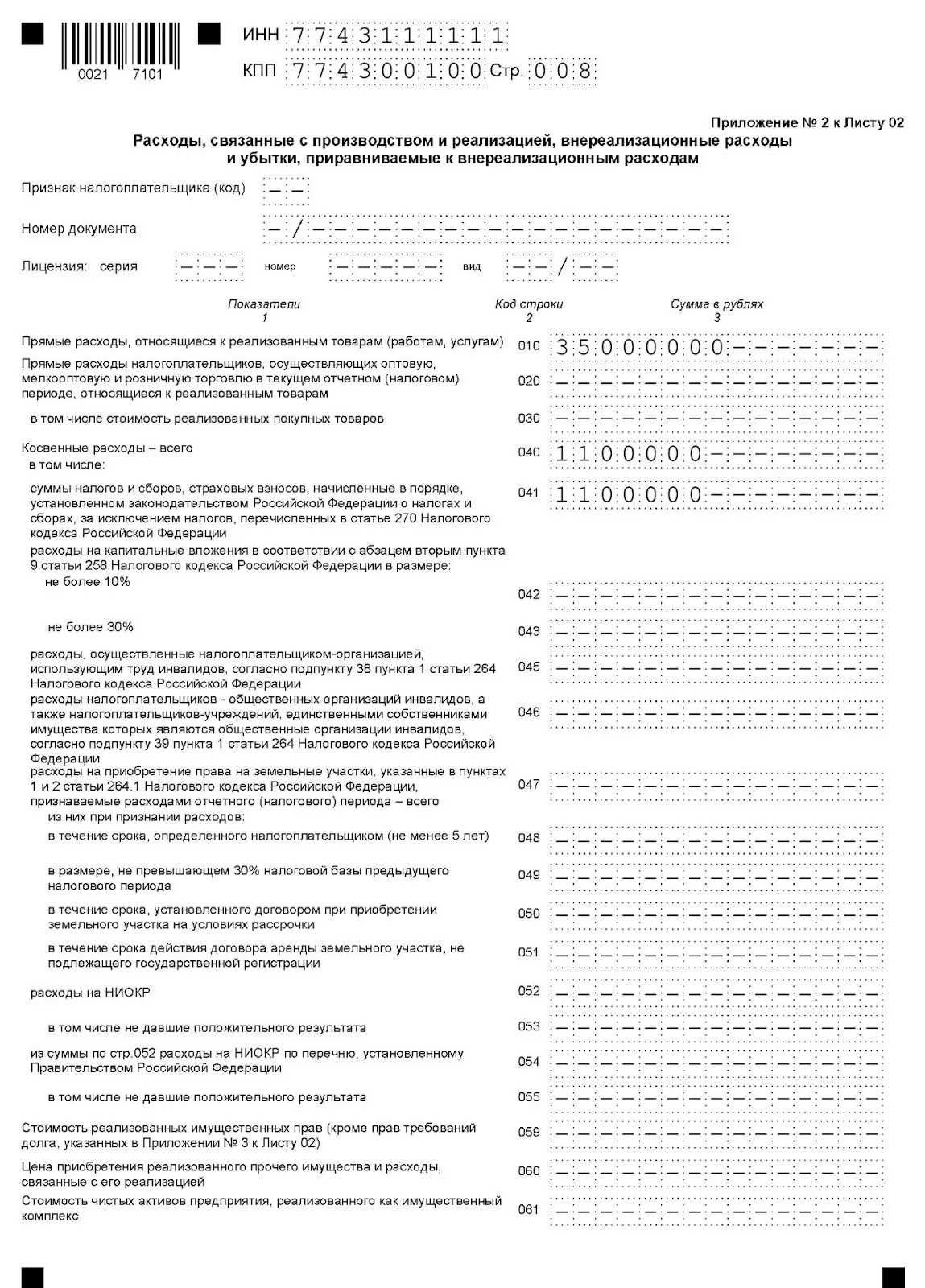

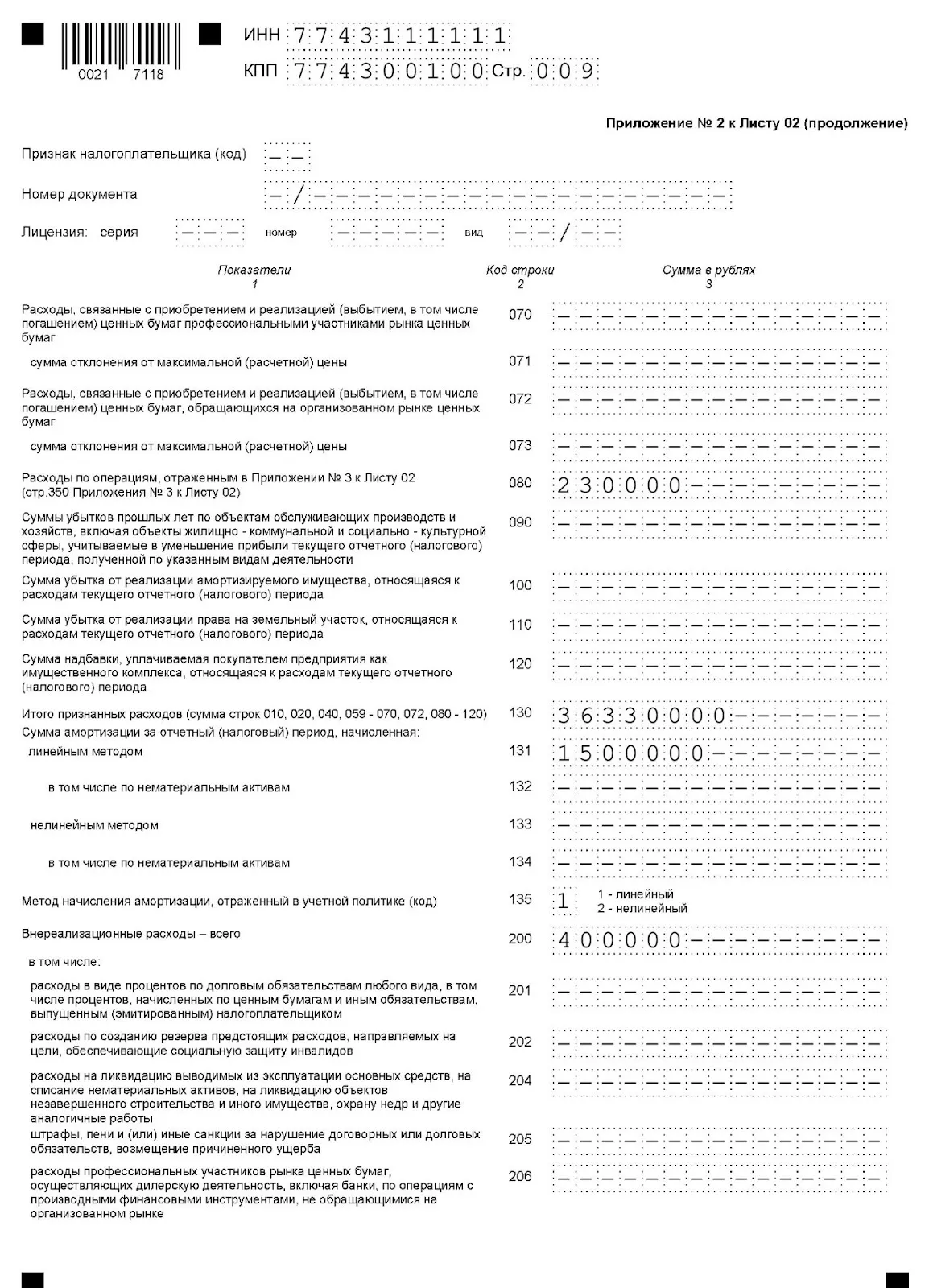

Приложение № 2 к листу 02

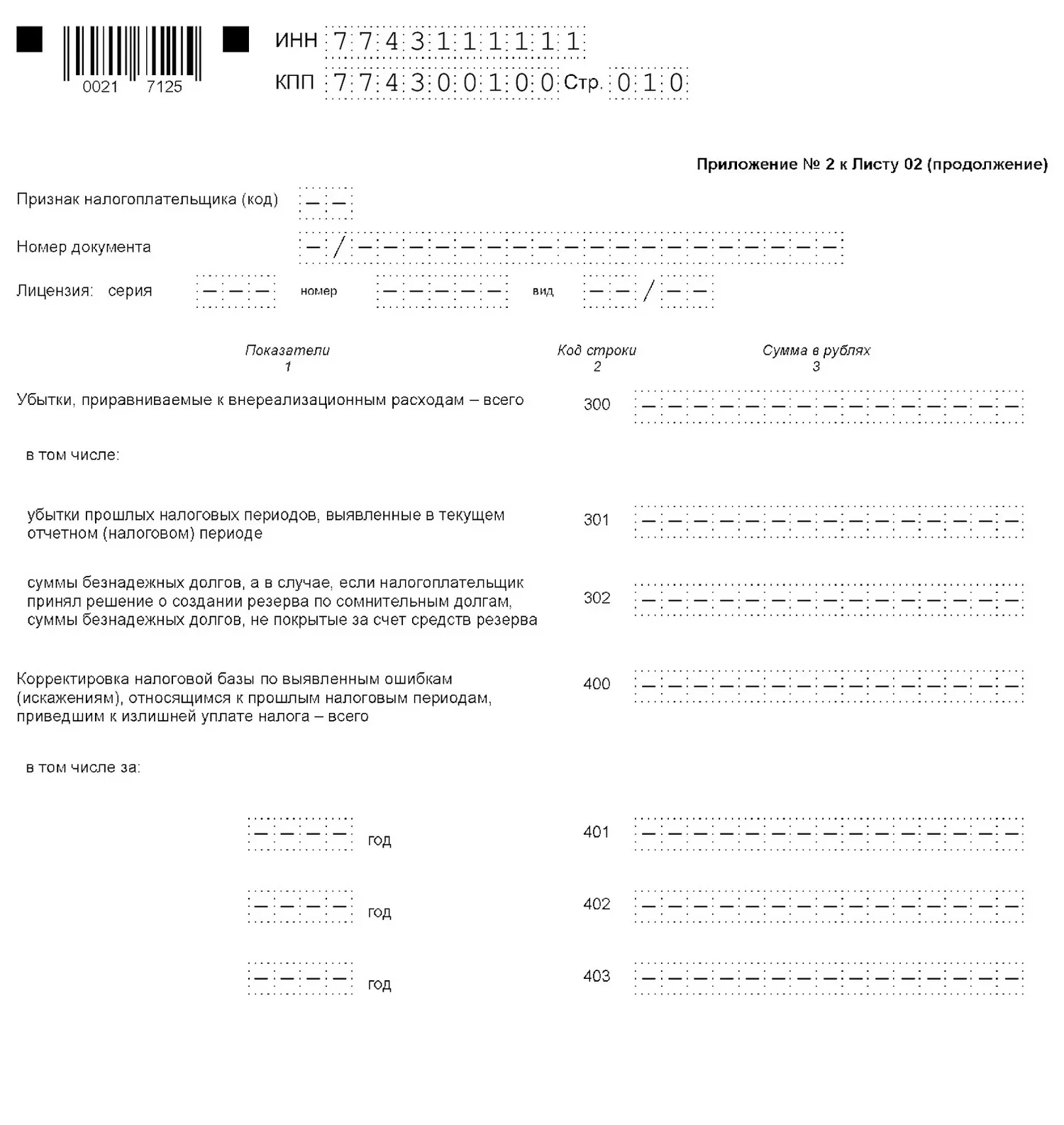

В этом приложении расшифровываются расходы налогоплательщика — расходы, связанные с производством и реализацией, внереализационные расходы, а также убытки, приравниваемые к внереализационным расходам. Все показатели нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

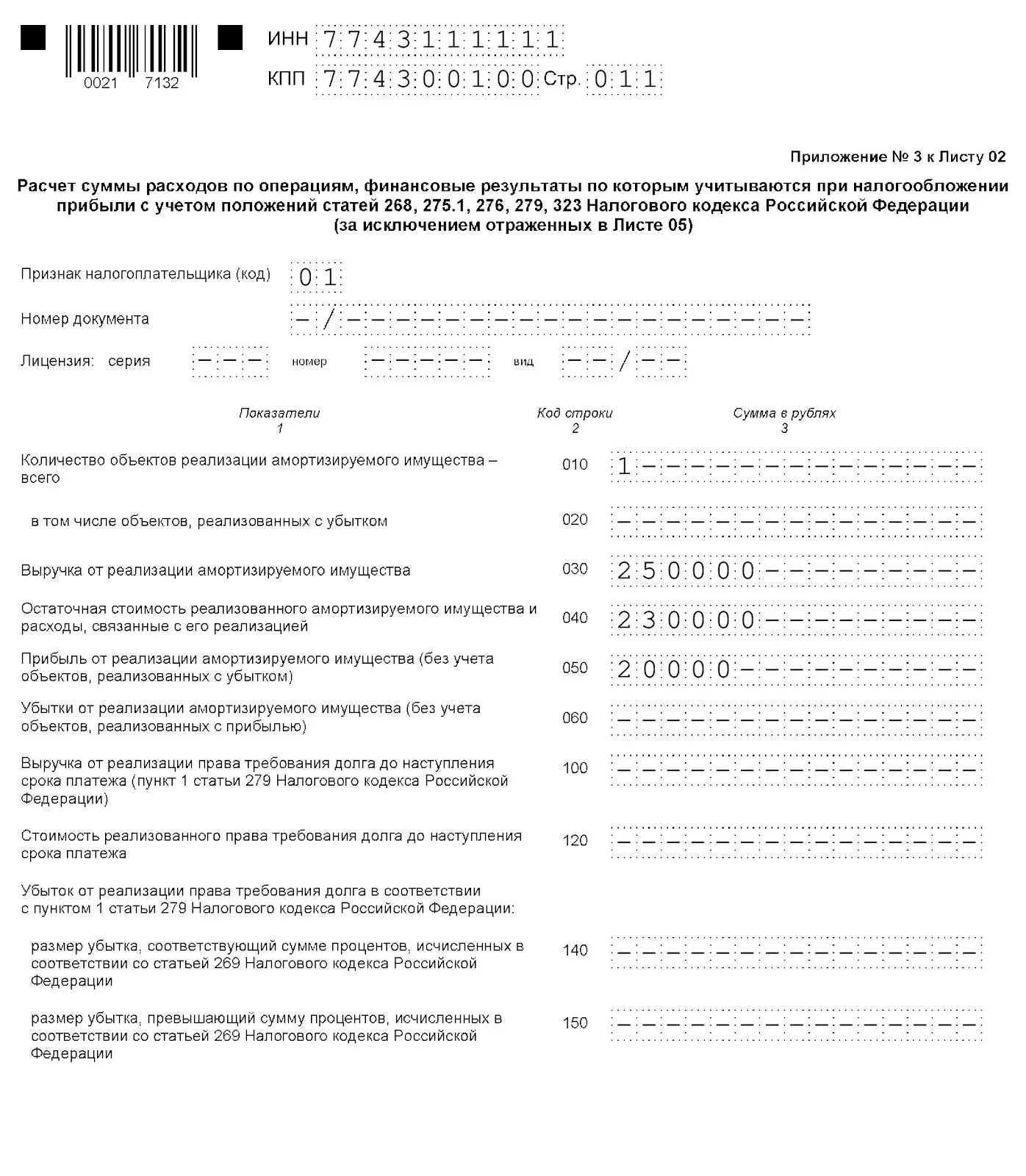

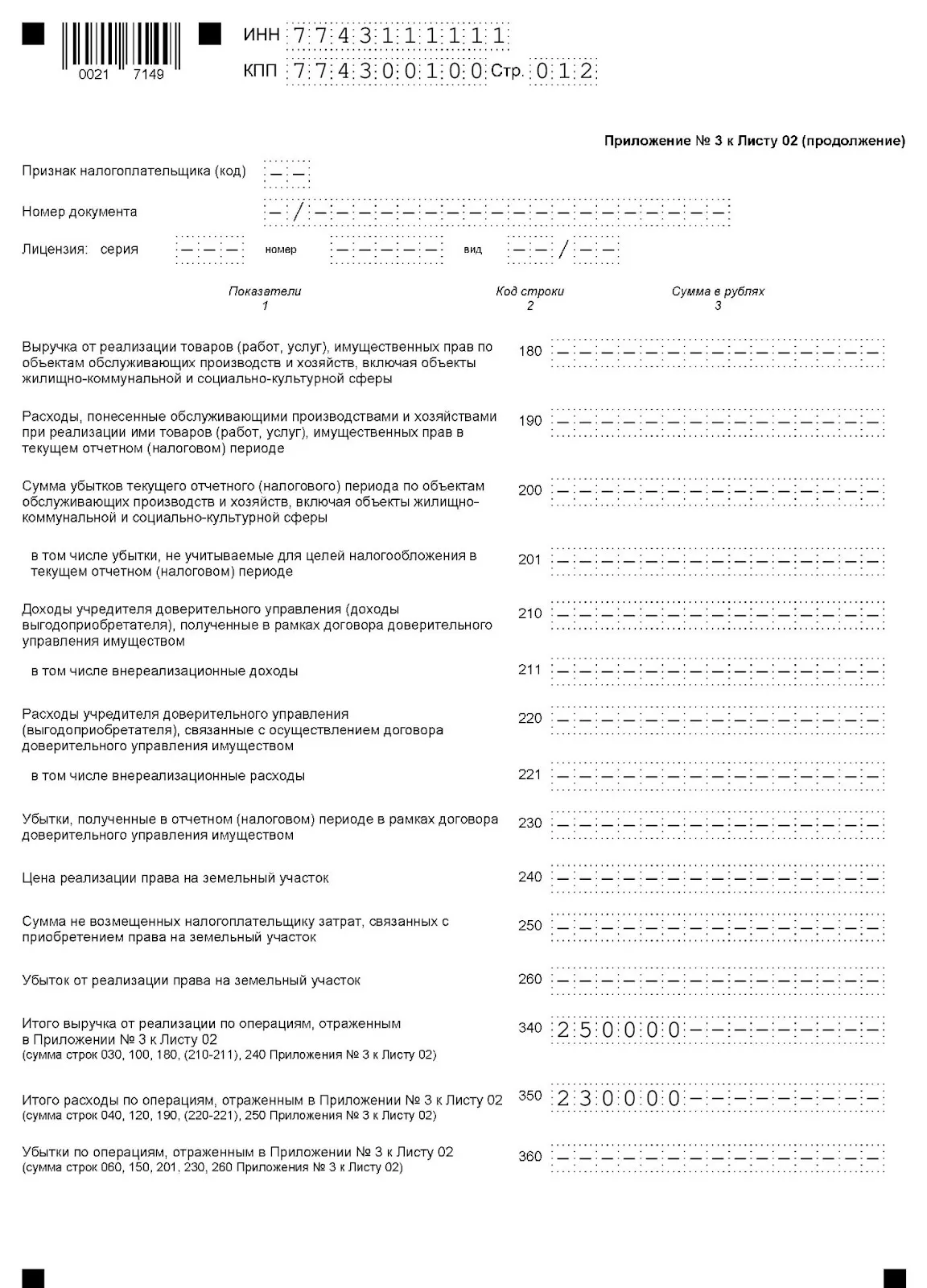

Приложение № 3 к листу 02

В этом приложении указываются суммы доходов и расходов по операциям, по которым убытки учитываются для целей налогообложения в особом порядке. Все показатели нужно указывать без учета самостоятельных корректировок, произведенных по операциям со взаимозависимыми лицами и приведенных в листе 08. Рассмотрим порядок заполнения показателей этого приложения.

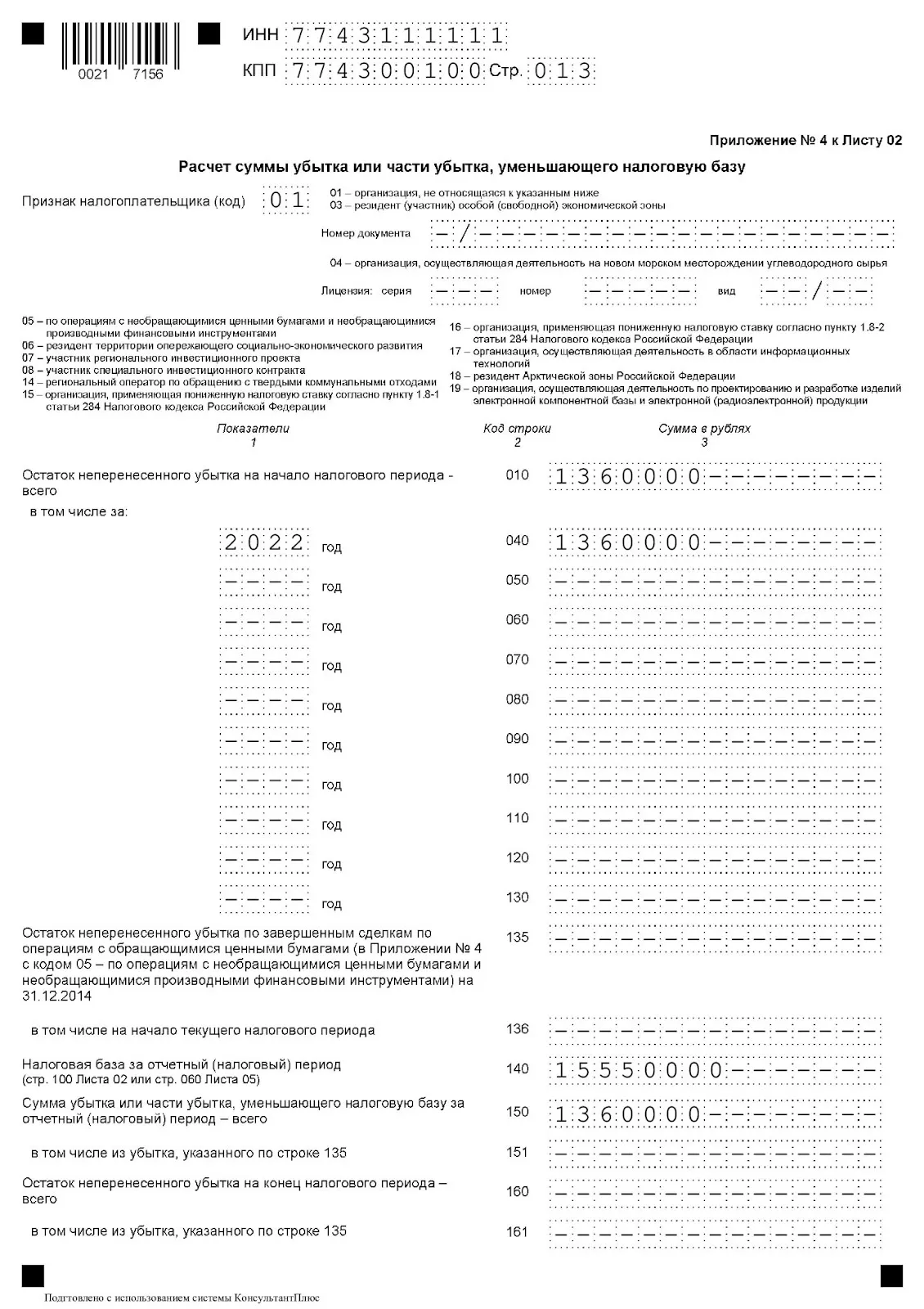

Приложение № 4 к листу 02

В этом приложении расшифровываются суммы убытков прошлых лет, которые переносятся или могут быть перенесены на будущее. Оно заполняется только в декларациях за I квартал и за год. Рассмотрим порядок заполнения показателей этого приложения.

Приложение № 5 к листу 02

Это приложение заполняется, если у организации есть обособленные подразделения (ОП). В декларации заполняется несколько приложений № 5 к листу 02. Отдельно заполняются приложения по головной организации без учета ОП и по каждому ОП, включая закрытые в отчетном (налоговом) периоде, или по группе ОП. Рассмотрим порядок заполнения показателей этого приложения.

Порядок представления декларации по налогу на прибыль

Рассказали, когда, куда и по какой форме сдавать декларацию, а также какая ответственность предусмотрена, если сделать это не вовремя.

Александр Лавров, аттестованный аудитор

Тамара Гельрот, Мария Шевченко

эксперты по бухгалтерскому учету и налогообложению

Как сдавать годовую декларацию

«Прибыльную» декларацию подают налогоплательщики, налоговые агенты и «спецрежимники», с чьих с доходов налог не удержан агентом (например, по дивидендам от иностранных организаций).

Подавайте декларацию в ИФНС по месту нахождения, а при наличии «обособок» еще и по местам их учета. Крупнейшие налогоплательщики все декларации сдают в инспекцию, в которой зарегистрированы как крупнейшие (п. 1, 5 ст. 289 НК).

Сдавайте отчет электронно или на бумаге, если прошлогодняя среднесписочная численность вашего персонала не превысила 100 человек. При большей численности, а также, если вы — крупнейший налогоплательщик, сдавайте отчет только электронно (п. 3 ст. 80 НК). Нарушение обязательного электронного способа сдачи чревато штрафом в 200 руб. (ст. 119.1 НК).

За 2023 год надо отчитаться в срок до 25 марта 2024 г. (включительно).

При нарушении срока сдачи придется уплатить штраф — минимум 1000 руб. или 5% от неуплаты за каждый просроченный месяц, но не более 30%. Руководителя могут оштрафовать на 300–500 руб. (п. 1 ст. 119 НК, ст. 15.5 КоАП). А если просрочка составит более 20 дней, налоговики могут заблокировать банковские счета (п. 3.3 ст. 76 НК).

Бланк годовой декларации 2023

За 2023 г. отчитывайтесь по прибыли на бланке, утвержденном приказом ФНС № ММВ-7-3/475 от 23.09.2019 в редакции от 17.08.2022. Этот же приказ содержит Порядок заполнения декларации (далее — Порядок), на который нужно опираться при ее подготовке.

Обязательно заполните и включите в декларацию:

-

титульный лист;

-

подраздел 1.1 раздела 1;

-

лист 02;

-

приложения 1 и 2 к листу 02.

Остальные разделы заполняйте только при наличии соответствующих показателей, отражаемых в них, например:

-

приложение 3 к листу 02 — при продаже ОС;

-

приложение 4 к листу 02 — при переносе убытков прошлых лет;

-

приложение 5 к листу 02, если у фирмы есть «обособки»;

-

разделы А, В листа 03, подраздел 1.3 листа 01 — при выплате дивидендов;

-

лист 07, если получали целевое финансирование.

Заполнение удобнее начать с приложений 1 и 2 к листу 02 и прочих приложений и листов, в которых расшифровываются доходы, расходы и отдельные операции. Затем все показатели обобщают в листе 02 и в подразделе 1 отражают налог к уплате (или уменьшению).

Показатели округляйте до полных рублей, и вносите нарастанием с начала года. Текст пишите заглавными печатными буквами. В пустых ячейках ставьте прочерки.

Электронные декларации сдаются в формате, указанном в Приложении № 3 к Порядку.

Сдавайте налоговую отчетность онлайн с помощью сервиса Такском. Сервис содержит самые актуальные формы деклараций и расчетов, а правильность заполнения гарантирует встроенная проверка на ошибки.

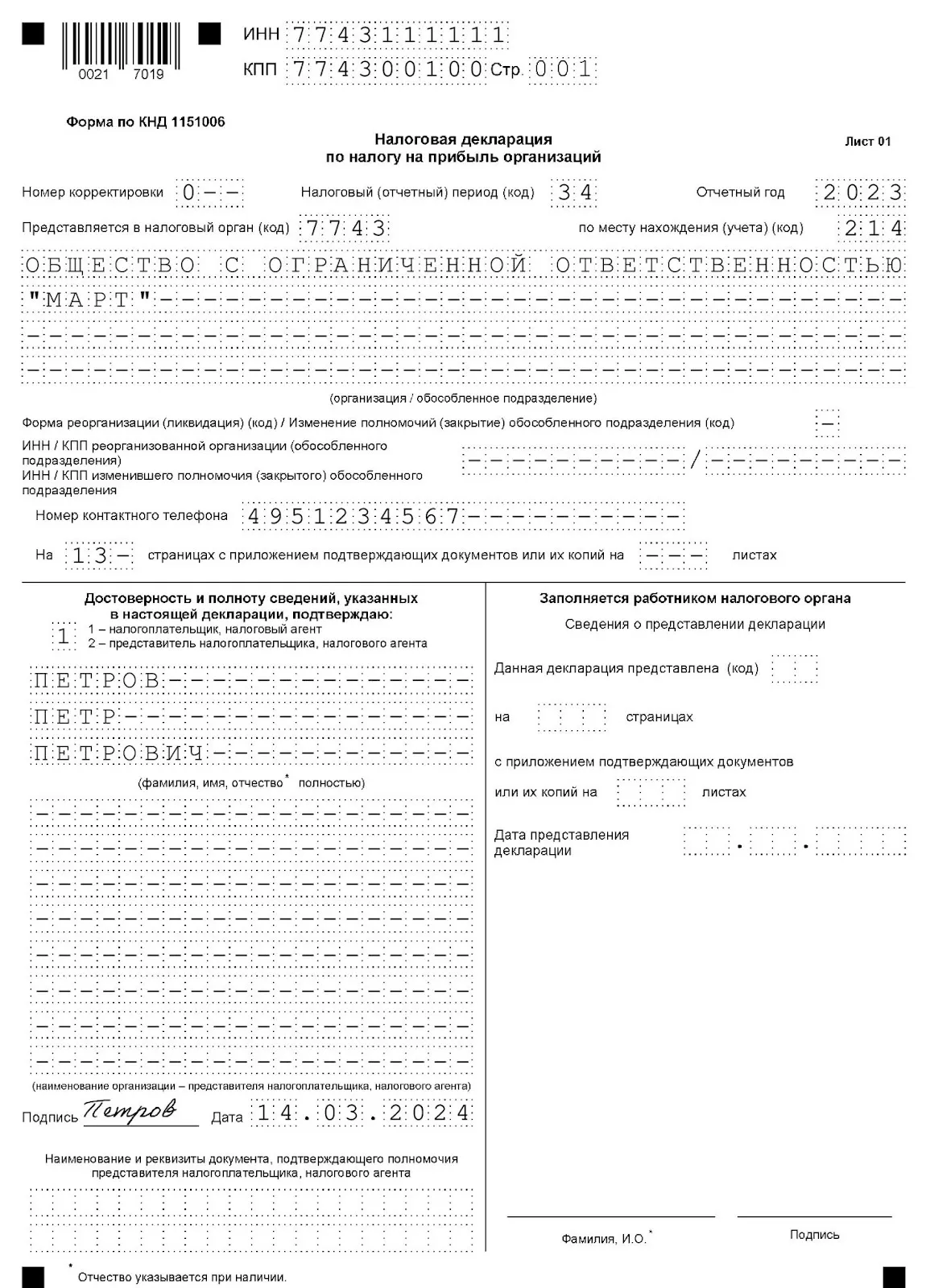

Титульный лист

В титуле указываем следующие сведения:

-

ИНН и КПП (также указывается в верхней части каждой страницы);

-

«Номер корректировки» — для первичного отчета «0—», для последующих уточненных — «1—», «2—» и т.д.;

-

«Налоговый период (код)» в годовой декларации «34», а для плательщиков ежемесячных авансов из фактической прибыли — «46»; отчетный год «2023»;

-

«Представляется в налоговый орган (код)» — код ИФНС, в которую сдаете отчет;

-

«по месту нахождения (учета)» — код выбирается из справочника в Приложении № 1 к Порядку. Например, «214» выбирают российские компании, не являющиеся крупнейшими налогоплательщиками, «231» указывают налоговые агенты-юрлица и т.д.;

-

наименование компании указывайте полностью, как в учредительных документах;

-

если вы отчитываетесь за реорганизованную компанию, укажите код формы ее реорганизации (из Приложения № 1 к Порядку), ее ИНН/ КПП;

-

укажите контактный телефон с кодом города;

-

подсчитайте и впишите число страниц, включенных в отчет (после заполнения всех страниц декларации);

-

если отчет сдает представитель по доверенности, укажите число страниц прилагаемого документа, подтверждающего полномочия.

Декларацию подписывает руководитель (или представитель) с указанием даты подписания.

Без ограничений сдавайте отчетность в налоговые и другие контролирующие органы при помощи сервиса Такском. Отчетность автоматически проверяется перед отправкой на соблюдение контрольных соотношений, исключая любые ошибки. Подключение к сервису полностью удаленное, при наличии действующей ЭП оно занимает считанные минуты.

Как заполнить показатели годовой декларации

Пошаговое заполнение отчета разберем на примере.

Пример

ООО «Март» в 2023 г. получило такие результаты:

Доходы:

-

от реализации своей продукции — 52 000 000 руб.,

-

внереализационные — 30 000 руб. (выявлен доход прошлых лет);

-

от продажи объекта ОС — 250 000 руб. (остаточная стоимость ОС — 230 000 руб.).

Расходы:

-

связанные с реализацией — 35 000 000 руб.,

-

амортизация ОС (линейный метод) — 1 500 000 руб.,

-

косвенные — 1 100 000 руб. (начисленные налоги, страхвзносы);

-

внереализационные — 400 000 руб.

Авансовые платежи — 1 700 000 руб., в т.ч. по бюджетам:

-

в федеральный — 255 000 руб.,

-

в региональный — 1 445 000 руб.

В 2022 г. у компании был убыток — 1 360 000 руб., который перенесен на 2023 г.

Помимо обязательных разделов, дополнительно придется заполнить приложения 3 (т.к. у нас есть проданное ОС) и 4 к листу 02 (в связи с убытком, перенесенным с прошлых лет).

-

Шаг 1. Заполняем приложения 1, 2, 3, 4 к листу 02.

Сначала подготовим приложение 3 о реализации амортизируемого имущества, т.к. было продано одно основное средство по остаточной стоимости 250 000 руб.:

-

стр. 010 — 1 (один объект);

-

стр. 030 — 250 000 (выручка от продажи);

-

стр. 040 — 230 000 (остаточная стоимость ОС);

-

стр. 050 — 20 000 (прибыль от продажи ОС);

-

стр. 340 — 250 000 (итого выручка);

-

стр. 350 — 230 000 (итого расход).

Далее в приложении 1 отражаем доходы (от реализации и внереализационные):

-

стр. 010, 011 — 52 000 000 (выручка от продажи продукции);

-

стр. 030 — 250 000 (выручка от продажи ОС из стр. 340 приложения 3);

-

стр. 040 — 52 250 000 (суммируем выручку по стр. 010 и 030);

-

стр. 100, 101 — 30 000 (доход прошлых лет, обнаруженный в 2023 г.).

Затем прямые и косвенные расходы вносим в приложение 2:

-

стр. 010 — 35 000 000 (расходы по проданной продукции);

-

стр. 040, 041 — 1 100 000 (косвенные траты, в т.ч. налоги, страхвзносы);

-

стр. 080 — 230 000 (расходы по продаже ОС из стр. 350 приложения 3);

-

стр. 130 — 36 330 000 (признанные расходы всего — сумма строк 010, 040, 080);

-

стр. 131 — 1 500 000 (начисленная амортизация ОС);

-

стр. 200 — 400 000 (внереализационные расходы).

Теперь заполним приложение 4, в котором отразим убыток 2022 года, перенесенный на будущее, и уменьшающий базу 2023 г.:

-

стр. 010 — 1 360 000 (общая сумма остатка неперенесенного убытка на начало 2023 г.);

-

в стр. 040 указываем «в т.ч. за 2022» — 1 360 000 (переносимый убыток);

-

стр. 140 — 15 550 000 (налоговая база за 2023 г., ее возьмем из стр. 100 листа 02 после его заполнения);

-

стр. 150 — 1 360 000 (сумма убытка, на которую можно уменьшить базу за 2023 г. — она не должна превышать 50% от размера базы).

-

Шаг 2. Заполняем лист 02.

В листе 02 делаем расчет налога. Переносим сюда итоговые суммы из приложений 1, 2, 3 и 4:

-

стр. 010 — 52 250 000 (доходы из стр. 040 приложения 1);

-

стр. 020 — 30 000 (доходы из стр. 100 приложения 1);

-

стр. 030 — 36 330 000 (расходы из стр. 130 приложения 2);

-

стр. 040 — 400 000 (расходы из строки 200 приложения 2);

-

стр. 060 — 15 550 000 (сумма прибыли получена при сложении строк 010 и 020 минус строки 030 и 040). Если бы результат в строке был отрицательный, это означало бы, что получен убыток, который отражают с минусом, а база по строке 120 была бы равна нулю;

-

стр. 100 — 15 550 000 (налоговая база за 2023 г., равная сумме прибыли);

-

стр. 110 — 1 360 000 (убыток прошлых лет из стр. 150 приложения 4, уменьшающий базу);

-

стр. 120 — 14 190 000 (база, из которой рассчитаем налог, равна разности строк 100 и 110);

-

стр. 140, 150, 160 — указываем ставку налога 20%, в т.ч. в федеральный бюджет — 3% и в бюджет региона — 17%;

-

стр. 180 — 2 838 000 (общая сумма рассчитанного налога);

-

стр. 190 — 425 700 (в т.ч. налог в федеральный бюджет);

-

стр. 200 — 2 412 300 (в т.ч. налог в региональный бюджет);

-

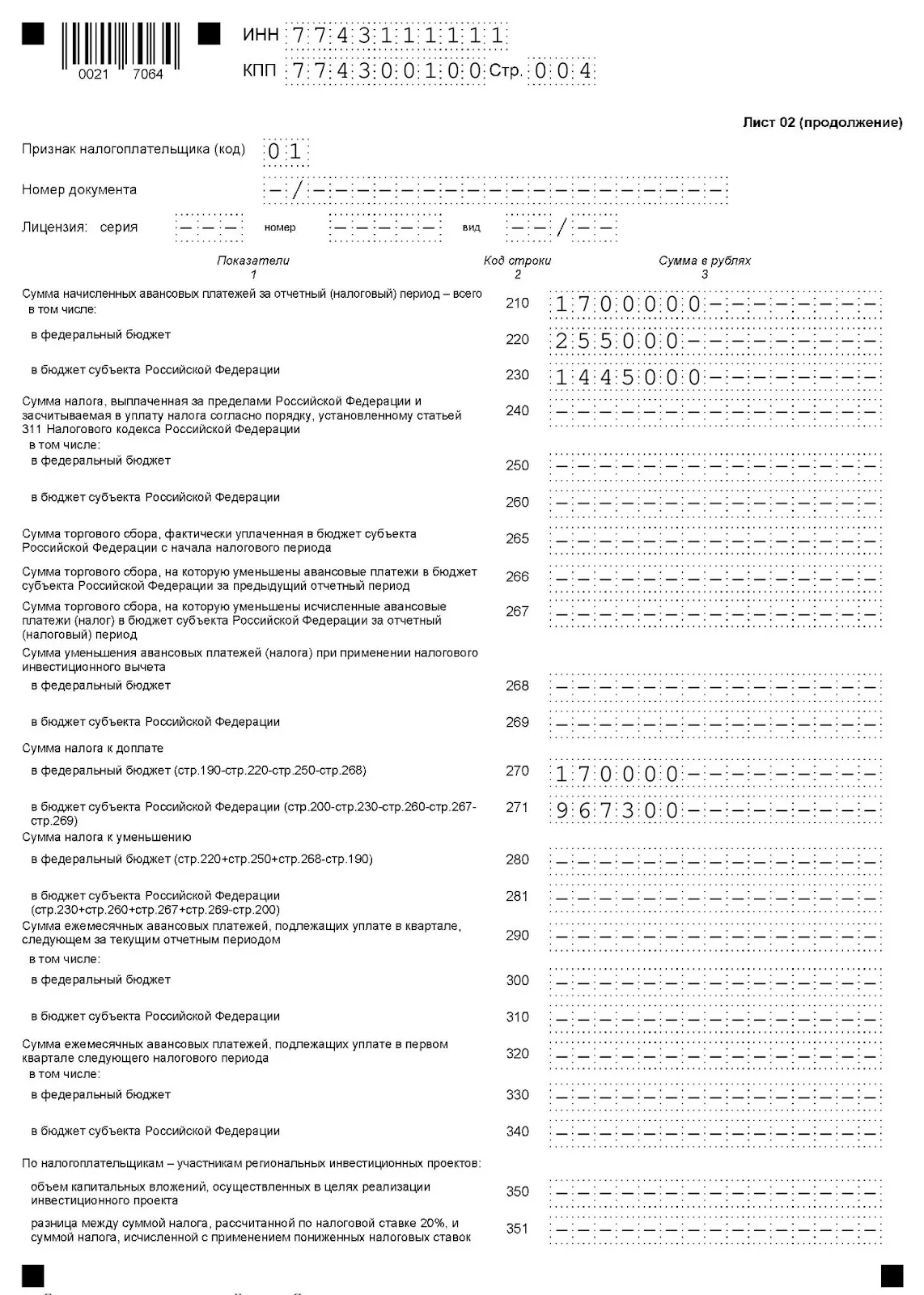

стр. 210 — 1 700 000 (общая сумма авансовых платежей);

-

стр. 220 — 255 000 (в т.ч. авансы в федеральный бюджет);

-

стр. 230 — 1 445 000 (в т.ч. авансы в бюджет региона);

-

стр. 270 — 170 700 (федеральная часть к доплате за минусом авансов);

-

стр. 271 — 967 300 (региональная часть к доплате за вычетом авансов). Если бы по строкам 270 и 271 получился отрицательный итог — эти суммы приняли бы к уменьшению налога.

-

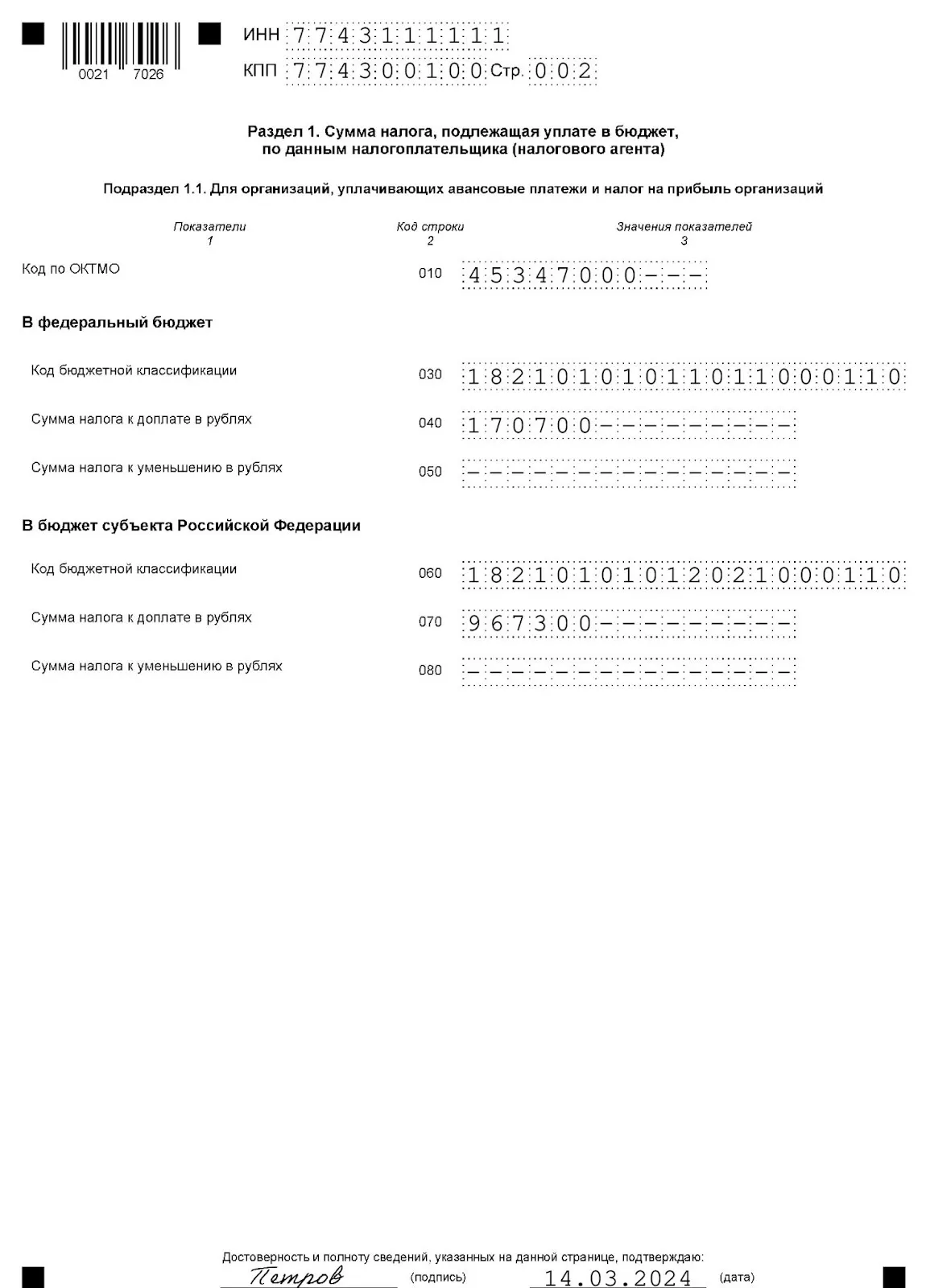

Шаг 3. Переносим суммы налога в раздел 1.

В подразделе 1.1 указываем:

-

Код ОКТМО — код территории, на которой уплачивается налог. Может состоять из 8 или 11 цифр. Все коды можно найти в классификаторе ОК 033-2013.

-

В строках 030 и 060 указываем КБК налога на прибыль, уплачиваемого в федеральный и региональный бюджет соответственно.

-

В строку 040 переносим значение, полученное по стр. 270 листа 02 (170 700), а в строку 070 — по стр. 271 листа 02 (967 300).

Приведенный образец не отражает всех сложностей, с которыми могут столкнуться компании, заполняя годовую декларацию по прибыли. Избежать проблем при составлении и сдаче отчетности поможет сервис Такском. У него простой и понятный интерфейс плюс техническая поддержка 24/7. При подключении к отчетности получите ЭП на сотрудника своей компании бесплатно, заполнив его реквизиты при оформлении заявки.

В Налоговом кодексе масштабные изменения

Проверьте, правильно ли вы перестроили работу бухгалтера

Получите бесплатный гайд с разбором поправок в НК

Заполните форму — гайд придет на ваш e-mail:

Реклама: ООО «ТАКСКОМ», ИНН 7704211201, erid: LjN8KSEyF

Налогоплательщики на ОСНО по итогам каждого отчетного (налогового) периода по общему правилу обязаны начислять и уплачивать авансовые платежи по налогу на прибыль организаций. Ежемесячные авансовые платежи начисляются и уплачиваются в случае, если за предшествуюшие четыре квартала средняя сумма выручки превысили 15 млн рублей (п. 2 ст. 286 НК РФ).

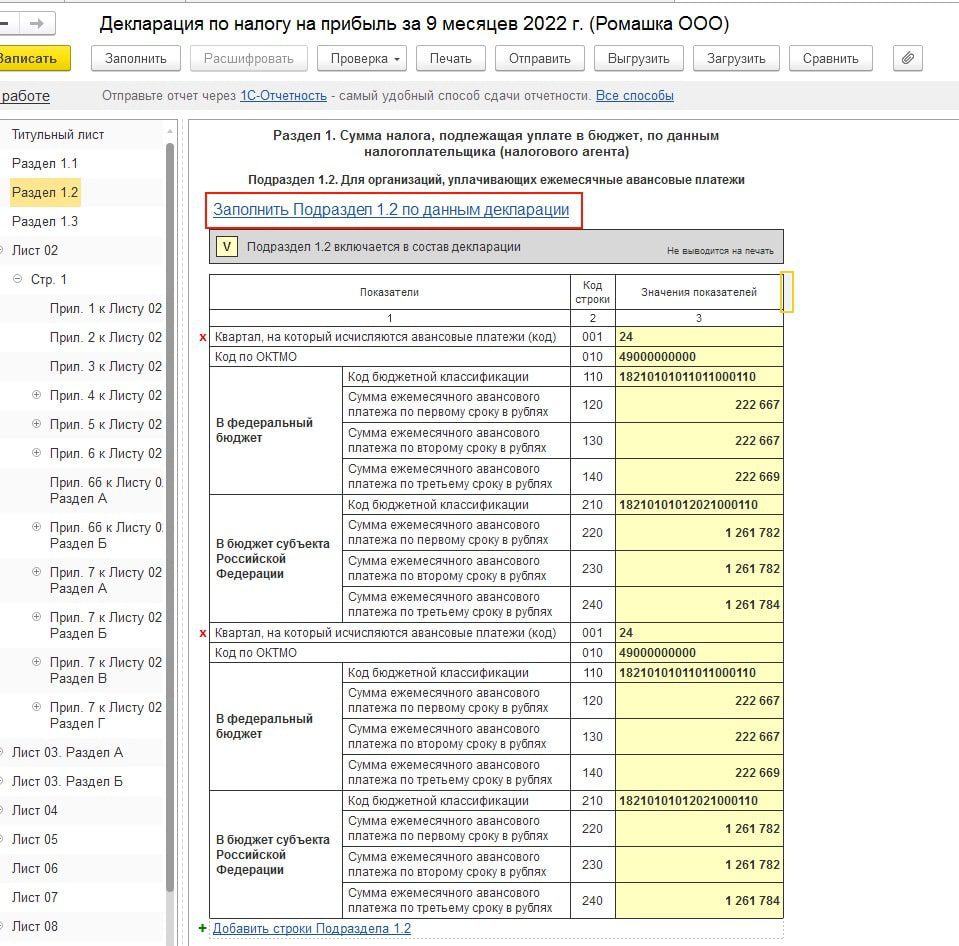

Сумма ежемесячных авансовых платежей, подлежащих уплате отражается в Разделе 1.2 Декларации. Данные в раздел 1.2 формируются на основании строки 290 листа 02 декларации за текущий период.

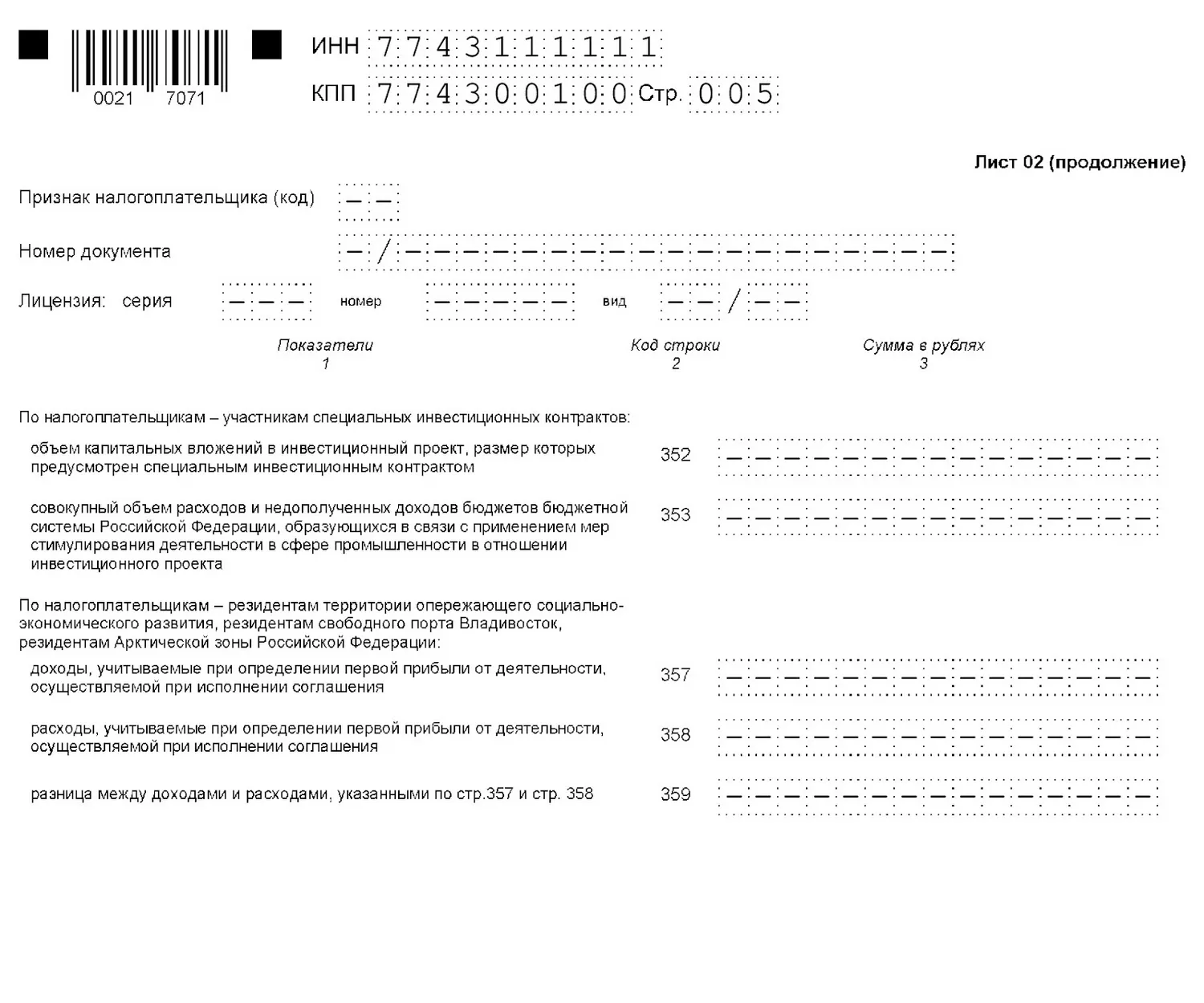

Рисунок 1 – Раздел 1.2 декларации по налогу на прибыль

Заполнение данного раздела происходит автоматически по данным декларации.

В зависимости от того, за какой период заполняется отчет, меняется порядок заполнения строк 210-230, 290-310 листа 2 декларации.

Заполнение декларации за 1 квартал

В строку 210 Листа 02 декларации за первый квартал текущего года переносятся данные строки 320 Листа 02 декларации за 9 месяцев предшестующего года (по уровням бюджетов соответственно)

Рисунок 2 – Стр.210 декларации за первый квартал

В строку 290 Листа 02 декларации за первый квартал текущего года переносятся данные строки 180 Листа 02 декларации за 1 Квартал текущего года. года (по уровням бюджетов соответственно). Т.е. сумма ежемесячных авансовых платежей, подлежащих уплате во втором квартале равна сумме начисленного налога за первый квартал.

Рисунок 3 – Стр.290 декларации за первый квартал

Заполнение декларации за полугодие

В строку 210 Листа 02 декларации за полугодие необходимо перенести сумму строк 180 и 290 Листа 02 декларации за первый квартал отчетного года.

Рисунок 4 – Стр.210 декларации за полугодие

В строку 290 Листа 02 декларации за полугодие необходимо перенести разницу между строкой 180 листа 02 декларации за полугодие строкой 180 листа 2 декларации за первый квартал.

Рисунок 5 – Стр.290 декларации за полугодие

Если полученное значение будет меньше или равно нулю, то в строке 290 ставится прочерк.

Таким образом ежемесячные авансовые платежи, подлежащие уплате в третьем квартале, составляют разницу между суммой начисленного налога полугодие и суммой начисленного налога за первый квартал.

Заполнение декларации за 9 месяцев

По данным декларации по налогу на прибыль за 9 месяцев определяется сумма ежемесячных авансовых платежей, подлежащих уплате в 4 квартале текущего года, а так же в первом квартале следующего.

В строку 210 Листа 02 декларации за 9 месяцев включается сумма строк 180 и 290 листа 02 декларации за полугодие.

Рисунок 6 – Стр.210 декларации за 9 месяцев

В строку 290 Листа 02 декларации за 9 месяцев переноситься разница строки 180 Листа 02 декларации за 9 месяцев отчетного года и строки180 Листа 02 декларации за полугодие отчетного года.

Аналогичным образом заполняется строка же при это заполняется строка 320.

Рисунок 7 – Стр.290 и 320 декларации за 9 месяцев

На основании сумм отраженных в строках 290 и 310 листа 02 декларации будут заполнены строки 120-140, 210-240 титульного листа. Для этого необходимо зажать кнопку «Заполнить по данным декларации»

Рисунок 8 – Раздел 1.2 декларации по налогу на прибыль за 9 месяцев

Заполнение декларации за год

В строке 210 листа 02 декларации за год необходимо отразить строки 180 и 290 листа 02 декларации за 9 месяцев.

Рисунок 9 – Стр.210 годовой декларации

Строка 290 листа 02 в годовой декларации не заполняется, т.к. данные о ежемесячных авансовых платежах, подлежащих уплате отражались в декларации за 9 месяцев.

Этот чек-лист поможет правильно заполнить декларацию по налогу на прибыль за 2024 год в 1С и избежать ошибок.

Скачать Чек-лист Как заполнить декларацию по налогу на прибыль за 2024 год в 1С

Содержание

- Чек-лист

- 1. Подготовка к заполнению декларации

- 2. Проверка настроек в 1С

- 3. Закрытие периода перед заполнением декларации

- 4. Проверка финансового результата и налога на прибыль

- 5. Создание декларации в 1С

- 6. Заполнение декларации

- 7. Проверка и отправка декларации

- 8. Уплата налога и отражение в учете

Чек-лист

1. Подготовка к заполнению декларации

- Проверить сроки подачи: не позднее 25.03.2025

- Проверить сроки уплаты: не позднее 28.03.2025

- Определить способ подачи

- Электронно (если численность > 100 чел.)

- Бумажный (для остальных)

2. Проверка настроек в 1С

- Проверить настройки учетной политики для налога на прибыль (Главное — Налоги и отчеты — Налог на прибыль — История изменений → 2024)

- перечень прямых расходов (если используется ручная настройка)

- Номенклатурные группы реализации

- Порядок уплаты авансовых платежей

3. Закрытие периода перед заполнением декларации

Проведите

- технические операции

- проверка дублей в справочниках

- удаление помеченных объектов

- проверка полноты введенных документов, их проведение

- восстановление последовательности и т.п.

- учетные операции:

- начисление зарплаты

- сверка с поставщиками и покупателями (заказчиками)

- проведение регламентных операций по закрытию месяца

4. Проверка финансового результата и налога на прибыль

- Запустить Анализ учета по налогу на прибыль (Отчеты — Анализ учета по налогу на прибыль)

- Проверить данные в ОСВ

- Доходы (90.01.1, 91.01)

- Расходы (90.02.1, 90.07.1, 90.08.1, 91.02)

- Перенос убытков прошлых лет

5. Создание декларации в 1С

- Создать декларацию через

- Список задач (Главное — Задачи организации)

- 1С-Отчетность (Отчеты — Регламентированные отчеты)

- Настроить состав декларации (удалить лишние листы)

6. Заполнение декларации

- Автоматически заполнить основные разделы

- Вручную заполнить

- Приложение 5 к Листу 02 (в 1С КОРП заполняется автоматически)

- Приложения 6, 7 к Листу 02

- Лист 4 и далее

- Следовать последовательности заполнения

- Лист 02 + Приложения 1-3

- Приложение 4 (если есть убытки)

- Лист 02 (строки 110-120)

- Приложение 5 (если есть обособленные подразделения)

- Лист 02 (строки 130, 210-230)

- Раздел 1, Подраздел 1.1

7. Проверка и отправка декларации

- Проверить контрольные соотношения (кнопка Проверка)

- Проверить выгрузку декларации

- Форматно-логический контроль перед отправкой

- Отправить через 1С-Отчетность или выгрузить файл для отправки через сторонний сервис

- При необходимости распечатать декларацию

8. Уплата налога и отражение в учете

- Начислить налог на прибыль на ЕНС (Закрытие месяца — Начисление налогов на ЕНС)

- Сверить данные в ОСВ по счету 68.04.1 с декларацией (Подразделы 1.1 и 1.2)

- Сформировать платежное поручение на уплату ЕНП

- Отразить уплату в Списании с расчетного счета

- Проверить зачет налога на прибыль в ЛК ЕНС

- Отразить факт зачета в 1С (Операции — Сведения об уплате налогов)

Больше информации на пошаговых примерах в 1С и наглядных схемах в подборке материалов Декларация по налогу на прибыль здесь >>

См. также:

- Алгоритм расчета налога на прибыль за год

- Декларация по налогу на прибыль за 2024 в 1С (25.03.2025)

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней

бесплатно