В жизни случается разное: кризис, потеря работы или бизнеса. Отсюда — невозможность оплачивать счета или выполнять обязательства по кредитам. Бывает, что лучший выход из ситуации — банкротство. Для физлиц в России такая возможность появилась несколько лет назад. Рассказываем, как и для кого эта процедура работает и с чего нужно начать.

Банкротство — это законное списание долгов через суд, если взыскать их невозможно. Процедура банкротства физических лиц и ИП в России регулируется специальным законом, а начать процедуру банкротства может как сам человек, так и кредиторы или ФНС.

Действие закона о банкротстве распространяется на все долги, которые есть у гражданина: кредиты, налоги, коммунальные платежи и т. д., кроме задолженности по алиментам и возмещения ущерба, нанесённого жизни и здоровью другого человека.

Когда можно объявить себя банкротом

Процедуру банкротства можно пройти, если доход не позволяет в срок платить по кредитам и в ближайшее время финансовое положение не изменится.

- при сумме такого долга более 500 000 рублей физическое лицо обязано объявить себя банкротом;

- при сумме долга менее 500 000 рублей — решение может быть принято добровольно.

С чего начать процедуру банкротства физического лица

В 2024 году пройти процедуру банкротства можно одним из этих способов:

- стандартным — через арбитражный суд;

- упрощённым — через МФЦ.

Упрощённая процедура банкротства

При упрощённой процедуре банкротства через МФЦ можно обойтись без финансового управляющего. Пройти такую процедуру разрешается гражданам, сумма долга которых составляет от 25 000 до 1 млн рублей. При этом они должны соответствовать одному из следующих критериев:

- Не сумели полностью или частично погасить долг по исполнительному листу, выданному не позднее чем за семь лет до даты обращения с заявлением о признании банкротом.

- Пенсионеры, у которых единственный источник дохода — пенсия, а также нет имущества для взыскания. При этом исполнительное производство о взыскании задолженности длится уже год, но долг так и не был погашен.

- Женщины, которые получают детские пособия и не имеют никакого имущества для списания в счёт долга. Кроме того, прошёл год с момента выдачи исполнительного листа о взыскании долга, но он так и не был исполнен.

- Граждане, у которых нет имущества для погашения долга, и исполнительное производство прекращено в связи с этим.

С июля 2024 года список бумажных документов, который нужно предоставлять банкроту, уменьшился. Не нужны справки о получении пенсии или пособия в связи с рождением и воспитанием ребёнка, а также информация о сроке выдачи исполнительного документа и его неисполнении. Документы будут запрашиваться через систему межведомственного электронного взаимодействия.

Если условия подходят под упрощённую процедуру, нужно действовать по следующей схеме:

- составить перечень кредиторов и долгов;

- написать заявление о признании себя банкротом;

- подать в МФЦ заявление вместе с перечнем кредиторов и пакетом документов, который включает паспорт, СНИЛС, ИНН, свидетельство о временной регистрации (при наличии), справку о получении пенсии или детских пособий (если выплаты назначены).

К заявлению не нужно прикладывать справки из банков, МФО, службы судебных приставов. Подать в МФЦ документы и приложение со списком кредиторов может сам кандидат в банкроты или его представитель с нотариальной доверенностью. За подачу заявления госпошлина не взимается.

Если какие-то кредиторы не указаны в списке, процедура банкротства не коснётся обязательств перед ними и долги придётся возвращать в обычном порядке.

Стандартная процедура банкротства

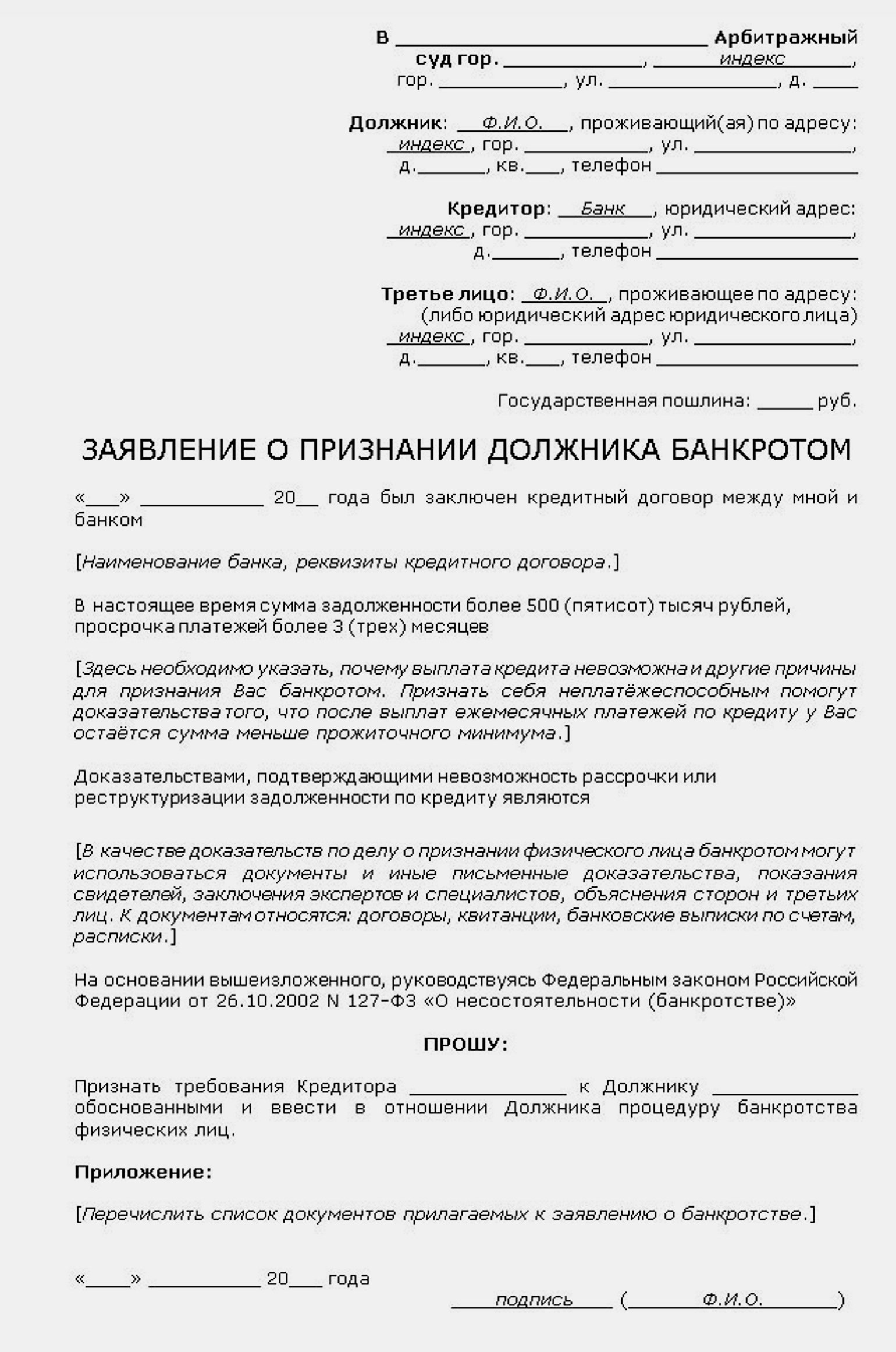

Заявление в суд подаётся в свободной форме. В шапке должны быть: наименование суда, паспортные данные должника, адрес и телефон. Также необходимо указать, каким кредиторам и сколько денег вы должны, приложить документы, подтверждающие задолженность. Составьте опись имущества и банковских счетов и объясните, какие причины привели к финансовым проблемам.

Выберите и укажите саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

Заявление можно отнести в суд лично или направить по почте заказным письмом с описью вложений.

Что происходит дальше

Процедура внесудебного банкротства длится шесть месяцев. Специалист МФЦ проверяет соблюдение условий «упрощёнки». Если всё соответствует правилам, в Едином федеральном реестре сведений о банкротстве делается соответствующая запись. Это даёт право кредиторам проверить, какое имущество есть у должника. Через полгода долги списывают, но, если окажется, что должник что-то скрыл, кредиторы могут оспорить упрощённое банкротство должника через арбитражный суд.

При обращении в суд процесс сбора и подачи документов занимает от 3–4 недель до трёх месяцев. Если суд признаёт заявление обоснованным, кредиторы прекращают начисление пеней должнику, и дело переходит в ведение финансового управляющего. Вся процедура банкротства занимает от восьми месяцев до года.

Далее возможен один из трёх путей развития ситуации:

-

Реструктуризация — пересмотр условий погашения долга. Должнику составляют план погашения долга без санкций в течение трёх лет.

Такой вариант возможен, если у человека есть регулярный доход и его достаточно, чтобы выплатить все долги с указанный срок. Реструктуризация невозможна, если у должника есть судимость за экономические преступления, он уже проходил процедуру банкротства в течение пяти лет или реструктуризацию за последние восемь лет.

Пока идёт реструктуризация, имуществом распоряжается финансовый управляющий. Траты должника не могут превышать 50 000 рублей в месяц, если суд не утвердил другие условия. Банкротство не наступает, если в результате реструктуризации долг полностью погашен. А когда выполнить обязательства не получается, имущество придётся продавать.

-

Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. По закону, должнику оставляют только одну квартиру, если недвижимость не куплена в ипотеку, а также предметы первой необходимости.

Вырученные деньги будут переданы кредиторам, остальные долги — списаны. Сведения об этом финансовый управляющий отправит в суд, чтобы завершить процедуру банкротства.

-

Мировое соглашение — ситуация, когда должнику удаётся договориться с кредиторами о списании части долгов или отсрочке. В этом случае дело о банкротстве останавливается, а финансовый управляющий прекращает свою работу. Должник обязан исправно платить согласно новым договоренностям. Если условия мирного соглашения нарушены, дело снова попадает в суд, а процедура признания банкротства возобновляется.

Последствия банкротства физических лиц

Банкротство избавляет от долгов и коллекторов — это плюс. Но у такой процедуры есть и минусы: будут испорчены деловая репутация и кредитная история. Кроме того:

- пока проходит дело о банкротстве, должнику запрещено распоряжаться своим имуществом и счетами, а при наличии судебного запрета — выезжать за границу;

- доходы в виде зарплаты и пенсии переходят в ведение финансового управляющего до окончания процедуры банкротства;

- пять лет после банкротства нельзя снова инициировать эту процедуру;

- в течение пяти лет при получении кредита нужно обязательно информировать потенциального кредитора о своём статусе банкрота;

- три года после процедуры нельзя занимать руководящие должности в организациях, пять лет — если это страховая компания, МФО, инвестиционный или негосударственный пенсионный фонд и 10 лет — если речь идёт о банке;

- если речь идет о банкротстве индивидуального предпринимателя, в течение пяти лет ему запрещено снова открывать ИП.

Эти последствия справедливы для граждан, которые списали долги путём реализации имущества, но не касаются тех, кто заключил мировое соглашение или прошёл реструктуризацию.

Последствия банкротства для родственников

Процедура банкротства затрагивает не только должников, но и их супругов. Например, при банкротстве мужа автомобиль жены также подлежит реализации.

Интересы других родственников затрагиваются только при долевом владении собственностью или если сделки с роднёй заключались в течение последних трёх лет. К примеру, если недвижимость была подарена.

Сколько стоит банкротство

В разных случаях стоимость процедуры варьируется. Основные затраты:

- госпошлина (нужна только при подаче заявления кредитором) — 10 000 рублей;

- депозит в суд — 25 000 рублей;

- расходы финансового управляющего — от 25 000 рублей;

- публикации в СМИ о реструктуризации долгов, продаже имущества — около 300 рублей за один квадратный сантиметр текста (публикация в печатном издании может обойтись в 10-20 тысяч рублей);

- почтовые издержки;

- оплата размещения сведений о процессе банкротства на сайте ЕФРСБ — 969,48 рубля за каждую публикацию. При распродаже имущества должника финансовый управляющий делает 7–8 публикаций, соответственно, расходы составят 7–8 тысяч рублей.

Итого: минимальная стоимость стандартной процедуры банкротства — более 70 000 рублей, пройти упрощённую процедуру можно бесплатно.

Если вы находитесь в поиске работы, рекомендуем попробовать свои силы в одном из бизнес-направлений МТС — от продаж до разработки технологичных продуктов. Актуальные вакансии от надёжного работодателя — и для начинающих, и для опытных специалистов — по кнопке ниже.

В Закон о банкротстве внесли изменения, сильно упростившие процедуру банкротства физического лица. Теперь банкротиться можно в упрощенном порядке через МФЦ.

Закон о банкротстве физических лиц был принят в 2017 году, однако процедура настолько сложная и дорогостоящая, что в народе появилась шутка, что «позволить себе процедуру банкротства может только очень богатый человек». Иногда затраты на услуги юриста и арбитражного управляющего превышают сумму долга, от которого человек хочет избавиться.

В 2020 году в Закон о банкротстве внесли изменения, сильно упростившие процедуру банкротства. Теперь банкротиться можно в упрощенном порядке через МФЦ. Это несложно и дешево – не нужно нанимать юристов и даже платить госпошлину. В ноябре 2023 года вступили в силу новые правила внесудебного банкротства. Теперь эту процедуру могут пройти граждане, чей долг составляет от 25 тыс. до 1 млн. рублей. Кроме того, повторное обращение за внесудебной процедурой банкротства сократили до 5 лет. Также списать долги через МФЦ могут пенсионеры, чей единственный доход – это пенсия, и граждане, получающие пособие по рождению или воспитанию ребенка. Важный момент: исполнительное производство в отношении указанных категорий должно длится более года, а сами граждане не должны иметь в собственности имущество, которое можно было бы взыскать в счет долга. Пройти внесудебную процедуру списания долгов могут и должники, в отношении которых исполнительное производство длится свыше 7 лет.

Списать кредиты по 127-ФЗ на привлекательных условиях

Реклама. ООО «КРЕДИТАМНЕТ». LjN8KPn3Q

Рассмотрим, какие категории должников могут обанкротиться по новым правилам в 2025 году, какие есть ограничения, и немного поговорим о самой процедуре.

Как списать кредиты

Зачем человеку банкротиться? Все верно – чтобы списать долги: раз ты банкрот, то и взять с тебя официально нечего. Банкротство позволяет списать кредиты и проценты по ним, займы, алименты, налоги, долги по ЖКХ или договорам поручительства.

Бесплатная консультация по списанию долгов

Казалось бы, звучит перспективно: обанкротился с утра – и начал жизнь с чистого листа без долгов и обязательств. Но не все так просто. Вот при каких условиях возможна внесудебная процедура банкротства:

- Размер долга — от 25 тыс. до 1 млн. рублей.

- В отношении должника должно быть окончено исполнительное производство в связи с возвратом исполнительного листа. В переводе на русский это значит, что в отношении вас приставы открывали дело, но поскольку взять с вас нечего (или они уже забрали у вас все, что могли) производство закрыли и исполнительный документ отправили взыскателю. Исключение касается пенсионеров и граждан, получающих пособие в связи с рождением или воспитанием ребенка. Они могут пройти процедуру банкротства через МФЦ в том случае, если пенсия или пособие являются единственным источником их доходов, исполнительное производство длится более года и у них нет имущества, которое можно списать в счет долга. Также внесудебная процедура списания долгов доступна гражданам, в отношении которых исполнительное производство длится свыше 7 лет и до сих пор не окончено.

- Нет других неоконченных или непрекращенных исполнительных производств.

Если вы подходите под эти требования, то банкротство физических лиц через МФЦ возможно, идете и пишете заявление, в котором обязательно указываете, кому и сколько вы должны. После этого МФЦ три дня проверяет эту информацию и затем вносит должника в Единый федеральный реестр сведений о банкротстве. С этого момента:

1) Вводится мораторий на удовлетворение требований кредиторов. То есть вы официально не должны платить по долгам, за исключением:

- Долгов кредиторов, которые не указаны в заявлении.

- Алиментных выплат.

- Выплат по возмещению вреда здоровью и жизни.

- Долгов по зарплате и выходному пособию.

- Задолженностей по возмещению морального вреда.

2) Ваши кредиторы не могут направить исполнительные листы в банки и другие кредитные организации, только приставам.

Сама процедура внесудебного банкротства физического лица длится шесть месяцев. В это время вы не можете брать новые кредиты, быть поручителем и принимать участие в обеспечительных сделках (например, когда нужен залог). Кредиторы тем временем проверяют, не утаил ли должник что-либо ценное, и имеют право делать запросы в госорганы без согласия должника.

Если полгода прошло и процедура банкротства завершена, то долги, указанные в заявлении, подлежат списанию. Все данные передаются в Реестр сведений о банкротстве. Повторно пройти процедуру внесудебного банкротства можно будет через 5 лет.

Избавиться от долгов помогут профессионалы

За 2023 год в России произошел значительный рост оформления процедур банкротства – цифры увеличились почти на треть. В этом нет ничего предосудительного, ведь таким образом люди решают проблемы, которые не дают им спокойно жить.

Оформление банкротства и списание долгов по кредитам не всегда бывают простыми. Они проходят по строгим правилам в судебном порядке или через МФЦ. Это означает, что должнику необходимо понимать не только общий алгоритм действий, но и тонкости применения законов на практике.

Компания КредитаНет специализируется на оказании помощи по списанию долгов. Специалисты бесплатно проконсультируют должника и предложат дальнейший сценарий работы. Специально для людей, которые столкнулись с невозможностью выплачивать долги, компания КредитаНет проводит прямые эфиры и отвечает на все вопросы. Также у участников эфира есть возможность пройти процедуру совершенно бесплатно!

Реклама. ООО «КРЕДИТАМНЕТ». LjN8KPn3Q

Плюсы и минусы

Процедуру банкротства в 2025 году упростили во многом для того, чтобы помочь оказавшимся в сложной ситуации людям. Из-за пандемии многие потеряли работу, остались без денег. Внесудебная процедура заметно облегчит им жизнь.

Но есть у «упрощенки» и недостатки. По мнению экспертов, самый серьезный минус — отсутствие арбитражного управляющего, который бы финансово контролировал должника. И человек, претендующий на банкротство, на самом деле может оказаться вовсе не таким бедняком, каким притворяется.

Например, чтобы выдать себя за неимущего, должник втайне продал свою машину. Кредитор это выяснил, но остановить внесудебное банкротство он может только после того, как оспорит сделку в суде. Суды могут длиться годами, а процедура внесудебного банкротства — всего шесть месяцев. И к окончанию суда должника уже могут официально признать банкротом.

Получите помощь от профессионалов

В компании КредитаНет проведут бесплатную консультацию.

подробнее

Реклама. ООО «КРЕДИТАМНЕТ». LjN8KPn3Q

В каких случаях на должника могут подать в суд

Кредиторы имеют право остановить процедуру внесудебного банкротства, подав заявление в арбитражный суд. Это возможно, если:

- Указанная в вашем заявлении сумма долга оказалась заниженной.

- Найдено имущество, которое вы утаили.

- Сделка должника признана недействительной в судебном порядке.

- Ваше материальное положение улучшилось и вы об этом не сообщили.

- Кредитор не обнаружил себя в списке должников.

#статьи

-

0

Как проходит процедура банкротства физических лиц и какие у неё последствия

Долги можно списать по закону, если их нечем платить. Разбираемся, что такое банкротство физических лиц и как его оформить.

Фото: sturti / Getty Images

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Статью подготовила

Ведущий юрист компании «Витакон», специализируется на банкротстве физических лиц.

Может показаться, что списать свои долги — легко и быстро. Достаточно подать заявление в суд и ждать решения. На деле в процедуре много нюансов, и, если их не учесть, в признании банкротства могут отказать.

В этом материале разбираемся:

- что такое банкротство и какие у него признаки;

- чем различаются упрощённая и судебная процедура;

- как проходит банкротство через МФЦ;

- как признать себя банкротом через суд.

- сколько стоит банкротство;

- какие существуют последствия банкротства.

Банкротство физического лица — это признание его неплатёжеспособности. Человек может стать банкротом, если он неспособен расплатиться с долгами — например, по кредиту, микрозайму или договору поручительства.

В зависимости от того, сколько у человека долгов и какое имущество у него есть, с долгами поступают по-разному. Небольшие суммы списывают полностью. Если у банкрота много долгов, его имущество продают или пересчитывают платежи так, чтобы он мог их вносить.

Списать любые долги не получится. В законе «О несостоятельности (банкротстве)» прописаны признаки (условия) банкротства, которые должны присутствовать одновременно:

- Невыплаты по финансовым обязательствам, срок по которым уже наступил.

- Просрочка дольше одного месяца по более чем 10% всех обязательств.

- Стоимость имущества меньше размера задолженности.

Кроме того, объявить себя банкротом можно при обстоятельствах, которые мешают расплатиться с долгами. Например, при тяжёлой болезни, инвалидности или увольнении.

Процедура банкротства бывает стандартная и упрощённая. Подробно о разнице между ними мы расскажем ниже.

Упрощённая процедура проходит через МФЦ, стандартная — через суд. Их создали для разных ситуаций.

Банкротство через МФЦ. По закону человек может признать себя банкротом через МФЦ, если общий размер его долгов составляет от 50 000 до 500 000 рублей. Сама процедура бесплатна и длится 6 месяцев.

В общую сумму долга входит несколько видов долгов: кредиты и проценты по ним, договоры поручительства, налоги, сборы, штрафы, платежи за ЖКХ и многое другое. Списать не получится алименты, требования о возмещении морального вреда, вреда жизни и здоровью, а также требования о выплате зарплат и трудового пособия.

Этот тип банкротства был создан для людей, которые живут на грани бедности. Как правило, у должника есть минимально необходимое имущество и доходы: единственное жильё и случайные заработки, на которые он живёт. Поэтому после внесудебной процедуры человек просто признаётся банкротом, а его долги списываются.

Банкротство через суд. Через суд признают банкротами людей с долгами более 500 000 рублей или должников, которые не выполнили условия внесудебного банкротства. Процедура длится в среднем от 6 до 12 месяцев.

В сумму долга входят те же виды долгов, что и в МФЦ: кредиты и проценты по ним, договоры поручительства, налоги, сборы, штрафы, платежи за ЖКУ и другие. Тоже не получится списать долги по алиментам, требованиям о возмещении вреда и требованиям о выплате зарплат и трудового пособия.

Инициатором процедуры может выступать не только сам должник, но и налоговая или кредитор.

Ещё эта процедура отличается от банкротства в МФЦ тем, что имущество заявителя могут продать в счёт погашения долгов. Об этом мы расскажем ниже.

Упрощённая процедура банкротства проходит в три этапа: сбор и подача документов в МФЦ, рассмотрение заявления и ликвидация долгов.

Чтобы начать процедуру, нужны следующие документы:

- Заявление и перечень кредиторов и долгов по форме.

- Паспорт, СНИЛС, ИНН и свидетельство о временной регистрации, если оно есть.

Документы можно подать в любой ближайший МФЦ.

Заявление будут рассматривать 6 месяцев. В этот период платежи по долгам, которые должны списаться, приостановятся, а приставы не смогут продать имущество в пользу погашения долгов. Но нельзя брать новые кредиты и займы, выдавать поручительства и оформлять другие обеспечительные сделки.

Если у должника в течение этих шести месяцев появится имущество или доход, которые могут покрыть большую часть долгов, нужно известить об этом МФЦ. Процедура внесудебного банкротства прекратится, по долгам придётся платить.

Если положение должника не изменится, через шесть месяцев МФЦ включит в реестр информацию о завершении процедуры. С этого момента должник больше ничего не должен кредиторам и считается банкротом.

Если вы проходите процедуру банкротства в МФЦ, ваш кредитор может обратиться в суд и признать вас банкротом в судебном порядке. Например, кредитор может подать заявление, если должник:

- не указал кредитора в списке к заявлению о банкротстве;

- занизил сумму задолженности;

- скрыл имущество или имущественные права, которые могут покрыть большую часть долга;

- не оповестил МФЦ о том, что финансовое положение улучшилось.

Судебная процедура банкротства проходит в четыре этапа: выбор финансового управляющего, сбор документов, рассмотрение заявления и процедура банкротства.

Финансовый управляющий — специалист, который помогает проходить процедуру банкротства. Он будет соблюдать баланс интересов кредиторов и должника и следить, чтобы всё было по закону.

Финансового управляющего нужно выбрать самому. Сделать это можно на сайте Единого федерального реестра сведений о банкротстве. Если не сделать это до подачи заявления, суд его не рассмотрит.

Для обращения в суд нужно собрать документы. Вот список:

- Заявление о банкротстве в свободной форме. В нём нужно указать размер задолженности и обстоятельства, из-за которых должник не может её погасить.

- Документы, которые подтвердят наличие долгов.

- Список всех кредиторов: имя или наименование компании, адрес, контакты.

- Выписка из ЕГРН, опись имущества, копии документов, которые подтверждают права на собственность.

- Справка о доходах и уплаченных налогах с места работы.

- Выписки по банковским счетам.

- Копии паспорта, ИНН, СНИЛС, свидетельства о временной регистрации, если оно есть.

- Квитанция об уплате государственной пошлины — 300 рублей.

- Квитанция о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему — 25 тысяч рублей.

- Квитанция о направлении копии вашего заявления в суд всем кредиторам.

Заявление и документы нужно отправить в арбитражный суд. Это можно сделать тремя способами: отнести лично, направить почтой либо загрузить документы в систему «Мой арбитр».

Скриншот: pred-pravo.ru

Суд рассматривает заявление в срок от 15 дней до трёх месяцев. События могут развиваться по трём сценариям.

Первый — суд не станет рассматривать заявление по следующим причинам:

- Аналогичное заявление уже подано кредитором или налоговой.

- Заявление неправильно составлено.

- Задолженность перед кредиторами не обоснована либо уже погашена.

- Нет признаков неплатёжеспособности — например, у должника есть стабильный доход, который позволяет исполнять обязательства перед кредиторами.

- Требования кредиторов не вступили в законную силу — например, есть решение суда, но оно ещё не действует.

- Не хватает документов.

Второй — суд признает заявление необоснованным и прекратит производство по следующим причинам:

- Задолженность перед кредиторами не обоснована либо погашена.

- Нет признаков неплатёжеспособности.

- Требования кредиторов не вступили в законную силу.

Третий — суд признает должника банкротом. Тогда начнётся сама процедура банкротства.

Суд может решить вопрос двумя способами: через реструктуризацию долгов либо через реализацию имущества.

Реструктуризация долгов. Её используют, когда суд полагает, что должник способен рассчитаться с кредиторами, если изменить график платежей.

Условия реструктуризации долга:

- У должника есть стабильный доход. У него и у его семьи должен быть доход, которого хватит и на уплату долгов, и на базовые потребности. Например, на оплату ЖКУ, покупку продуктов, средства гигиены и так далее. Не считаются доходом алименты, денежные подарки, наследство, прибыль от хобби.

- Нет судимости за экономические преступления. Например, за мошенничество.

- Нет административных нарушений, которые связаны с хищением или уничтожением имущества либо преднамеренным или фиктивным банкротством.

- Не было статуса банкрота в течение последних 5 лет.

- Не было реструктуризации долгов в течение 8 лет до обращения в суд.

Если эти условия соблюдены, суд выносит решение о реструктуризации. Тогда составляют план реструктуризации — документ, в котором указан порядок погашения, размер выплат вместе с процентами и сроки. Максимально допустимый срок погашения — 36 месяцев.

План реструктуризации может составить любой участник процесса: должник, кредитор или уполномоченный орган.

Когда план готов, его отправляют финансовому управляющему. Тот организует собрание кредиторов. Когда они согласовывают план, его передают в суд. Суд может вынести разные решения:

- Утвердить план реструктуризации.

- Отложить рассмотрение вопроса на срок до двух месяцев.

- Отказать в реструктуризации — признать должника несостоятельным и ввести процедуру реализации имущества.

Если в случае должника реструктуризация не подходит, начнётся процедура реализации имущества.

Реализация имущества. Предполагает продажу всех активов должника в пользу кредиторов. Финансовый управляющий постарается удовлетворить все требования кредиторов, насколько это возможно.

Когда суд вынесет решение о реализации имущества, финансовый управляющий в течение 15 дней сообщит об этом кредиторам. Они смогут заявить свои требования. Требования могут относиться не только к долгам, но и, например, к компенсации судебных издержек. Суд рассмотрит заявление каждого кредитора и включит его в реестр требований кредиторов.

Чтобы удовлетворить требования кредиторов, финансовый управляющий сформирует конкурсную массу. В неё войдёт весь доход должника и все активы, которые можно продать. Например, деньги на счетах, движимое и недвижимое имущество, включая доли, а также совместно нажитое в браке имущество — независимо от того, на кого оно зарегистрировано.

Доход должника будут направлять на погашение долгов, но не полностью. Например, должнику продолжит поступать прожиточный минимум на себя и иждивенцев, алименты, пенсия по потере кормильца на ребёнка, детские пособия. Полный список таких выплат есть в статье 101 №229-ФЗ.

Активы должника будут продавать, но не все. В конкурсную массу не войдёт единственное жильё, земельный участок, на котором оно расположено, и предметы быта, за исключением драгоценностей и предметов роскоши. Всё остальное — например, автомобиль и вторая квартира — будет продано.

Чтобы продать имущество, финансовый управляющий составит опись, примет по акту все материальные ценности, определит стоимость активов и проведёт торги. Также он может оспорить сделки, совершённые в предбанкротный период.

Торги длятся в среднем шесть месяцев. Главная цель такой процедуры — соразмерно удовлетворить требования кредиторов. Управляющий распределит между ними доход должника и деньги, полученные от продажи его имущества. Но сначала он погасит текущие обязательства — в том числе связанные с ведением дела о банкротстве.

Когда все мероприятия будут завершены, финансовый управляющий представит в арбитражный суд отчёт о проделанной работе с ходатайством о завершении процедуры банкротства. Суд завершит процедуру и освободит банкрота от всех долгов — даже от не указанных в заявлении.

Процедура банкротства через МФЦ бесплатна. Заявление принимают без уплаты пошлины.

Банкротство через суд будет стоить от 25 300 рублей. В эту сумму входит пошлина за подачу заявления в суд — 300 рублей — и вознаграждение финансовому управляющему — минимум 25 000 рублей.

Банкротство может стоить и больше. Например, если должник решит обратиться в компанию, которая будет представлять его интересы в суде.

Когда должник начинает процедуру банкротства, происходит следующее.

Долги не растут. Проценты и штрафы не начисляются, а кредиторы больше не требуют погасить долги.

Прекращается общение с коллекторами. С самого начала процедуры банкротства коллекторы не имеют права общаться с заёмщиками любыми способами: с помощью писем, звонков, сообщений в соцсетях и так далее.

Приостанавливаются исполнительные производства. Снимаются аресты с имущества, приставы больше не беспокоят.

Когда человека признают банкротом, с него спишут все долги, кроме алиментов и компенсаций вреда здоровью. Даже если в будущем материальное положение улучшится, погашать списанные долги не придётся.

При этом появятся ограничения:

- 3 года нельзя открывать ООО и занимать руководящие должности.

- 5 лет нужно извещать банк о банкротстве при оформлении кредита.

- 5 лет нельзя повторно инициировать процедуру банкротства.

- 10 лет нельзя занимать руководящие должности в кредитных организациях.

Из-за того, что нужно извещать банк о банкротстве, вероятность получить кредит будет ниже.

- Банкротство физических лиц — это признание неспособности гражданина платить по счетам. Банкротство поможет списать долги по кредитам, микрозаймам, ЖКУ и другим платежам.

- Оформить банкротство можно без суда через МФЦ, это бесплатно. Для этого размер долга должен быть не меньше 50 000 рублей и не больше 500 000 рублей.

- Если сумма долгов больше 500 000 рублей, признать себя банкротом можно через суд. Он реструктурирует долги — составит новый график погашения — или вынесет решение о реализации имущества. Тогда заберут часть доходов и продадут активы — всё, кроме единственного жилья и предметов быта.

- Во время процедуры банкротства пени не начисляют, арест с имущества снимают, коллекторы не звонят. Когда человека признают банкротом, долги списывают, но есть последствия — например, нельзя открывать ООО в течение трёх лет.

Учитесь и пробуйте новое — бесплатно

Выберите курс Skillbox с бесплатным доступом:

Смотреть все

Научитесь: Финграмотность: учимся управлять бюджетом, копить и инвестировать

Узнать больше

Бесплатное банкротство через МФЦ – это внесудебное признание гражданина финансово несостоятельным по так называемой упрощенной процедуре. Такой формат мероприятия доступен россиянам с сентября 2020 года. Результатом его реализации становится списание долгов посредством подачи заявления в МФЦ, то есть без необходимости обращаться в суд и проходить длительное судебное рассмотрение дела. Можно выделить два главных достоинства внесудебной процедуры банкротства. Первое заключается в бесплатном проведении мероприятия. Второе – в его оперативности, так как списание долгов при выполнении всех исходных требований происходит уже через полгода. Учитывая актуальность темы, имеет смысл рассмотреть процедуру банкротства физлиц без суда более внимательно. Приведенная в статье информация наверняка окажется полезной большому количеству должников, пока еще не знающих о законной возможности списать долги бесплатно и сравнительно быстро.

Условия и особенности бесплатного банкротства через МФЦ

Какие задолженности не списываются при банкротстве?

Порядок внесудебного бесплатного банкротства через МФЦ

Плюсы и минусы внесудебного банкротства

Условия и особенности бесплатного банкротства через МФЦ

Упрощенная процедура банкротства через МФЦ стала доступной с начала сентября 2020 года. Ее практическая реализация позволяет списать большую часть долгов, включая кредиты, займы, налоги, штрафы, обязательные сборы, договоры поручительства и алиментные выплаты.

Законодательство устанавливает несколько требований к должнику, выполнение которых является условием для запуска внесудебной процедуры банкротства. В их число входят:

- Наличие закрытого исполнительного производства, причем основанием для такого решения должен быть п. 4 ч.1 ст. 46 (отсутствие доходов и имущества, подлежащего взысканию).

- Отсутствие других исполнительных производств, открытых позднее.

- Сумма задолженности по финансовым обязательствам должника находится в диапазоне от 50 тыс. до полумиллиона рублей.

- Отсутствие у должника источников дохода или имущества, которые возникли после закрытия исполнительного производства.

- Подача заявления о финансовой несостоятельности в МФЦ, расположенный по месту жительства должника.

Невыполнение любого из требований означает невозможность реализации процедуры внесудебного бесплатного банкротства. Например, появление имущества или источника доходов может стать основанием для возобновления исполнительного производства, поэтому должник обязан извещать о подобных событиях МФЦ.

Еще одним юридическим нюансом становится возможность провести процедуру бесплатного банкротства даже в том случае, если долги превышают полмиллиона. Но в заявлении указывается именно эта сумма, которую в конечном счете удастся списать. Финансовые обязательства по оставшимся долгам сохраняются.

Какие задолженности не списываются при банкротстве?

Упрощенная процедура признания гражданина банкротом позволяет списать большую часть долгов, но не все. Некоторые обязательства исполнить все-таки придется. К их числу относятся задолженности следующего характера:

- возмещение ущерба, причиненного здоровью или жизни;

- истребование имущества, находящегося в чужом владении;

- выплата зарплаты, включая требования, не указанные при направлении заявления на банкротство в МФЦ.

Порядок внесудебного бесплатного банкротства через МФЦ

Обязательным условием успешной реализации процедуры внесудебного банкротства выступает четкое следование нормам законодательства. Первым и главным требованием выступает формирование комплекта необходимых документов. Именно с этого нужно начинать подготовку к бесплатному банкротству.

Необходимая документация

Документы для банкротства через МФЦ делятся на два типа. К первому относится личная документация должника, в состав которой входят:

- паспорт, удостоверяющий личность заявителя (нужно скопировать основные страницы с информацией о должнике);

- ИНН;

- СНИЛС;

- при наличии – прежние ФИО (требуется, если заявитель менял фамилию или имя);

- при наличии – свидетельство о браке, рождении детей и другие документы о семейном положении заявителя.

В суд подаются только отсканированные копии документов, причем без обложки. Фотографии по действующим сегодня правилам не принимаются.

Второй тип документов касается кредитов и других финансовых обязательств должника. В этом случае речь идет следующем комплекте документов:

- договоры поручительства, на кредитование, выдачу займов или ссуд, претензии, сверки взаиморасчетов и другие документы, подтверждающие обстоятельства возникновения и факт наличия долгов;

- справки о текущей задолженности (фиксируется на дату, за месяц до подачи заявления в МФЦ);

- расписки, подтверждающие долги перед физлицами;

- выписка о долгах по налогам и обязательным сборам (оформляется с помощью онлайн-сервиса ФНС);

- справка о задолженности по услугам ЖКХ (может быть получена в обслуживающей компании);

- справка о задолженности по штрафам ГИБДД (запрашивается на сайте контролирующего органа);

- решения, определения и приказы судебных органов о взыскании долгов с заявителя (необходимые сведения находятся на сайте ФССП);

- кредитная история (проверяется по базам данных всех основных кредитных бюро).

Большую часть информации, перечисленной выше и непосредственно связанной с долгами перед бюджетом, можно получить на портале Госуслуги. Там же размещается бланк заявления на банкротство, который требуется заполнить и подать в МФЦ. Важно помнить, что списываются только те долги, которые фигурируют в заявлении и сопроводительной документации. Поэтому чем полнее и объемнее комплект документов, переданных в МФЦ, тем лучше. Хотя вполне возможна замена всей перечисленной выше финансовой документации на единый общий список кредиторов без расшифровки. Бланк документа доступен для скачивания с портала Госуслуги.

Пошаговая инструкция проведения процедуры банкротства через МФЦ

Стандартная процедура внесудебного бесплатного банкротства предусматривает следующие действия должника:

- Проверка соответствия заданным изначально условиям признания финансово несостоятельным по упрощенной процедуре.

- Сбор пакета подтверждающих документов (детальный перечень приводится выше).

- Скачивание и заполнение заявления на внесудебное банкротство (альтернативный вариант – заполнение непосредственно в МФЦ).

- Запись на прием в МФЦ в удобное время (услуга предоставляется на портале Госуслуги, но доступна не во всех регионах России).

- Непосредственная подача заявления и комплекта сопроводительной документации в МФЦ.

- Получение уведомления о запуске процедуры бесплатного банкротства.

- Направление сотрудниками МФЦ запросов во все заинтересованные инстанции, включая кредиторов, ФССП, судебные органы и т.д.

- Размещение информации о банкротстве в ЕФРСБ.

- В случае подтверждения предоставленной должником информации – признание заявителя банкротом.

Длительность описанной процедуры составляет ровно 6 месяцев. Если заявление не принимается, вместо уведомления должник получает мотивированный отказ. Повторное обращение в МФЦ – после устранения обнаруженных ошибок – допускается через 1 месяц после предыдущего.

Частые ошибки

Несмотря на кажущуюся простоту, далеко не у каждого должника получается стать банкротом в упрощенном порядке с первого раза. К числу типовых ошибок можно отнести такие:

- неправильное составление заявления, что обычно связано с отсутствием каких-либо обязательных реквизитов или ошибочно указанными сведениями;

- невыполнение исходных условий для запуска внесудебного банкротства, например, отсутствие закрытого исполнительного производства с нужной формулировкой;

- повторная подача кредитором исполнительного листа (обычно происходит в результате обнаружения имущества или доходов);

- открытие нового исполнительного производства (большая часть должником имеет обязательства перед разными кредиторами, а потому подобную ситуацию сложно назвать редкой).

Плюсы и минусы внесудебного банкротства

Основные преимущества упрощенной процедуры банкротства очевидны. Это оперативность признания финансово несостоятельным и возможность провести мероприятие бесплатно, причем с минимально возможными трудозатратами.

Главным недостатком банкротства через МФЦ следует признать высокую вероятность отказа. Практика показывает, что только 10 из 100 заявителей удается списать долги. Остальные или получают отказ, или переходят к стандартной процедуре банкротства через суд. Что неизбежно приводит как к затягиванию сроков, так и дополнительным расходам, например, на услуги финансового управляющего.

Риски

Основной причиной проблем при внесудебном бесплатном банкротстве становится поведение кредиторов. Далеко не все из них соглашаются с тем, что у должника нет возможности закрыть долг, хотя бы частично. Именно поэтому открываются новые исполнительные производства, а финансовое положение потенциального банкрота очень внимательно изучается. Нередко банкротство переводится на традиционную судебную процедуру, результатом которой становится принудительное взыскание долгов за счет обнаруженных у должника активов.

FAQ

Что представляет собой бесплатное банкротство через МФЦ?

Это упрощенная процедура признания должника финансово несостоятельным, которая стала доступна в России с сентября 2020 года. Она позволяет стать банкротом и списать долги без обращения в суд, так как заявление подается в МФЦ.

Какие условия требуется выполнить для запуска упрощенной процедуры банкротства?

Для этого необходимо: долг в размере 50-500 тыс. рублей, закрытое исполнительное производство (основание – отсутствие доходов и имущества), отсутствие источников дохода и активов для исполнения финансовых обязательств.

Сколько длится внесудебное банкротство?

Длительность мероприятия жестко регламентирована и составляет ровно полгода.

Вывод

- Бесплатное банкротство через МФЦ – это упрощенная внесудебная процедура признания должника в статусе физлица финансово несостоятельным.

- Она доступна с сентября 2020 года.

- Чтобы запустить бесплатное банкротство, необходимо иметь: задолженность в размере от 50 тыс. до полумиллиона рублей и закрытое из-за отсутствия доходов и имущества исполнительное производство.

- Дополнительное требование – отсутствие источников дохода и активов, за счет которых долги могут быть закрыты.

- Заявление на упрощенное банкротство подается в МФЦ вместе с комплектом сопроводительных документов.

- Если документация оформлена правильно и содержит верные сведения, через полгода должник признается банкротом, а его долги списываются.

Особенности банкротства физических лиц через МФЦ в 2024 году

Граждане, задолжавшие от 25 000 рублей до одного миллиона рублей, в 2024 году вправе оформить банкротство физических лиц через МФЦ. В эту сумму не включают потенциальные штрафы и пени, которые вправе доначислить банки за просрочку платежей.

Что такое банкротство физических лиц через МФЦ?

Внесудебное банкротство физических лиц через МФЦ в 2024 году — признание финансовой несостоятельности в упрощенном порядке. Банкротство избавит от долгов по микрозаймам и банковским кредитам, начисленным пеням и процентам по ним, налогам, договорам поручительства и штрафам.

Плюсы и минусы банкротства через МФЦ

У каждого процесса есть свои положительные и негативные стороны. Остановимся поподробнее на плюсах и минусах оформления банкротства через МФЦ.

Преимущества:

-

Минимальные затраты. Банкротство физических лиц через МФЦ можно осуществить бесплатно, что делает этот путь более экономным и быстрым по сравнению с судебным процессом.

-

Консультационная поддержка. Специалисты помогают на всех этапах банкротства.

-

Фиксация долга. С даты регистрации банкротства в МФЦ на задолженность прекращают начислять любые пени и штрафы.

Недостатки:

-

Ограничения суммы задолженности — процедура доступна только людям с долгом от 25 000 рублей до одного миллиона рублей (Федеральный закон от 26.10.2002 № 127-ФЗ в ред. Федерального закона от 04.08.2023 № 474-ФЗ, изменения действуют с 3 ноября 2023 года), не владеющим ценностями и недвижимостью.

-

Ограничения на финансовые операции — до окончания банкротства гражданин не сможет стать поручителем, созаемщиком или оформить другой кредит.

-

Отражение информации о банкротстве в кредитной истории в течение семи лет.

-

Запрет на повторное оформление банкротства и работу руководителем.

“В течение пяти лет после признания себя банкротом гражданин обязан уведомлять банки об этом факте, подавая заявку на кредитные услуги”, — предупредила эксперт НИФИ Минфина России и портала “Моифинансы.рф” Ольга Дайнеко.

Условия оформления банкротства через МФЦ

Чтобы оформить в МФЦ банкротство физического лица по кредитам, необходимо соответствие процедуры требованиям, установленным законодательством. Документы, которые обязательно понадобятся для оформления:

-

паспорт гражданина Российской Федерации;

-

заявление о признании гражданина банкротом во внесудебном порядке;

-

перечень кредиторов.

В зависимости от категории заявителя могут потребоваться дополнительные документы:

-

справка из Социального фонда России (СФР), подтверждающая получение ежемесячного пособия на ребенка;

-

справка из СФР о пенсии;

-

информация об исполнительных производствах, включая данные об отсутствии имущества для взыскания и о наличии исполнительного листа, требования которого не были полностью исполнены.

Все необходимые справки многофункциональный центр будет запрашивать самостоятельно, избавив граждан от необходимости лично собирать их.

Подача заявления

Чтобы подать заявление на банкротство физических лиц через МФЦ, следуйте инструкции:

-

Обратитесь в многофункциональный центр по месту проживания или временного пребывания.

-

На приеме специалист выдаст заявление о внесудебном банкротстве. Заполните личные данные, перечень кредиторов и данные об имуществе.

-

Если источник дохода — пенсия или детские пособия, приложите документы с подтверждением начислений.

-

После проверки данных, в течение четырех рабочих дней в реестр сведений внесут ваши данные о начале процедуры банкротства.

Образец заявления

Бланк заявления о внесудебном банкротстве можно скачать здесь.

-

Заявитель — пенсионер

Банкротство могут оформить те получатели пенсии, у которых такая выплата — единственный источник дохода. У пенсионера должен быть при себе исполнительный документ имущественного характера, предъявленный ему к исполнению не ранее одного года до подачи заявления, но при этом исполнение не завершено. На момент запуска процедуры банкротства пенсионера у него не должно быть никакого имущества, которое возможно взыскать для погашения долгов.

-

Заявитель — получатель пособия на ребенка

По мнению Ольги Дайнеко, если человек получает пособие на ребенка и не имеет других видов дохода, но при этом претендует на банкротство, то у него должно быть исполнительное производство, продолжающееся не менее семи лет.

Добавим, что исполнительный документ, выданный не позднее, чем за год до подачи заявления, должен быть предъявлен к исполнению, но оно не завершено.

Также на день обращения у человека не должно быть имущества для погашения задолженности.

Сколько стоит банкротство физического лица через МФЦ

Внесудебное банкротство физических лиц через МФЦ — бесплатная процедура. Это существенное преимущество по сравнению с судебным банкротством, при котором необходимо уплатить госпошлину, услуги финансового управляющего и, зачастую, дорогое юридическое сопровождение.

Сколько длится банкротство через МФЦ

Процедура банкротства физического лица через МФЦ займет шесть месяцев. Потом данные банкрота внесут в Единый федеральный реестр сведений о банкротстве, где размещают данные о финансовой несостоятельности, и освободят человека от обязательств перед кредиторами в указанной сумме. Принудительное взыскание долга после этого перестанет быть возможным.

Важно учесть, что в случае банкротства не спишут следующие обязательства:

-

перед кредиторами, которых нет в списках;

-

возникшие во время внесудебного банкротства;

-

по возмещению вреда — морального, жизни и здоровью;

-

по задолженности по заработной плате или выходному пособию;

-

по алиментным платежам;

-

связанные с личностью кредитора;

-

при привлечении к субсидиарной ответственности;

-

по возмещению убытков, причиненных намеренно или по неосторожности организации, участником которой был гражданин;

-

по возмещению намеренного или случайно нанесенного вреда имуществу.

В каких случаях возможен отказ в банкротстве или прекращение процедуры

Если подать на банкротство физического лица через МФЦ, процедуру могут завершить раньше срока или передать в ведение суда в следующих случаях:

-

Если в ходе процедуры банкротства улучшится финансовое положение заявителя.

-

Если кредиторы, не указанные должником при подаче документов в МФЦ, обнаружат признаки сокрытия имущества или намеренное занижение масштабов долга.

-

Внесудебное банкротство прекращают и инициируют процедуру в суде, если выявлены подозрительные сделки с недвижимостью или прочими видами имущества, проведенные незадолго до подачи заявления через МФЦ.

Последствия банкротства для физического лица через МФЦ

После окончания внесудебного банкротства на гражданина наложат некоторые запреты:

-

В течение трех лет нельзя входить в состав органов управления юридических лиц.

-

На протяжении пяти лет не получится брать кредиты и займы без уведомления о факте банкротства.

-

В течение пятилетнего периода нельзя будет регистрироваться как индивидуальный предприниматель.

-

На протяжении пятилетнего срока нельзя руководить страховыми компаниями, негосударственными пенсионными фондами и МФО.

-

Пять лет нельзя будет заниматься предпринимательством, а также руководить организациями в случае прекращения деятельности в качестве ИП менее чем за год до внесудебного банкротства.

-

В течение десяти лет запрещается занимать должности в органах управления кредитными организациями.

Отзыв эксперта о банкротстве физических лиц

Ольга Дайнеко рассказала о некоторых нюансах внесудебного банкротства:

“Право оформить упрощенное банкротство — спасение для людей, загнанных в угол долгами, а не уловка для тех, кто хочет избежать обязательств. Условия “прощения” долгов, связанные со сроками “жизни” исполнительного производства, дают представление, что должнику предварительно придется пройти круги долгового ада. Это значит, что, например, до банкротства пенсионера, нужно как минимум один год принудительно взыскивать с него долги (для получателей пособий — еще дольше). Завершение исполнительного производства из-за невозможности взыскать — задача не из легких. Фактически — это годы долгового рабства и ограниченности в правах на свой доход, покупку имущества и другие упущенные возможности.

В ряде случаев можно не получить ожидаемый результат — если подать заявление, а потом обнаружатся “забытые” сбережения, собственность или возникнут права собственности на новое имущество (наследство, дарение). Или на заявителя появится “свежий” исполнительный лист.

Все особенности внесудебной процедуры — справедливая плата за финансовую и эмоциональную свободу: освобождение от “преследования” по взысканию долга, снятие психологического гнета ограничений и, конечно, возможность начать жизнь с “чистого листа”, — уточнила эксперт.

Что важно знать о банкротстве физических лиц через МФЦ

Условия банкротства физических лиц через МФЦ:

-

долговые обязательства — от 25 000 рублей до одного миллиона рублей;

-

завершенное из-за отсутствия доходов и ценностей к взысканию исполнительное производство;

-

отсутствие открытых позже других исполнительных производств;

-

у гражданина нет источников дохода или ценного имущества, за счет которого можно погасить долги.

Пошаговое банкротство физических лиц через МФЦ:

-

Сбор пакета документов, заполнение заявления на признание банкротом вне суда.

-

Подача документации в отделении МФЦ.

-

Направление запросов кредиторам, ФССП, судебным органам.

-

После подтверждения информации заявитель становится банкротом, о чем делают запись в федеральном реестре.

Процедура идет шесть месяцев. Если заявление не приняли, должник получит отказ с объяснением, а через месяц вправе повторить подачу документов.

Автор Виктория Воропаева

Эксперт Ольга Дайнеко, эксперт НИФИ Минфина России и портала “Моифинансы.рф”