В жизни случается разное: кризис, потеря работы или бизнеса. Отсюда — невозможность оплачивать счета или выполнять обязательства по кредитам. Бывает, что лучший выход из ситуации — банкротство. Для физлиц в России такая возможность появилась несколько лет назад. Рассказываем, как и для кого эта процедура работает и с чего нужно начать.

Банкротство — это законное списание долгов через суд, если взыскать их невозможно. Процедура банкротства физических лиц и ИП в России регулируется специальным законом, а начать процедуру банкротства может как сам человек, так и кредиторы или ФНС.

Действие закона о банкротстве распространяется на все долги, которые есть у гражданина: кредиты, налоги, коммунальные платежи и т. д., кроме задолженности по алиментам и возмещения ущерба, нанесённого жизни и здоровью другого человека.

Когда можно объявить себя банкротом

Процедуру банкротства можно пройти, если доход не позволяет в срок платить по кредитам и в ближайшее время финансовое положение не изменится.

- при сумме такого долга более 500 000 рублей физическое лицо обязано объявить себя банкротом;

- при сумме долга менее 500 000 рублей — решение может быть принято добровольно.

С чего начать процедуру банкротства физического лица

В 2024 году пройти процедуру банкротства можно одним из этих способов:

- стандартным — через арбитражный суд;

- упрощённым — через МФЦ.

Упрощённая процедура банкротства

При упрощённой процедуре банкротства через МФЦ можно обойтись без финансового управляющего. Пройти такую процедуру разрешается гражданам, сумма долга которых составляет от 25 000 до 1 млн рублей. При этом они должны соответствовать одному из следующих критериев:

- Не сумели полностью или частично погасить долг по исполнительному листу, выданному не позднее чем за семь лет до даты обращения с заявлением о признании банкротом.

- Пенсионеры, у которых единственный источник дохода — пенсия, а также нет имущества для взыскания. При этом исполнительное производство о взыскании задолженности длится уже год, но долг так и не был погашен.

- Женщины, которые получают детские пособия и не имеют никакого имущества для списания в счёт долга. Кроме того, прошёл год с момента выдачи исполнительного листа о взыскании долга, но он так и не был исполнен.

- Граждане, у которых нет имущества для погашения долга, и исполнительное производство прекращено в связи с этим.

С июля 2024 года список бумажных документов, который нужно предоставлять банкроту, уменьшился. Не нужны справки о получении пенсии или пособия в связи с рождением и воспитанием ребёнка, а также информация о сроке выдачи исполнительного документа и его неисполнении. Документы будут запрашиваться через систему межведомственного электронного взаимодействия.

Если условия подходят под упрощённую процедуру, нужно действовать по следующей схеме:

- составить перечень кредиторов и долгов;

- написать заявление о признании себя банкротом;

- подать в МФЦ заявление вместе с перечнем кредиторов и пакетом документов, который включает паспорт, СНИЛС, ИНН, свидетельство о временной регистрации (при наличии), справку о получении пенсии или детских пособий (если выплаты назначены).

К заявлению не нужно прикладывать справки из банков, МФО, службы судебных приставов. Подать в МФЦ документы и приложение со списком кредиторов может сам кандидат в банкроты или его представитель с нотариальной доверенностью. За подачу заявления госпошлина не взимается.

Если какие-то кредиторы не указаны в списке, процедура банкротства не коснётся обязательств перед ними и долги придётся возвращать в обычном порядке.

Стандартная процедура банкротства

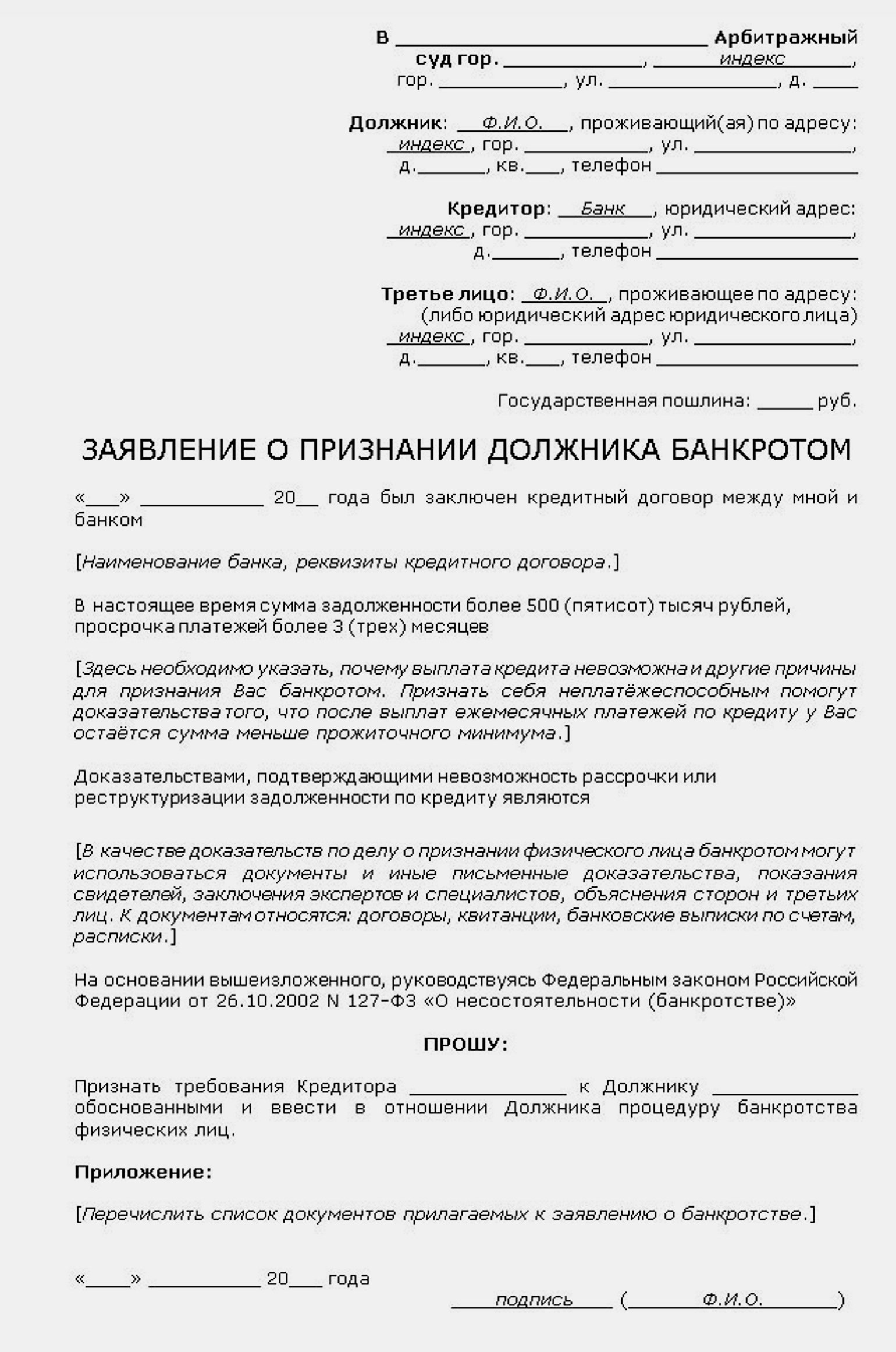

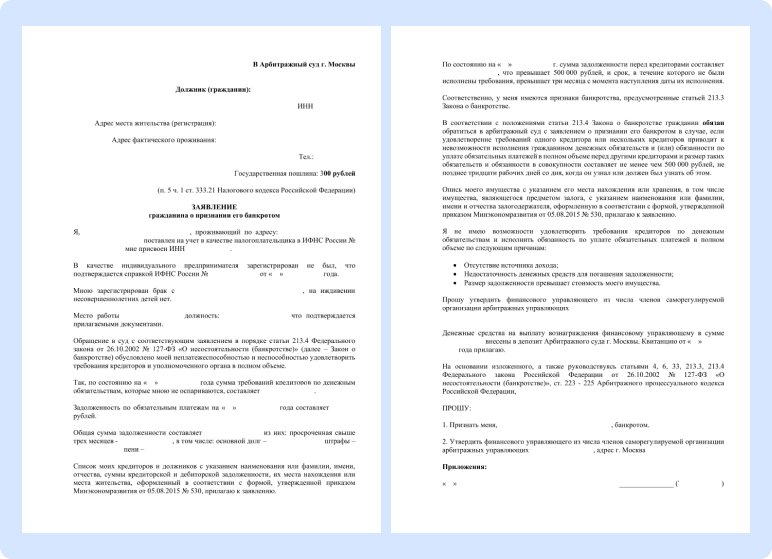

Заявление в суд подаётся в свободной форме. В шапке должны быть: наименование суда, паспортные данные должника, адрес и телефон. Также необходимо указать, каким кредиторам и сколько денег вы должны, приложить документы, подтверждающие задолженность. Составьте опись имущества и банковских счетов и объясните, какие причины привели к финансовым проблемам.

Выберите и укажите саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

Заявление можно отнести в суд лично или направить по почте заказным письмом с описью вложений.

Что происходит дальше

Процедура внесудебного банкротства длится шесть месяцев. Специалист МФЦ проверяет соблюдение условий «упрощёнки». Если всё соответствует правилам, в Едином федеральном реестре сведений о банкротстве делается соответствующая запись. Это даёт право кредиторам проверить, какое имущество есть у должника. Через полгода долги списывают, но, если окажется, что должник что-то скрыл, кредиторы могут оспорить упрощённое банкротство должника через арбитражный суд.

При обращении в суд процесс сбора и подачи документов занимает от 3–4 недель до трёх месяцев. Если суд признаёт заявление обоснованным, кредиторы прекращают начисление пеней должнику, и дело переходит в ведение финансового управляющего. Вся процедура банкротства занимает от восьми месяцев до года.

Далее возможен один из трёх путей развития ситуации:

-

Реструктуризация — пересмотр условий погашения долга. Должнику составляют план погашения долга без санкций в течение трёх лет.

Такой вариант возможен, если у человека есть регулярный доход и его достаточно, чтобы выплатить все долги с указанный срок. Реструктуризация невозможна, если у должника есть судимость за экономические преступления, он уже проходил процедуру банкротства в течение пяти лет или реструктуризацию за последние восемь лет.

Пока идёт реструктуризация, имуществом распоряжается финансовый управляющий. Траты должника не могут превышать 50 000 рублей в месяц, если суд не утвердил другие условия. Банкротство не наступает, если в результате реструктуризации долг полностью погашен. А когда выполнить обязательства не получается, имущество придётся продавать.

-

Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. По закону, должнику оставляют только одну квартиру, если недвижимость не куплена в ипотеку, а также предметы первой необходимости.

Вырученные деньги будут переданы кредиторам, остальные долги — списаны. Сведения об этом финансовый управляющий отправит в суд, чтобы завершить процедуру банкротства.

-

Мировое соглашение — ситуация, когда должнику удаётся договориться с кредиторами о списании части долгов или отсрочке. В этом случае дело о банкротстве останавливается, а финансовый управляющий прекращает свою работу. Должник обязан исправно платить согласно новым договоренностям. Если условия мирного соглашения нарушены, дело снова попадает в суд, а процедура признания банкротства возобновляется.

Последствия банкротства физических лиц

Банкротство избавляет от долгов и коллекторов — это плюс. Но у такой процедуры есть и минусы: будут испорчены деловая репутация и кредитная история. Кроме того:

- пока проходит дело о банкротстве, должнику запрещено распоряжаться своим имуществом и счетами, а при наличии судебного запрета — выезжать за границу;

- доходы в виде зарплаты и пенсии переходят в ведение финансового управляющего до окончания процедуры банкротства;

- пять лет после банкротства нельзя снова инициировать эту процедуру;

- в течение пяти лет при получении кредита нужно обязательно информировать потенциального кредитора о своём статусе банкрота;

- три года после процедуры нельзя занимать руководящие должности в организациях, пять лет — если это страховая компания, МФО, инвестиционный или негосударственный пенсионный фонд и 10 лет — если речь идёт о банке;

- если речь идет о банкротстве индивидуального предпринимателя, в течение пяти лет ему запрещено снова открывать ИП.

Эти последствия справедливы для граждан, которые списали долги путём реализации имущества, но не касаются тех, кто заключил мировое соглашение или прошёл реструктуризацию.

Последствия банкротства для родственников

Процедура банкротства затрагивает не только должников, но и их супругов. Например, при банкротстве мужа автомобиль жены также подлежит реализации.

Интересы других родственников затрагиваются только при долевом владении собственностью или если сделки с роднёй заключались в течение последних трёх лет. К примеру, если недвижимость была подарена.

Сколько стоит банкротство

В разных случаях стоимость процедуры варьируется. Основные затраты:

- госпошлина (нужна только при подаче заявления кредитором) — 10 000 рублей;

- депозит в суд — 25 000 рублей;

- расходы финансового управляющего — от 25 000 рублей;

- публикации в СМИ о реструктуризации долгов, продаже имущества — около 300 рублей за один квадратный сантиметр текста (публикация в печатном издании может обойтись в 10-20 тысяч рублей);

- почтовые издержки;

- оплата размещения сведений о процессе банкротства на сайте ЕФРСБ — 969,48 рубля за каждую публикацию. При распродаже имущества должника финансовый управляющий делает 7–8 публикаций, соответственно, расходы составят 7–8 тысяч рублей.

Итого: минимальная стоимость стандартной процедуры банкротства — более 70 000 рублей, пройти упрощённую процедуру можно бесплатно.

Если вы находитесь в поиске работы, рекомендуем попробовать свои силы в одном из бизнес-направлений МТС — от продаж до разработки технологичных продуктов. Актуальные вакансии от надёжного работодателя — и для начинающих, и для опытных специалистов — по кнопке ниже.

#статьи

-

0

Как проходит процедура банкротства физических лиц и какие у неё последствия

Долги можно списать по закону, если их нечем платить. Разбираемся, что такое банкротство физических лиц и как его оформить.

Фото: sturti / Getty Images

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Статью подготовила

Ведущий юрист компании «Витакон», специализируется на банкротстве физических лиц.

Может показаться, что списать свои долги — легко и быстро. Достаточно подать заявление в суд и ждать решения. На деле в процедуре много нюансов, и, если их не учесть, в признании банкротства могут отказать.

В этом материале разбираемся:

- что такое банкротство и какие у него признаки;

- чем различаются упрощённая и судебная процедура;

- как проходит банкротство через МФЦ;

- как признать себя банкротом через суд.

- сколько стоит банкротство;

- какие существуют последствия банкротства.

Банкротство физического лица — это признание его неплатёжеспособности. Человек может стать банкротом, если он неспособен расплатиться с долгами — например, по кредиту, микрозайму или договору поручительства.

В зависимости от того, сколько у человека долгов и какое имущество у него есть, с долгами поступают по-разному. Небольшие суммы списывают полностью. Если у банкрота много долгов, его имущество продают или пересчитывают платежи так, чтобы он мог их вносить.

Списать любые долги не получится. В законе «О несостоятельности (банкротстве)» прописаны признаки (условия) банкротства, которые должны присутствовать одновременно:

- Невыплаты по финансовым обязательствам, срок по которым уже наступил.

- Просрочка дольше одного месяца по более чем 10% всех обязательств.

- Стоимость имущества меньше размера задолженности.

Кроме того, объявить себя банкротом можно при обстоятельствах, которые мешают расплатиться с долгами. Например, при тяжёлой болезни, инвалидности или увольнении.

Процедура банкротства бывает стандартная и упрощённая. Подробно о разнице между ними мы расскажем ниже.

Упрощённая процедура проходит через МФЦ, стандартная — через суд. Их создали для разных ситуаций.

Банкротство через МФЦ. По закону человек может признать себя банкротом через МФЦ, если общий размер его долгов составляет от 50 000 до 500 000 рублей. Сама процедура бесплатна и длится 6 месяцев.

В общую сумму долга входит несколько видов долгов: кредиты и проценты по ним, договоры поручительства, налоги, сборы, штрафы, платежи за ЖКХ и многое другое. Списать не получится алименты, требования о возмещении морального вреда, вреда жизни и здоровью, а также требования о выплате зарплат и трудового пособия.

Этот тип банкротства был создан для людей, которые живут на грани бедности. Как правило, у должника есть минимально необходимое имущество и доходы: единственное жильё и случайные заработки, на которые он живёт. Поэтому после внесудебной процедуры человек просто признаётся банкротом, а его долги списываются.

Банкротство через суд. Через суд признают банкротами людей с долгами более 500 000 рублей или должников, которые не выполнили условия внесудебного банкротства. Процедура длится в среднем от 6 до 12 месяцев.

В сумму долга входят те же виды долгов, что и в МФЦ: кредиты и проценты по ним, договоры поручительства, налоги, сборы, штрафы, платежи за ЖКУ и другие. Тоже не получится списать долги по алиментам, требованиям о возмещении вреда и требованиям о выплате зарплат и трудового пособия.

Инициатором процедуры может выступать не только сам должник, но и налоговая или кредитор.

Ещё эта процедура отличается от банкротства в МФЦ тем, что имущество заявителя могут продать в счёт погашения долгов. Об этом мы расскажем ниже.

Упрощённая процедура банкротства проходит в три этапа: сбор и подача документов в МФЦ, рассмотрение заявления и ликвидация долгов.

Чтобы начать процедуру, нужны следующие документы:

- Заявление и перечень кредиторов и долгов по форме.

- Паспорт, СНИЛС, ИНН и свидетельство о временной регистрации, если оно есть.

Документы можно подать в любой ближайший МФЦ.

Заявление будут рассматривать 6 месяцев. В этот период платежи по долгам, которые должны списаться, приостановятся, а приставы не смогут продать имущество в пользу погашения долгов. Но нельзя брать новые кредиты и займы, выдавать поручительства и оформлять другие обеспечительные сделки.

Если у должника в течение этих шести месяцев появится имущество или доход, которые могут покрыть большую часть долгов, нужно известить об этом МФЦ. Процедура внесудебного банкротства прекратится, по долгам придётся платить.

Если положение должника не изменится, через шесть месяцев МФЦ включит в реестр информацию о завершении процедуры. С этого момента должник больше ничего не должен кредиторам и считается банкротом.

Если вы проходите процедуру банкротства в МФЦ, ваш кредитор может обратиться в суд и признать вас банкротом в судебном порядке. Например, кредитор может подать заявление, если должник:

- не указал кредитора в списке к заявлению о банкротстве;

- занизил сумму задолженности;

- скрыл имущество или имущественные права, которые могут покрыть большую часть долга;

- не оповестил МФЦ о том, что финансовое положение улучшилось.

Судебная процедура банкротства проходит в четыре этапа: выбор финансового управляющего, сбор документов, рассмотрение заявления и процедура банкротства.

Финансовый управляющий — специалист, который помогает проходить процедуру банкротства. Он будет соблюдать баланс интересов кредиторов и должника и следить, чтобы всё было по закону.

Финансового управляющего нужно выбрать самому. Сделать это можно на сайте Единого федерального реестра сведений о банкротстве. Если не сделать это до подачи заявления, суд его не рассмотрит.

Для обращения в суд нужно собрать документы. Вот список:

- Заявление о банкротстве в свободной форме. В нём нужно указать размер задолженности и обстоятельства, из-за которых должник не может её погасить.

- Документы, которые подтвердят наличие долгов.

- Список всех кредиторов: имя или наименование компании, адрес, контакты.

- Выписка из ЕГРН, опись имущества, копии документов, которые подтверждают права на собственность.

- Справка о доходах и уплаченных налогах с места работы.

- Выписки по банковским счетам.

- Копии паспорта, ИНН, СНИЛС, свидетельства о временной регистрации, если оно есть.

- Квитанция об уплате государственной пошлины — 300 рублей.

- Квитанция о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему — 25 тысяч рублей.

- Квитанция о направлении копии вашего заявления в суд всем кредиторам.

Заявление и документы нужно отправить в арбитражный суд. Это можно сделать тремя способами: отнести лично, направить почтой либо загрузить документы в систему «Мой арбитр».

Скриншот: pred-pravo.ru

Суд рассматривает заявление в срок от 15 дней до трёх месяцев. События могут развиваться по трём сценариям.

Первый — суд не станет рассматривать заявление по следующим причинам:

- Аналогичное заявление уже подано кредитором или налоговой.

- Заявление неправильно составлено.

- Задолженность перед кредиторами не обоснована либо уже погашена.

- Нет признаков неплатёжеспособности — например, у должника есть стабильный доход, который позволяет исполнять обязательства перед кредиторами.

- Требования кредиторов не вступили в законную силу — например, есть решение суда, но оно ещё не действует.

- Не хватает документов.

Второй — суд признает заявление необоснованным и прекратит производство по следующим причинам:

- Задолженность перед кредиторами не обоснована либо погашена.

- Нет признаков неплатёжеспособности.

- Требования кредиторов не вступили в законную силу.

Третий — суд признает должника банкротом. Тогда начнётся сама процедура банкротства.

Суд может решить вопрос двумя способами: через реструктуризацию долгов либо через реализацию имущества.

Реструктуризация долгов. Её используют, когда суд полагает, что должник способен рассчитаться с кредиторами, если изменить график платежей.

Условия реструктуризации долга:

- У должника есть стабильный доход. У него и у его семьи должен быть доход, которого хватит и на уплату долгов, и на базовые потребности. Например, на оплату ЖКУ, покупку продуктов, средства гигиены и так далее. Не считаются доходом алименты, денежные подарки, наследство, прибыль от хобби.

- Нет судимости за экономические преступления. Например, за мошенничество.

- Нет административных нарушений, которые связаны с хищением или уничтожением имущества либо преднамеренным или фиктивным банкротством.

- Не было статуса банкрота в течение последних 5 лет.

- Не было реструктуризации долгов в течение 8 лет до обращения в суд.

Если эти условия соблюдены, суд выносит решение о реструктуризации. Тогда составляют план реструктуризации — документ, в котором указан порядок погашения, размер выплат вместе с процентами и сроки. Максимально допустимый срок погашения — 36 месяцев.

План реструктуризации может составить любой участник процесса: должник, кредитор или уполномоченный орган.

Когда план готов, его отправляют финансовому управляющему. Тот организует собрание кредиторов. Когда они согласовывают план, его передают в суд. Суд может вынести разные решения:

- Утвердить план реструктуризации.

- Отложить рассмотрение вопроса на срок до двух месяцев.

- Отказать в реструктуризации — признать должника несостоятельным и ввести процедуру реализации имущества.

Если в случае должника реструктуризация не подходит, начнётся процедура реализации имущества.

Реализация имущества. Предполагает продажу всех активов должника в пользу кредиторов. Финансовый управляющий постарается удовлетворить все требования кредиторов, насколько это возможно.

Когда суд вынесет решение о реализации имущества, финансовый управляющий в течение 15 дней сообщит об этом кредиторам. Они смогут заявить свои требования. Требования могут относиться не только к долгам, но и, например, к компенсации судебных издержек. Суд рассмотрит заявление каждого кредитора и включит его в реестр требований кредиторов.

Чтобы удовлетворить требования кредиторов, финансовый управляющий сформирует конкурсную массу. В неё войдёт весь доход должника и все активы, которые можно продать. Например, деньги на счетах, движимое и недвижимое имущество, включая доли, а также совместно нажитое в браке имущество — независимо от того, на кого оно зарегистрировано.

Доход должника будут направлять на погашение долгов, но не полностью. Например, должнику продолжит поступать прожиточный минимум на себя и иждивенцев, алименты, пенсия по потере кормильца на ребёнка, детские пособия. Полный список таких выплат есть в статье 101 №229-ФЗ.

Активы должника будут продавать, но не все. В конкурсную массу не войдёт единственное жильё, земельный участок, на котором оно расположено, и предметы быта, за исключением драгоценностей и предметов роскоши. Всё остальное — например, автомобиль и вторая квартира — будет продано.

Чтобы продать имущество, финансовый управляющий составит опись, примет по акту все материальные ценности, определит стоимость активов и проведёт торги. Также он может оспорить сделки, совершённые в предбанкротный период.

Торги длятся в среднем шесть месяцев. Главная цель такой процедуры — соразмерно удовлетворить требования кредиторов. Управляющий распределит между ними доход должника и деньги, полученные от продажи его имущества. Но сначала он погасит текущие обязательства — в том числе связанные с ведением дела о банкротстве.

Когда все мероприятия будут завершены, финансовый управляющий представит в арбитражный суд отчёт о проделанной работе с ходатайством о завершении процедуры банкротства. Суд завершит процедуру и освободит банкрота от всех долгов — даже от не указанных в заявлении.

Процедура банкротства через МФЦ бесплатна. Заявление принимают без уплаты пошлины.

Банкротство через суд будет стоить от 25 300 рублей. В эту сумму входит пошлина за подачу заявления в суд — 300 рублей — и вознаграждение финансовому управляющему — минимум 25 000 рублей.

Банкротство может стоить и больше. Например, если должник решит обратиться в компанию, которая будет представлять его интересы в суде.

Когда должник начинает процедуру банкротства, происходит следующее.

Долги не растут. Проценты и штрафы не начисляются, а кредиторы больше не требуют погасить долги.

Прекращается общение с коллекторами. С самого начала процедуры банкротства коллекторы не имеют права общаться с заёмщиками любыми способами: с помощью писем, звонков, сообщений в соцсетях и так далее.

Приостанавливаются исполнительные производства. Снимаются аресты с имущества, приставы больше не беспокоят.

Когда человека признают банкротом, с него спишут все долги, кроме алиментов и компенсаций вреда здоровью. Даже если в будущем материальное положение улучшится, погашать списанные долги не придётся.

При этом появятся ограничения:

- 3 года нельзя открывать ООО и занимать руководящие должности.

- 5 лет нужно извещать банк о банкротстве при оформлении кредита.

- 5 лет нельзя повторно инициировать процедуру банкротства.

- 10 лет нельзя занимать руководящие должности в кредитных организациях.

Из-за того, что нужно извещать банк о банкротстве, вероятность получить кредит будет ниже.

- Банкротство физических лиц — это признание неспособности гражданина платить по счетам. Банкротство поможет списать долги по кредитам, микрозаймам, ЖКУ и другим платежам.

- Оформить банкротство можно без суда через МФЦ, это бесплатно. Для этого размер долга должен быть не меньше 50 000 рублей и не больше 500 000 рублей.

- Если сумма долгов больше 500 000 рублей, признать себя банкротом можно через суд. Он реструктурирует долги — составит новый график погашения — или вынесет решение о реализации имущества. Тогда заберут часть доходов и продадут активы — всё, кроме единственного жилья и предметов быта.

- Во время процедуры банкротства пени не начисляют, арест с имущества снимают, коллекторы не звонят. Когда человека признают банкротом, долги списывают, но есть последствия — например, нельзя открывать ООО в течение трёх лет.

Учитесь и пробуйте новое — бесплатно

Выберите курс Skillbox с бесплатным доступом:

Смотреть все

Научитесь: Финграмотность: учимся управлять бюджетом, копить и инвестировать

Узнать больше

Этапы процедуры банкротства физлица

Банкротство физических лиц — сложный процесс, который может затянуться на 8–12 месяцев. Необходимо собрать документы, найти финансового управляющего, учесть все расходы. Пройти весь процесс самостоятельно возможно, но очень тяжело.

Еще до обращения в суд стоит задуматься о поиске профессионального юриста. Специалист проконсультирует и поможет на всех этапах. Из каких шагов состоит процедура банкротства физлица и почему нужна помощь юриста — читайте в нашем новом материале.

Кто может инициировать банкротство

В статье 7 №127-ФЗ определен ряд лиц, имеющих право обратиться в суд для начала процедуры банкротства:

- Кредиторы — банки, микрофинансовые организации, третьи лица, у которых гражданин брал займы. Кредиторы могут обратиться в суд с заявлением, если задолженность составляет больше 500.000 рублей, а просрочка — более 3 месяцев. Подать заявление может один кредитор или несколько.

- Сам должник — физическое лицо может подать заявление на банкротство при долге и меньше 500.000 рублей. Главное предоставить доказательства, что у гражданина накопились долговые обязательства и нет возможности их выполнять по ряду причин.

- Уполномоченные органы — государственные органы, перед которыми у гражданина накопилась задолженность. Например, Федеральная налоговая служба. Здесь также действуют условия о размере долга свыше 500.000 рублей и просрочки более 3 месяцев. Однако, ФНС не так часто обращается в суд с подобными заявлениями — «накопить» такой долг непросто. Обычно в таких ситуациях речь идет об индивидуальных предпринимателях. Стоит отметить, что штрафы и пени не учитываются.

Когда можно объявить себя банкротом

Физическое лицо вправе подать заявление на признание себя банкротом бесплатно через МФЦ, если долг перед кредиторами больше 50.000 рублей. Когда задолженность превышает 500.000 рублей банкротство можно оформить только через суд.

Другое главное условие признания банкротства — неспособность гражданина исполнять кредитные обязательства в течение 3 месяцев. За это время кредиторы начинают производство в отношении должника. К работе могут подключить коллекторов. Должнику следует обратиться за помощью к юристу, чтобы облегчить процедуру банкротства.

Какие документы нужны для оформления банкротства

Если долг составляет 50.000–500.000 рублей, то должник может пройти процедуру банкротства бесплатно через МФЦ. Для этого понадобится:

- заявление;

- паспорт;

- документ, подтверждающий место жительства или пребывания;

- список кредиторов.

Если долг гражданина составляет больше 500.000 рублей, то дело о признании банкротства передается в арбитражный суд. Для судебного банкротства, помимо заявления, нужно собрать следующий пакет документов:

- документы по кредитным обязательствам: кредитная история, договоры займа, расписки, постановление о начале судебного производства;

- документы по финансовой несостоятельности: 2-НДФЛ с места работы за 3 года, справка по безработице, копия трудовой книжки;

- личные документы: копии паспорта и СНИЛС, ИНН;

- справки о счетах и средствах на них;

- документы на залоговое имущество;

- документы о сделках и операциях с ценными бумагами на суммы свыше 300.000 рублей;

- копии свидетельств о рождении детей до 18 лет, регистрации или расторжении брака, брачного договора;

- копия соглашения о разделе совместно нажитого имущества за последние 3 года.

Реструктуризация долгов

Реструктуризация — это процесс, который проводится в рамках процедуры банкротства и позволяет улучшить платежеспособность должника. При реструктуризации разрабатывается план, согласно которому меняются условия выплат. Так должнику будет проще погасить задолженность.

План реструктуризации составляют финансовый управляющий и кредиторы. Готовый документ направляют суду на утверждение. В плане содержится следующая информация:

- Перечень имеющихся кредитов.

- Сумма всей задолженности.

- График выплат по всем кредитам.

- Последствия просрочки или пропуска платежей.

- Сроки продажи залогового имущества.

- Сроки реализации плана.

По закону суд может назначить реструктуризацию в следующих случаях:

- Дохода должника достаточно для погашения всей задолженности в течение 3 лет.

- У должника нет судимости и непогашенных административных дел по экономическим статьям.

- Должник не получал статус банкрота за последние 5 лет.

- За последние 8 лет должнику не составлялся план реструктуризации.

Реализация имущества

Если должнику не подходит реструктуризация или он не выполнил условия плана, то суд назначает процедуру реализации имущества. Это необходимо для получения средств на погашение долгов перед кредиторами.

В среднем на всю процедуру уходит 6 месяцев, но срок может быть увеличен по решению суда. Реализация имущества проходит в несколько этапов.

Конкурсная масса

Проводится опись всего движимого и недвижимого имущества, также принадлежащее на праве долевой или совместной собственности. Финансовый управляющий проверяет перечень предоставленного имущества. Это необходимо, чтобы должник не утаил собственность или не забыл включить ее в конкурсную массу. Существует список имущества, которое нельзя реализовывать:

- единственное жилье и земельный участок, на котором оно находится;

- личные вещи, одежда;

- мебель и бытовая техника;

- продукты питания;

- профессиональная техника, необходимая для работы;

- награды за заслуги перед государством.

Оценка имущества

Оценить имущество может сам финансовый управляющий или профессиональный оценщик. К нему обращаются, если у предоставленного актива нет подходящего по стоимости аналога. По завершению оценки, финансовый управляющий направляет в суд положение о порядке реализации имущества. Сделать это необходимо в течение 1 месяца с момента завершения оценки. Должник может оспорить результаты оценки, но оплачивать услуги оценщика придется самостоятельно.

Торги

Имущество реализуют через электронный аукцион — сведения о дате проведения торгов и имуществе находятся в открытом доступе. Предметы, не представляющие особой ценности, можно продать через специальные площадки. Кредиторы могут забрать имущество должника в счет задолженности до начала проведения публичных торгов. Если реализовать имущество не получается, оно возвращается должнику. Торги проходят в несколько этапов:

- определение стартовой цены;

- повторные торги со снижением стоимости на 10-15%;

- публичное предложение со снижением цены на 50%.

Расчет с кредиторами

Когда представленное имущество должника реализовано на торгах или через прямые объявления, можно расплачиваться с долгами перед кредиторами. Это происходит в порядке определенной очереди:

- судебные и текущие расходы;

- алиментные требования;

- долги, связанные с возмещением вреда жизни и здоровью;

- долги по заработной плате и выходным пособиям;

- остальные кредитные требования.

По завершении реализации имущества, финансовый управляющий составляет отчет. В нем указывается как было реализовано имущество и какие долги удалось погасить. На основании отчета суд завершает этап реализации и списывает оставшиеся долги.

Важно! Единственное жилье может быть реализовано, если оно взято в ипотеку и должник еще не закрыл все выплаты по ипотечному кредиту. Банк может заявить свои требования по делу о банкротстве, и арбитражный управляющий включит единственное жилье в конкурсную массу.

Почему суд отказал в признании банкротства

В статьях 43 и 55 ФЗ-127 «О несостоятельности (банкротстве)» указаны причины, по которым суд может отказать в рассмотрении дела по банкротству физлица. На практике этот перечень может меняться. Рассмотрим, при каких обстоятельствах суд откажет в банкротстве:

- Должник обладает достаточным уровнем доходов.

- Должник не указал СРО арбитражных управляющих.

- Услуги финансового управляющего не были оплачены.

- Предоставлен неполный пакет документов.

- Заявление оформлено неправильно.

Последствия банкротства физлица

Главное преимущество процедуры банкротства — избавление от долгов и коллекторов, остановка исполнительных производств. Однако стоит помнить и других последствиях процедуры. Они не являются негативными, но накладывают на банкрота определенные обязательства:

- необходимость сообщать о банкротстве в течение 5 лет при оформлении кредитов или займов;

- невозможность объявлять себя банкротом снова в течение 5 лет через суд, и 10 лет — вне суда;

- в течение 3 лет не сможете работать генеральным директором, главным врачом, главным бухгалтером;

- в течение 10 лет не сможете занимать руководящие должности в кредитных организациях и влиять на решения внутри компании

Что такое банкротство

Юридическая процедура, которая помогает избавиться от накопленных долгов или получить помощь в урегулировании платежей. До 2015 года опция была доступна только компаниям, но с принятием закона «О несостоятельности (банкротстве)»?ФЗ-127 объявить себя банкротом теперь может и физическое лицо.

Человек может стать банкротом, если он не может расплатиться с долгами: по кредитам, в том числе за ипотеку, микрозаймам, договору поручительства, платежам ЖКХ и другим финансовым обязательствам.

Кто может подать заявление на банкротство

Просто так банкротом не стать. Чтобы процесс был запущен, человек должен соответствовать определенным требованиям:

- невыплаты по обязательствам, срок по которым наступил

- просрочка по кредитам или другим обязательствам более 3 месяцев

- сумма обязательств выше стоимости принадлежащего человеку имущества

Других требований к категориям граждан, которые могут или не могут подавать заявление на банкротство, в законе нет.

Заемщик должен быть добросовестным. То есть предпринимать все действия для того, чтобы погасить просрочки. Если вы просто наберете кредитов и будет ждать 3 месяца — это может быть квалифицировано как мошенничество и повлечь за собой наказание согласно Уголовному Кодексу РФ?ч.1ст. 159 УК.

Кроме самих граждан, подать заявление о его банкротстве могут кредиторы (чаще всего банки или МФО, если просрочка по займу составляет более 3 месяцев), уполномоченные государственные органы (через приставов) и наследники (в случае смерти должника).

Какие долги нельзя списать

Есть ряд долгов, которые не подлежат списанию даже в случае объявления человека банкротом. К ним относятся:

-

Долги по алиментам на содержание детей или иждивенцев.

-

Обязательства, связанные с личностью гражданина: по выплате компенсации морального вреда, причиненного жизни и здоровью.

-

Обязательства по субсидиарной ответственности — если физическое лицо выплачивает долги за компанию-банкрота.

-

Долги, появившиеся после подачи заявления о банкротстве.

-

Обязательства, не указанные в заявлении.

Кроме того, в следующие 5 лет после подачи заявления не получится повторно запустить процедуру. Ограничение действует даже если суд отклонил первое заявление о несостоятельности и не признал гражданина банкротом.

Варианты банкротства

Есть два указанных законом способа:

-

внесудебное банкротство через МФЦ

-

судебное банкротство с заявлением в арбитражный суд

Способы отличаются суммой долга, длительностью и стоимостью процедуры, участием третьих сторон (например, конкурсного управляющего, юристов, саморегулируемых организаций (СРО), оказывающих помощь в проведении процедуры банкротства).

Как оформить банкротство в МФЦ

Это упрощенная процедура, в которой не участвует арбитражный управляющий и юристы. Процедура всегда длится 6 месяцев.

Банкротство в МФЦ подходит гражданам, если:

-

общая сумма долгов от 25 тысяч до 1 млн рублей?Статья 223, ч.2 ФЗ-127

-

нет имущества, которым можно погасить долги (единственное жилье не считается)

-

не менее 6 месяцев назад в отношении должника было исполнительное производство, по которому не удалось взыскать имущество

Способ создан для людей, живущих на грани бедности. Обычно у таких должников есть единственное жилье и небольшой или несистемный доход, на который они живут.

Чтобы начать процедуру банкротства в МФЦ, соберите необходимые документы: паспорт, ИНН, СНИЛС, справку о доходах (при наличии), копию постановления судебного пристава (его также могут запросить сотрудники МФЦ). Заявление можно скачать онлайн или заполнить вместе с сотрудником МФЦ.

Дальше события будут развиваться так:

-

документы примут и проверят в течение 15 дней

-

при соответствии нормам закона в Едином федеральном реестре сведений о банкротстве (ЕФРСБ) появится информация о начале процедуры

-

через 6 месяцев человека освободят от указанных в заявлении долгов и признают банкротом

В течение 6 месяцев после запуска процедуры платежи по долгам остановятся, приставы не смогут продать имущество в пользу погашения. В этот период нельзя брать новые кредиты и займы, выдавать поручительства и оформлять обеспечительные сделки.

Если у должника за эти 6 месяцев появится имущество или доход, которые могут покрыть большую часть долгов, нужно оповестить об этом МФЦ. Процедура прекратится, задолженность нужно будет оплатить через реализацию имущества или с дохода. Если этого не сделать — кредиторы могут обратиться в суд с заявлением о приостановке дела о внесудебном банкротстве.

Судебное банкротство

Если сумма долга превышает 500 тысяч (или ниже, но у должника есть имущество, которым можно оплатить долг), и человек объективно не в состоянии разобрать с обязательствами и может это подтвердить — он может запустить банкротство через суд.

Процесс проходит в четыре этапа: выбор финансового управляющего, сбор документов, рассмотрение заявления и сама процедура банкротства. В отличие от процедуры в МФЦ, этот процесс платный.

На время рассмотрения дела в суде должник лишается возможности управлять имуществом, картами и счетами (они передаются финансовому управляющему). Должнику остается лишь сумма, равная прожиточному минимуму.

Срок рассмотрения дела дольше, чем внесудебная процедура через МФЦ: от 6 до 24 месяцев. Он напрямую зависит от наличия имущества и сроков его реализации с торгов.

Выбор финансового управляющего

Перед подачей заявления необходимо выбрать финансового управляющего либо СРО, которая его назначит. Это первый шаг к оформлению банкротства. Эксперт поможет пройти процедуру правильно. Он будет соблюдать баланс интереса кредиторов и должника, чтобы все шло по закону. Выбрать специалиста можно на сайте Единого федерального реестра сведений о банкротстве.

Документы для суда

После выбора СРО, из которой назначат финансового управляющего, с юристами выбранной организации можно проконсультироваться по документам для правильного заполнения и подачи заявления в суд. В заявлении должна содержаться информация о:

- наименовании арбитражного суда

- ФИО, паспортные данные, контакты заявителя

- перечень долгов с указанием кредиторов и кредитных договоров

- причины ухудшения финансового состояния заёмщика

- наличие имущества и банковских счетов, в том числе вне РФ

- СРО, из состава которой будет назначен финансовый управляющий

- долги по обязательным платежам, возмещению вреда жизни и здоровья людей, исковым требованиям, спорные суммы, с которыми должник не согласен

- копии всех указанных документов

Пример заявления представлен ниже:

К заявлению прикладываются справки о доходах, выписки из ЕГРН, договоры купли-продажи, выписки о состоянии банковских счетов, свидетельство о браке, рождении детей, соглашение об уплате алиментов, брачный договор (при наличии).

Также к заявлению прикладывается квитанция об оплате госпошлины (300 рублей?Статья 331, ч.21 Налогового Кодекса РФ), квитанция о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему — 25 тысяч рублей.

Заявление и документы нужно отправить в арбитражный суд. Это можно сделать тремя способами: отнести лично, направить почтой либо загрузить документы в систему «Мой арбитр».

У суда есть 5 дней для изучения заявления и принятии решения о запуске процедуры банкротства. Информация о решении будет опубликована в ЕФРСБ, даже если суд откажет в запуске процедуры.

Варианты решений суда

В результате рассмотрения дело может получить один из исходов:

-

Мировое соглашение между должником и кредиторами. Если с помощью финансового управляющего и суда должник договорится об изменении условий оплаты долгов, суд не будет объявлять его банкротом.

-

Реструктуризация долгов. Это новый график выплаты обязательств, составленный финансовым управляющим и кредиторами с учетом дохода гражданина, подавшего заявление о банкротстве. Обычно эту процедуру запускают первой, если она возможна. Если реструктуризация долгов не поможет, суд вынесет решение о том, что процедура банкротства закончена, и официально признает должника банкротом.

-

Конкурсная реализация имущества истца (при его наличии). Запускается, если доходов гражданина не хватает для оплаты долга с учетом реструктуризации. Этот этап может длиться довольно долго — пока имущество не будет продано. Деньги с продажи используются, чтобы покрыть обязательства перед кредиторами (а иногда и для оплаты работы финансового управляющего).

После процедуры банкротства

Информация о банкротстве фиксируется в Бюро кредитных историй (БКИ). Ее передает туда финансовый управляющий, когда суд принимает решение о признании гражданина банкротом.Это влечет некоторые ограничения.

Человек лишается права занимать руководящие должности: в юрлицах в течение 3 лет, в страховых организациях и МФО — 5 лет, в кредитных организациях — 10 лет.

В течение 5 лет с момента признания банкротом:

- нельзя открывать ИП

- невозможно повторно подать заявление о своей финансовой несостоятельности

- необходимо сообщать кредиторам о своем статусе при заявках на кредиты и ипотеку

Если в качестве решения дела суд назначил реструктуризацию задолженностей, повторное ее проведение будет возможно не раньше, чем через 8 лет.

Для семьи должника

Даже если на банкротство подает только муж или жена, все совместно нажитое имущество участвует в покрытии задолженности через конкурсную реализацию. Это могут быть ценные бумаги, недвижимость (если это не единственное жилье), авто, доли и паи в предприятиях, предметы роскоши.

Совершеннолетние дети, родители и другие родственники заемщика никак не участвуют в процедуре, их имущество и денежные средства никак не будут затронуты в банкротстве.

Несовершеннолетние дети в процедуру участвуют, но так как у них зачастую нет собственности и материальных ценностей, главная роль в процессе — обеспечение их минимально положенной суммой средств для существования в процессе проведения дела о банкротстве.

Введение в процедуру банкротства физических лиц пугает многих, но в некоторых случаях это единственный способ освободиться от долговой нагрузки. Это законная процедура, которая дает шанс должнику списать обязательства перед кредиторами, если он не в состоянии их погасить. Но этот шаг сопряжен с серьезными последствиями и требует тщательной подготовки.

В статье разберем инструкцию по банкротству, и как избежать возможных ошибок, если решили начать эту процедуру. Пошаговая инструкция банкротства частных лиц поможет разобраться, как проходит эта процедура и на что стоит обратить внимание.

Содержание

- Что такое банкротство?

- Условия банкротства физических лиц

- Необходимые документы и их сбор

- Заявление о банкротстве

- Принятие судом заявления

- Процедуры

- Оспаривание сделок при банкротстве

- Последствия банкротства физических лиц

- Упрощенная процедура банкротства физического лица

- Особенности, преимущества и недостатки упрощенной процедуры

- Отличия внесудебного и судебного банкротства

- Последствия банкротства для родственников

Что такое банкротство?

Законный способ освободиться от долгов при невозможности их выплатить. Процедуру банкротства можно пройти, если соблюдены определенные условия, и она помогает списать долги.

В РФ процедуру банкротства физических лиц регулирует № 127-ФЗ. Глава I описывает порядок и условия банкротства граждан, включая этапы процедуры, требования к должнику, а также права и обязанности сторон, участвующих в процессе. Закон был дополнен в 2015 году, чтобы включить банкротство физических лиц.

Условия для начала процедуры:

- Сумма долга не должна превышать 500 тыс. рублей.

- Должник не платит по обязательствам более 3 месяцев.

- Если у человека нет денег, чтобы рассчитаться по кредитам, банкротство становится выходом.

Например, человек с долгом 600 тыс. рублей подает заявление на процедуру банкротства, и после продажи имущества освободится от задолженностей.

Читайте по теме:

Банкротство юридических лиц в 2024 году

Что такое финансовое оздоровление и какие цели оно преследует

Это процесс, в ходе которого физическое или юридическое лицо официально признается неспособным выполнять свои финансовые обязательства. Наличие этого статуса дает должнику шанс списать долги в полном размере или частично, но в обмен на это он утратит часть имущества, которое будет продано для того, чтобы погасить все долги.

Условия банкротства физических лиц

- Чтобы подать заявление, сумма долгов должна составлять не менее 500 тыс. рублей. Однако если человек не в состоянии погасить и меньшую сумму, он все равно может начать процедуры банкротства.

- Заемщику следует подтвердить, что он не может погасить долги, например, из-за того, что нет зарплаты или имущества.

- Подготовьте полный список кредиторов, сведения о долгах и доказательства отсутствия возможности их погасить. Это выписки из банка, справки о доходах.

Только если будут выполнены эти условия человек будет официально признан банкротом.

Необходимые документы и их сбор

Чтобы начать процедуру банкротства, физическое лицо должно собрать и подать в суд или МФЦ пакет документов. Перейдем к пошаговой инструкции. Нужны:

- Паспорт.

- ИНН.

- Справки о доходах. Подтверждают вашу финансовую ситуацию. Это может быть 2-НДФЛ или справка из банка.

- Список долгов. Включает все кредиты и другие формы долга.

- Документы на личное имущество. Если у вас есть квартира, машина или другое ценное имущество, нужно подтверждение о его наличии.

- Справки из банков. О состоянии счетов и движении денег.

Заявление о банкротстве

Заявление о банкротстве подается, когда долги становятся неподъемными, и других решений больше не остается.

Вот основные шаги для подачи заявления:

- Составьте заявление. В нем укажите свои данные: ФИО, ИНН, адрес и суть проблемы — неспособность оплатить долги.

- Приложите документы. Например, справки о доходах, выписки из банков или список долгов.

- Оплатите госпошлину. Для подачи заявления нужно оплатить небольшую сумму, установленную государством.

- Передайте заявление в суд. После этого дело начнут рассматривать.

Если у вас накопились обязательства по кредитам, а выплатить их нет вариантов, можете составить заявление, приложить документы о своих доходах и отправить их в суд, чтобы приступить к процедуре банкротства физлиц.

Обращение в суд или МФЦ

Рассмотрим, в каких случаях нужно это делать:

- Если долг более 500 тыс. рублей, заявление нужно подать в арбитражный суд. Также потребуется выбрать арбитражного управляющего, который будет вести дело.

- Если сумма долга меньше 500 тыс. рублей, можно подать заявление о внесудебном банкротстве физического лица через МФЦ. Здесь порядок упрощенный и занимает до полугода.

Принятие судом заявления

После того, как подали заявление о банкротстве физического лица, судья проверяет его, соответствует ли заявление установленным требованиям. Эта процедура выглядит так:

- Проверяется правильность и полнота сведений. Если документы или данные неполные или неправильно оформлены, исполнительный орган вернет заявление на доработку.

- Оценивается правомерность обращения. Если органы сочтут, что заявитель не в состоянии погасить долги, заявление принимают к рассмотрению.

- Назначается дата судебного заседания. На этом заседании будет рассмотрено дело о признании банкротом заявителя. В процессе рассмотрения суд назначает финансового управляющего и начать процедуру реструктуризации или реализации имущества заявителя.

- Публикуется информация в Едином федеральном реестре сведений о банкротстве физических лиц (ЕФРСБ). Так кредиторы и другие заинтересованные стороны узнают о начале процесса и предъявят требования к должнику.

- Устанавливаются временные ограничения на распоряжение собственностью и счетами заявителя.

Процедуры

Процедуры банкротства начинают с:

- Обращения в арбитражный суд, где должник должен указать все свои долги и кредиторов.

- Дело рассматривается судом. Проверяются все документы и решается, можно ли начинать процесс.

- Назначается арбитражный управляющий. Он контролирует ход процедуры и решает вопросы с кредиторами.

- Продается имущество. Если нужно, имущество должника продают, чтобы частично погасить долги.

- Долги списывают.

Процедуры банкротства физического лица детально регламентированы законом и направлены на справедливое урегулирование долговой ситуации.

Оспаривание сделок при банкротстве

Это процедура, в ходе которой арбитражный управляющий или банки попытаются отменить транзакции, совершенные должником до начала процедур банкротства. Оспаривание сделок при банкротстве физлица — это процесс, когда определенные сделки, заключенные должником до или во время банкротства, могут быть признаны недействительными. Цель этого процесса — вернуть активы должника, которые могли быть переданы третьим лицам в ущерб кредиторам.

Читайте по теме:

5 ошибок предпринимателей при подготовке к банкротству

Россияне смогут скорректировать данные для внесудебного банкротства

Сделки могут быть оспорены, если они:

- Подозрительные. Если должник продал имущество по заниженной цене или передал активы близким людям незадолго до банкротства.

- Привилегированные. Если должник погасил долг одному из кредиторов в ущерб другим.

- Мошеннические. Когда должник намеренно пытался скрыть активы или обмануть кредиторов.

Процедуры оспаривания выглядят следующим образом:

- Нужно подать заявление в суд. Кредиторы или арбитражный управляющий подают заявление о том, что сделка ущемляет права кредиторов.

- Дождаться, когда с делом ознакомятся. Суд изучает обстоятельства сделки и решает, была ли она нарушена.

- Дождаться решения суда. Если суд признает сделку недействительной, активы возвращаются в конкурсную массу должника.

Последствия могут быть значительными: сделки аннулируются, активы возвращаются, а кредиторы получают больше средств для погашения долгов.

Последствия банкротства физических лиц

Банкротство может существенно повлиять на финансовую жизнь человека. Хотя процедура помогает избавиться от долгов, она имеет ряд ограничений и последствий, которые важно учитывать.

Основные последствия:

- После завершения процедуры банкротства частных лиц, большая часть долгов может быть списана, что освобождает человека от финансовых обязательств.

- В рамках банкротства могут продать имущество должника для погашения части долгов. Исключение — единственное жилье, оно не подлежит изъятию.

- После банкротства физлиц станет сложнее получить кредиты или займы.

- В течение определенного времени (обычно около 3 лет) банкрот не сможет занимать руководящие должности.

- Информация о банкротстве физических лиц остается в кредитной истории на несколько лет, что может повлиять на будущее взаимодействие с финансовыми компаниями.

Упрощенная процедура банкротства физического лица

Это способ признания гражданина банкротом без судебных разбирательств. Она подходит тем, у кого нет имущества для продажи, а сумма долгов не превышает 500 тыс. рублей.

Для упрощенной процедуры нужно подать заявление на банкротство через МФЦ.

Плюсы упрощенной процедуры:

- Не нужно оплачивать услуги арбитражного управляющего.

- Процесс занимает меньше времени.

Особенности, преимущества и недостатки упрощенной процедуры

После признания банкротом вы не сможете брать кредиты в течение пяти лет. Если судья решит, что человек не соответствует критериям банкротства частных лиц, он может отказать в списании долгов.

Отличия внесудебного и судебного банкротства

Эти два вида банкротств различаются по условиям и процессу проведения.

Внесудебное банкротство:

- Проводится без участия суда.

- Долги должны составлять от 50 до 500 тысяч рублей.

- У должника не должно быть активов, пригодных для реализации с целью погашения задолженности.

- Оформляется через МФЦ, что делает процедуру проще и быстрее.

Если у банкрота долг 300 тыс. рублей и отсутствует имущество, он может воспользоваться внесудебным банкротством, подав заявление в МФЦ.

Судебное банкротство:

- Требует участия арбитражного суда.

- Подходит для долгов свыше 500 тыс. рублей.

- Назначается арбитражный управляющий, который ведет процесс.

- Могут изъять и продать имущество.

Обе процедуры имеют свои плюсы и минусы, и выбор между ними зависит от конкретной финансовой ситуации и размера долгов.

Последствия банкротства для родственников

Последствия процедуры для родственников разнообразны и зависят от многих факторов. Что нужно учитывать:

- Кредитные риски. Если родственники были поручителями по кредитам или совместно брали кредиты, они могут оказаться ответственными за часть долга. Например, если супруг был поручителем по кредиту, после того, как пройдет банкротство физлица долг может перейти на него.

- Финансовое давление. При банкротстве частных лиц имущество неплательщика может быть конфисковано. Если у должника есть совместное имущество с родственниками, это может повлиять на их финансовое положение.

- Изменение семейного бюджета. После банкротства один из членов семьи может столкнуться с трудностями в получении кредитов или займов. Это может повлиять на общий семейный бюджет и возможность совершать крупные покупки или инвестировать в будущее.

- Социальное давление. Банкротство может вызвать негативное отношение в обществе, что может отразиться на родственниках.

- Правовые последствия. Когда у должника есть совместные финансовые обязательства, родственникам может потребоваться юридическая помощь для защиты своих прав.

Например, если человек объявляет банкротство, и у него есть долги по кредитам, где его супруг был поручителем, супруг может оказаться ответственным за часть этих долгов, что создаст дополнительное финансовое бремя для семьи.

Фото на обложке: Freepik