Как войти в Личный кабинет налогоплательщика

Для этого потребуется зайти на сайт ФНС и выбрать личный кабинет из трех вариантов: физические лица, индивидуальные предприниматели, юридические лица. В этой статье мы остановимся на Личном кабинете для физических лиц.

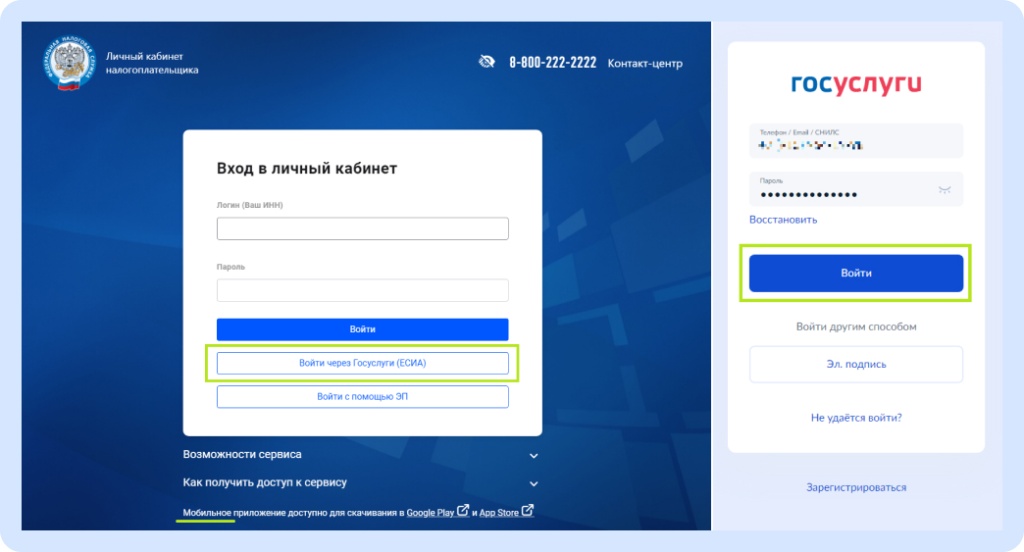

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться 1-2 дня.

Также можно воспользоваться аналогичным мобильным приложением «Мой налог», в котором функционал повторяет возможности Личного кабинета.

Что такое электронная подпись и как её создать

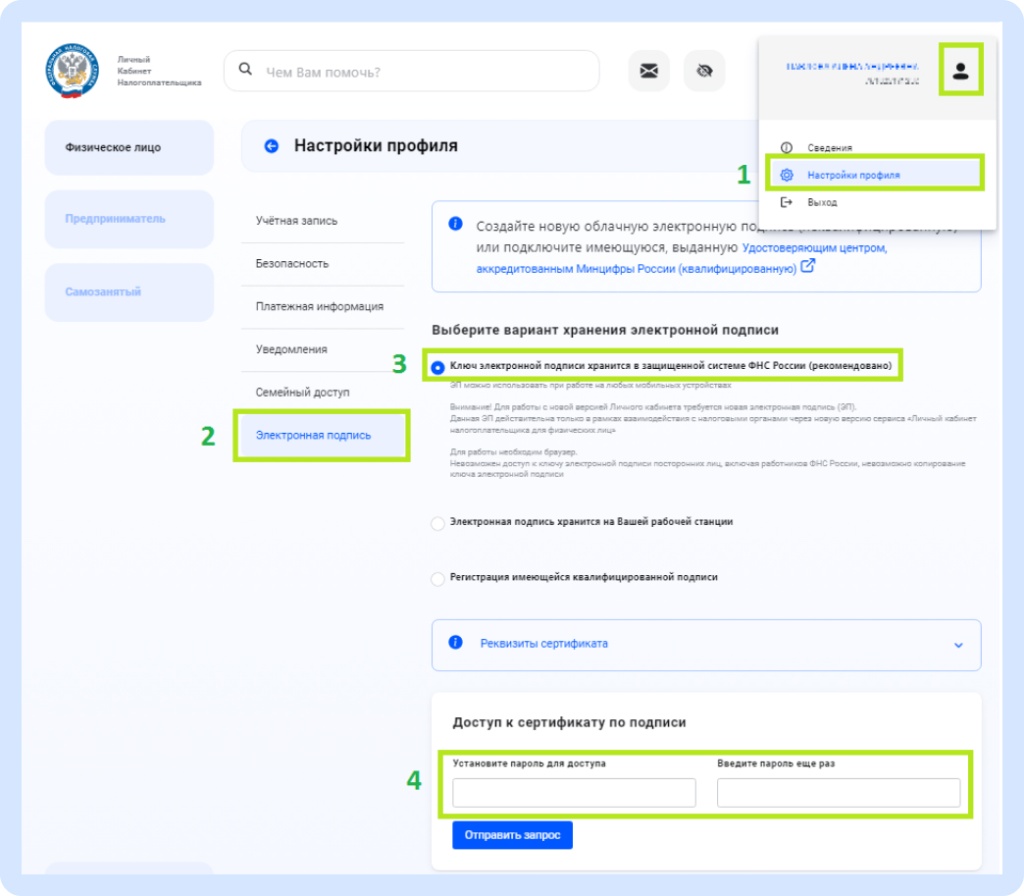

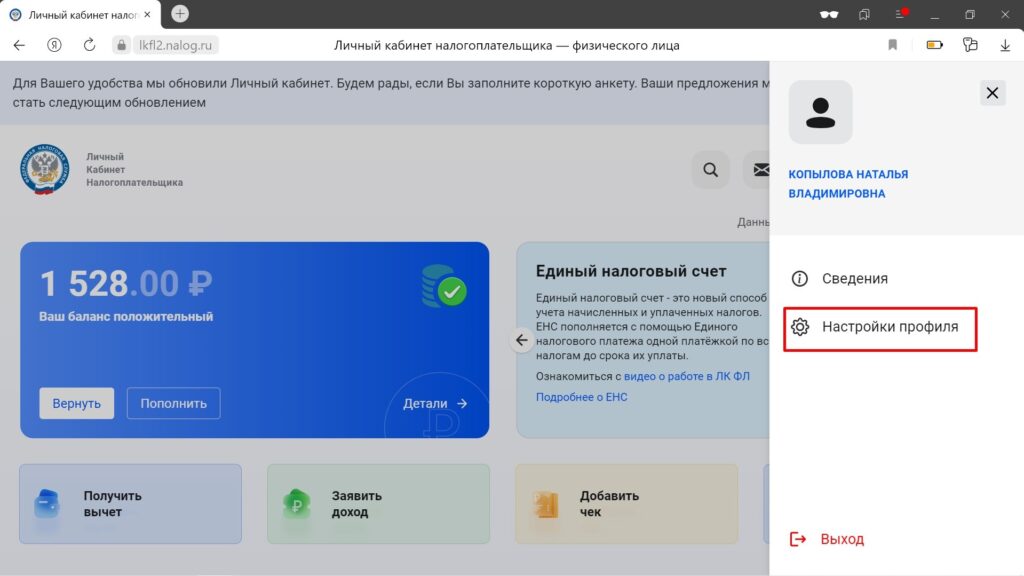

При подаче электронного заявления в налоговую потребуется неквалифицированная электронная подпись (НЭП). Она нужна, чтобы подписывать документы. Её можно создать прямо в личном кабинете:

-

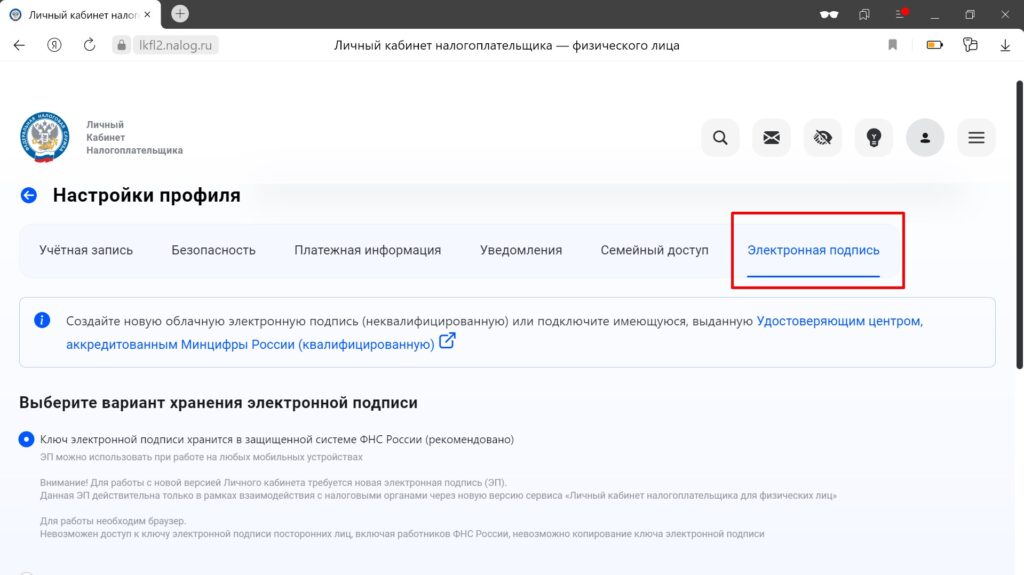

зайти в «Настройки профиля»

-

выбрать раздел «Электронная подпись»

-

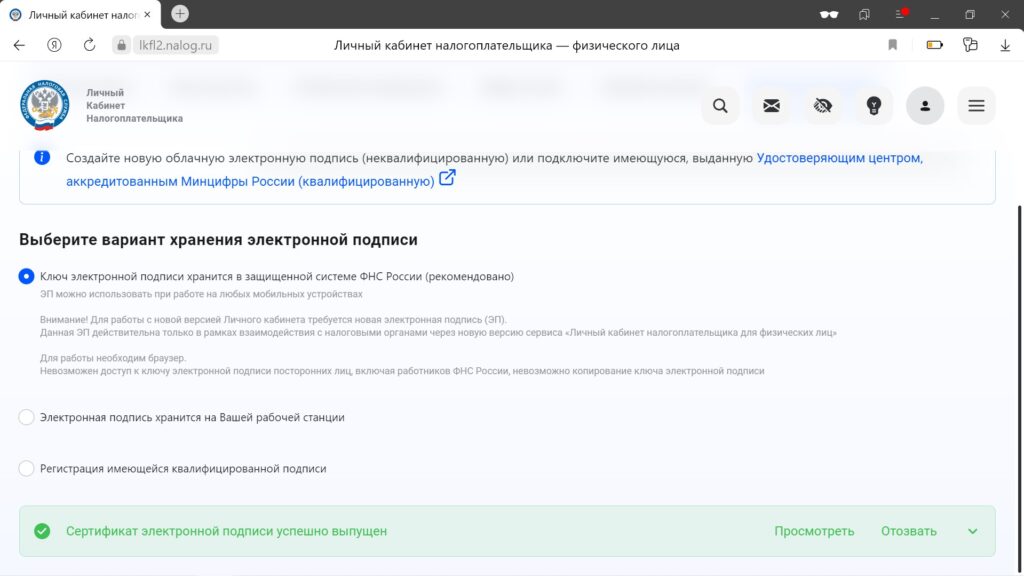

убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

- придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на той же странице.

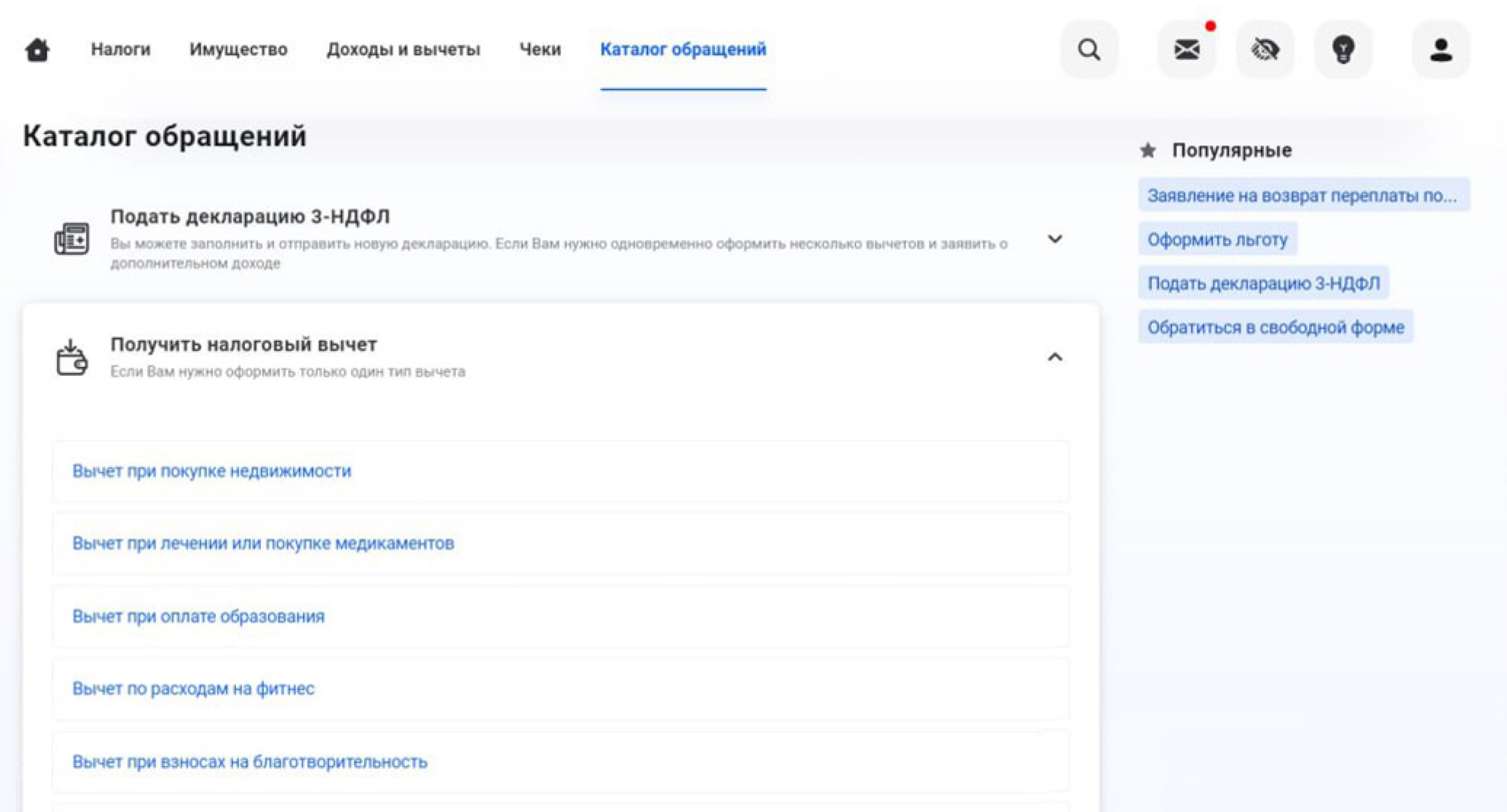

Как подать заявление на налоговый вычет

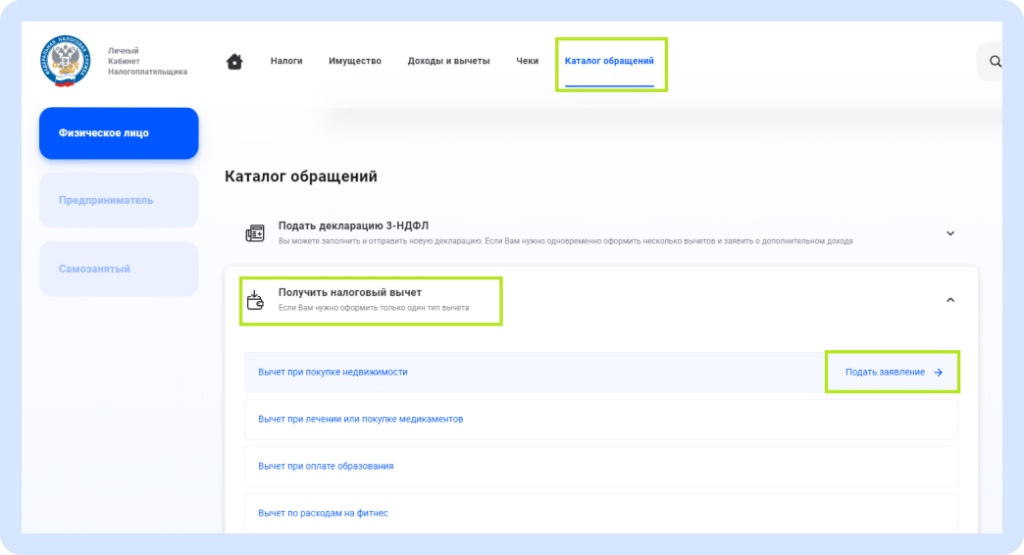

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет».

В этой статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

Далее необходимо пошагово заполнить форму на получение вычета.

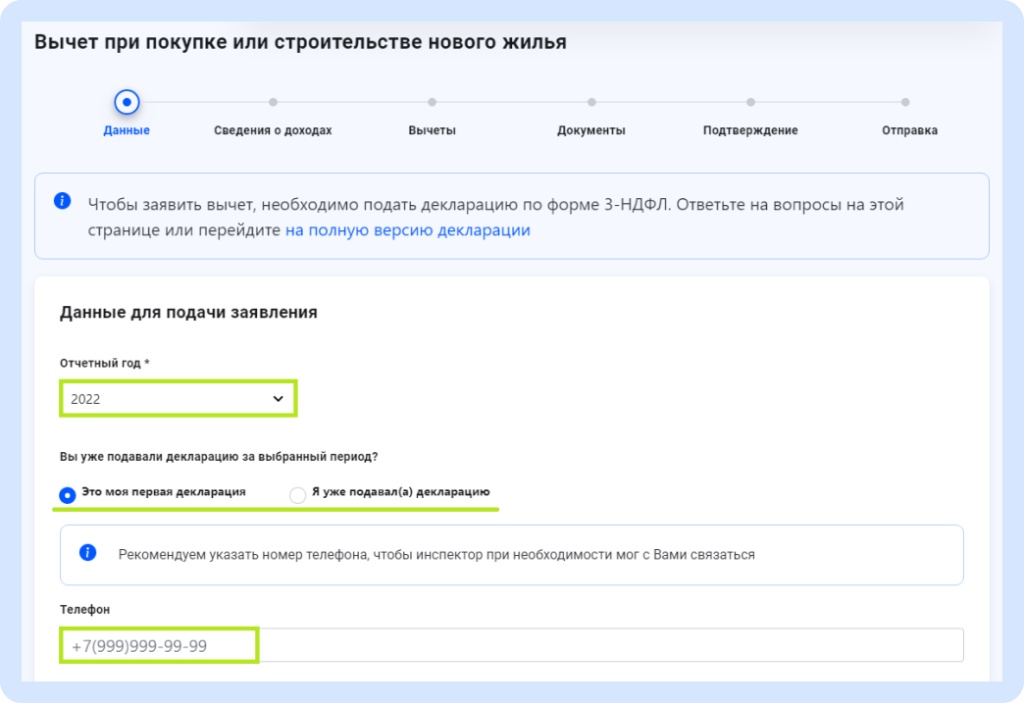

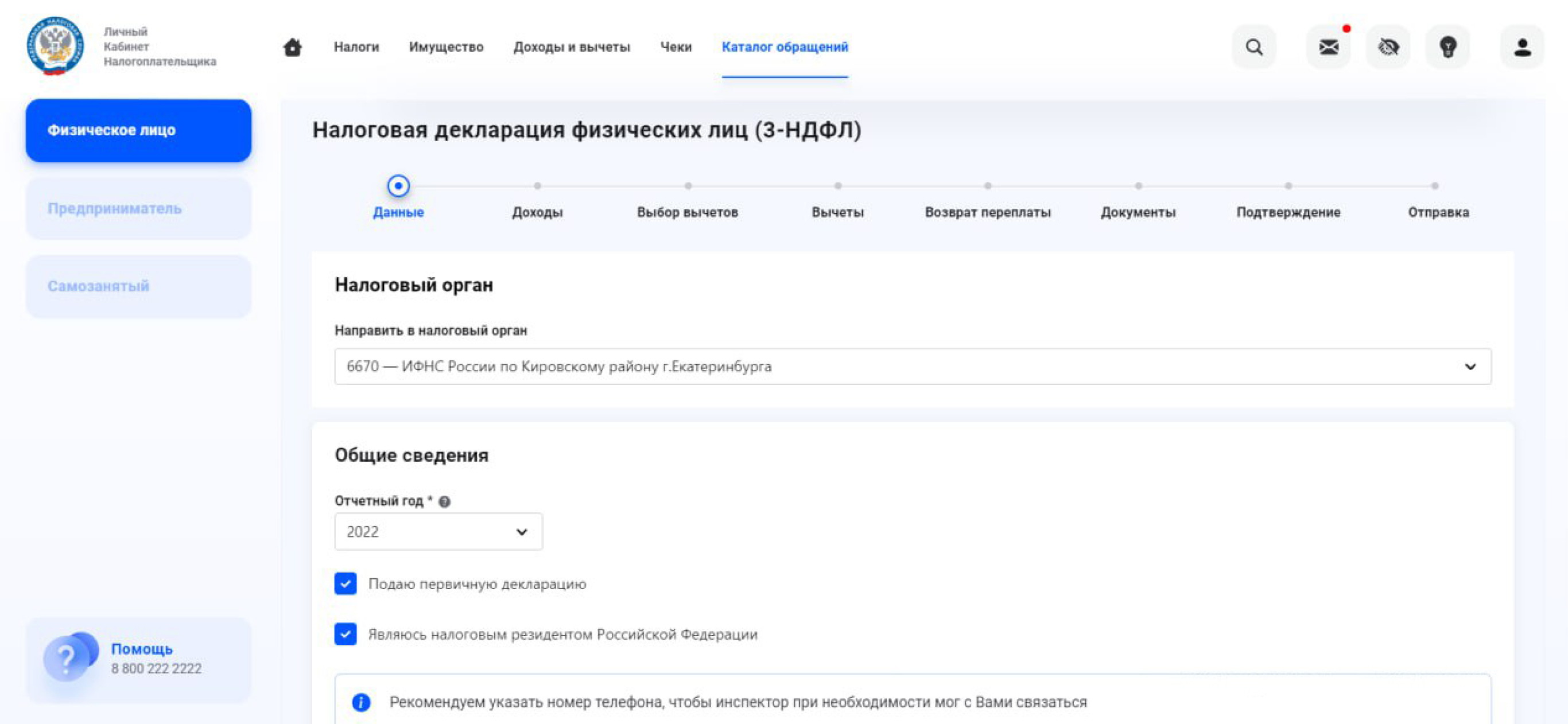

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Например, год, когда возникло право собственности на жилье, или последующие года.

-

Подавали ли вы раньше декларацию 3-НДФЛ за этот год (да, если оформляли и другие налоговые вычеты через личный кабинет).

- Телефон заявителя. Указывайте корректный номер, по которому с вами можно связаться при необходимости. Например, чтобы уточнить предоставленные сведения.

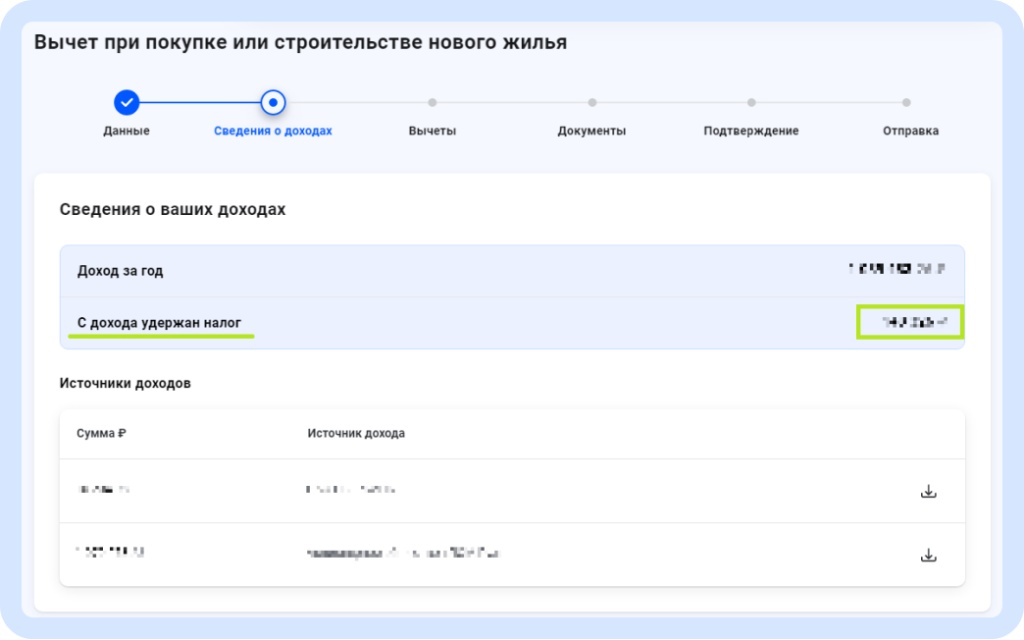

Шаг 2. Сведения о доходах

Обратите внимание на пункты:

-

доход за год

-

с дохода удержан налог

Вернуть в качестве вычета можно не больше средств, чем было уплачено по НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную декларацию 3-НДФЛ и приложить справку от работодателя.

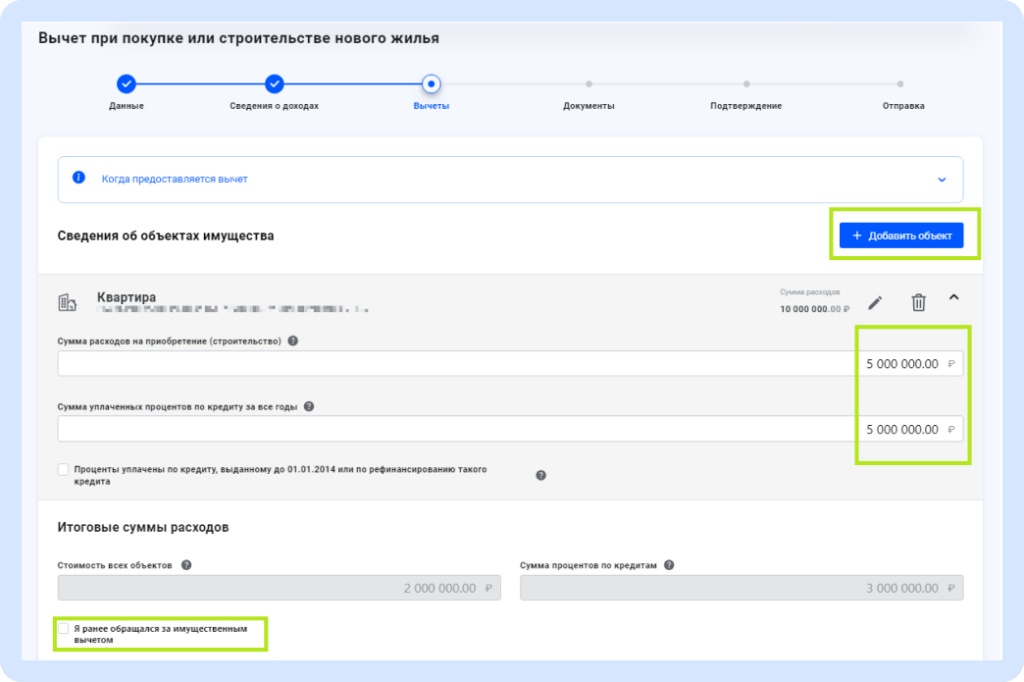

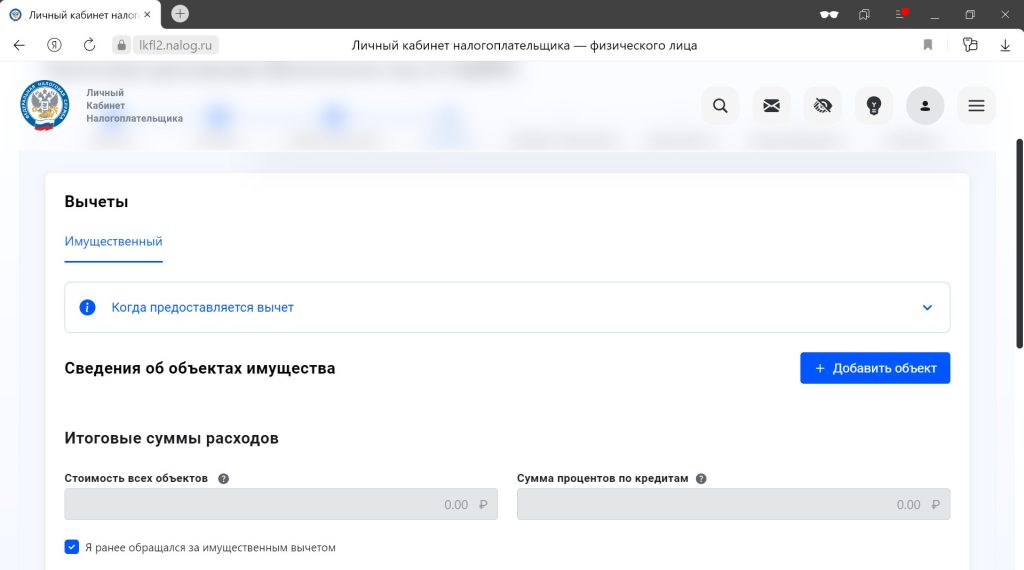

Шаг 3. Сведения о расходах и вычетах

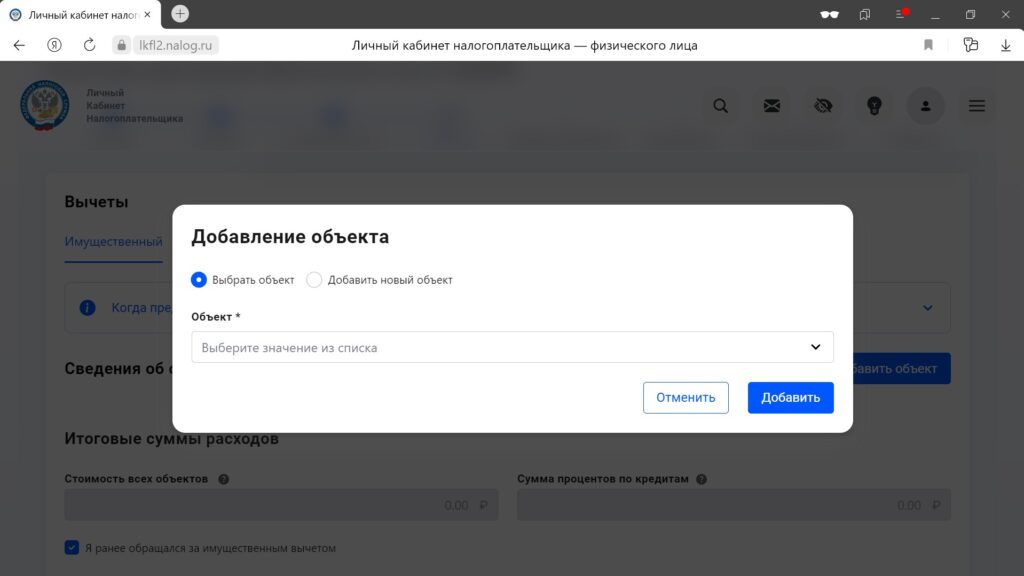

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены. А также суммы расходов на их приобретение или оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать сумму полученного вычета.

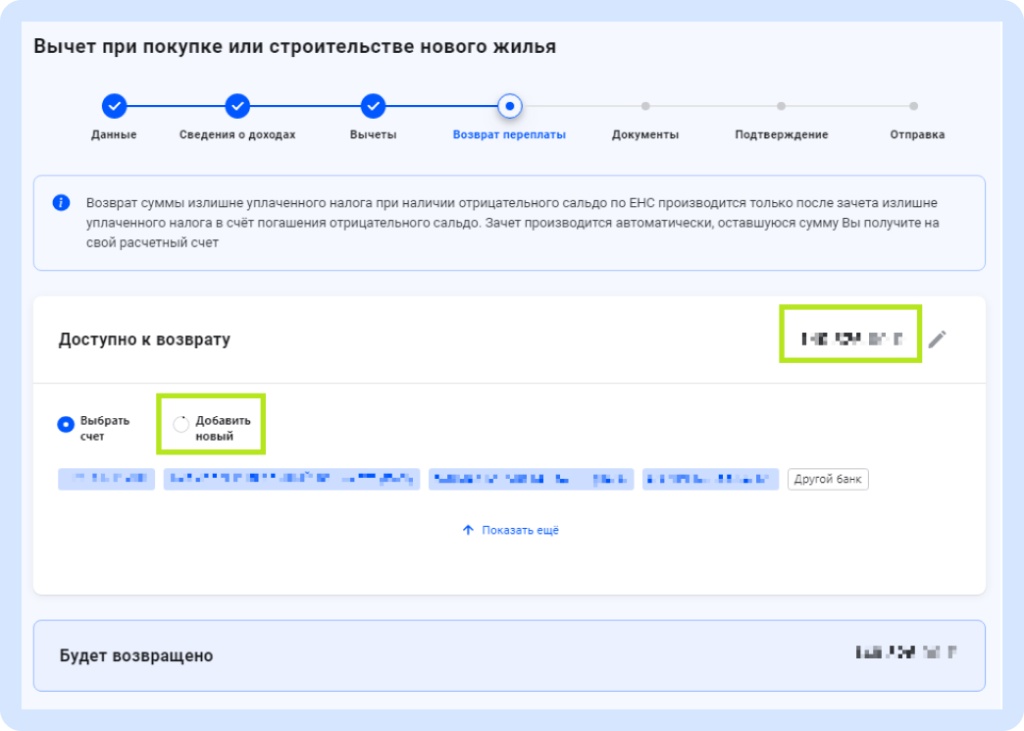

Шаг 4. Реквизиты счёта для перечисления налогового вычета

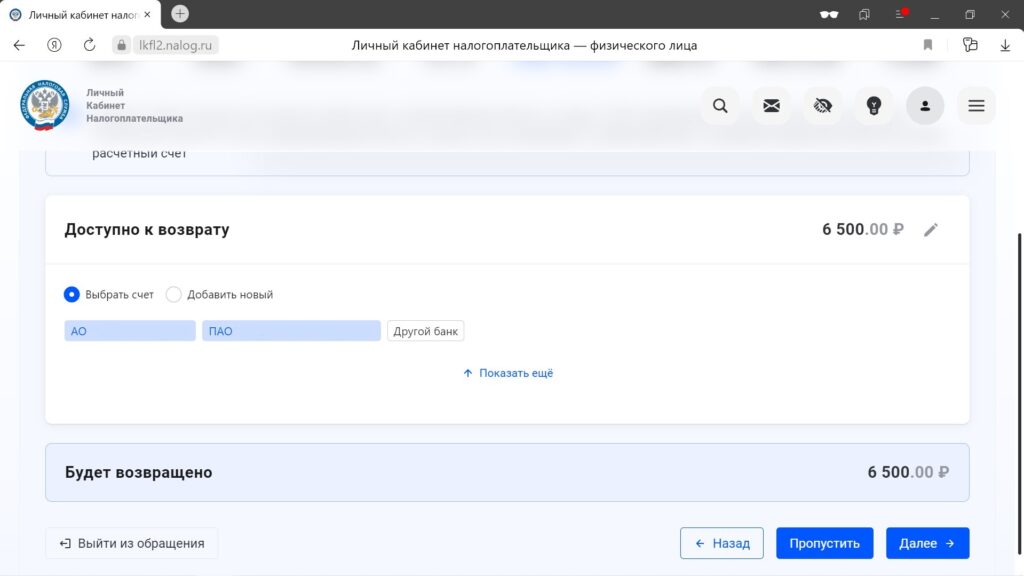

На этом этапе отображается сумма налогового вычета.

Реквизиты для перечисления средств можно выбрать из предложенного списка. Налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Если нужного счёта нет в списке, то его можно указать вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться на Едином налоговом счете (ЕНС) в Личном кабинете в качестве переплаты. В любой момент деньгами можно оплатить налоги или перевести их на банковский счёт.

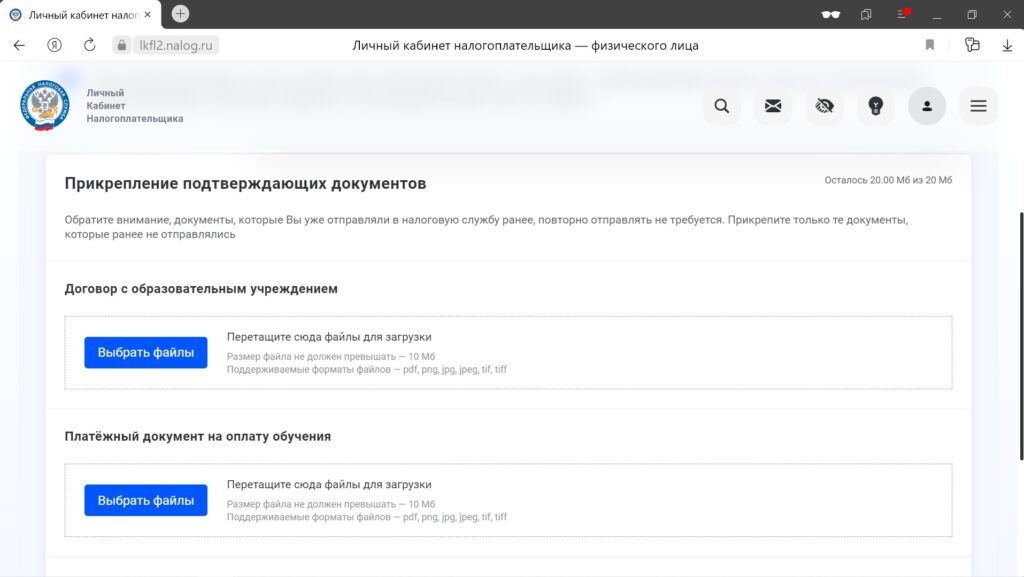

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного вычета список документов может различаться.

Покупка жилья:

-

договор купли-продажи

-

платёжные документы

Покупка жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

Строительство дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

Покупка в ипотеку:

-

кредитный договор

-

справка из банка о сумме фактически уплаченных процентов

Дополнительные документы:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно

Платёжными документами могут быть:

- товарные и кассовые чеки

- квитанции к приходным ордерам

- банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

- акты о закупке материалов (если продавец материалов — физическое лицо, то в акте должны быть указаны его адресные и паспортные данные)

- другие документы, подтверждающие расходы налогоплательщика

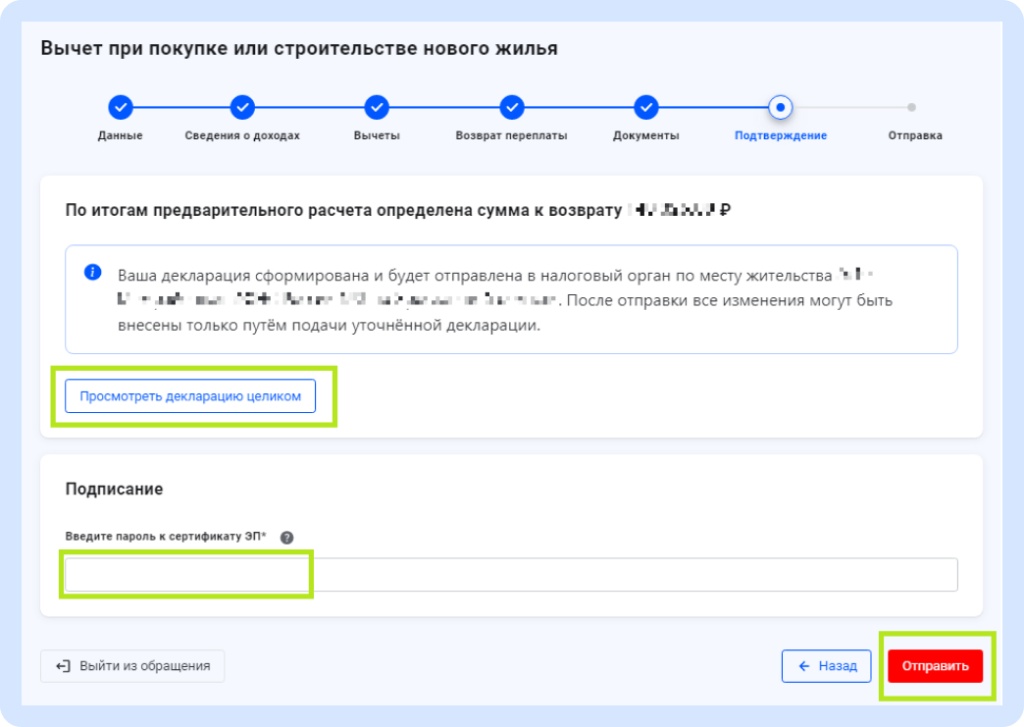

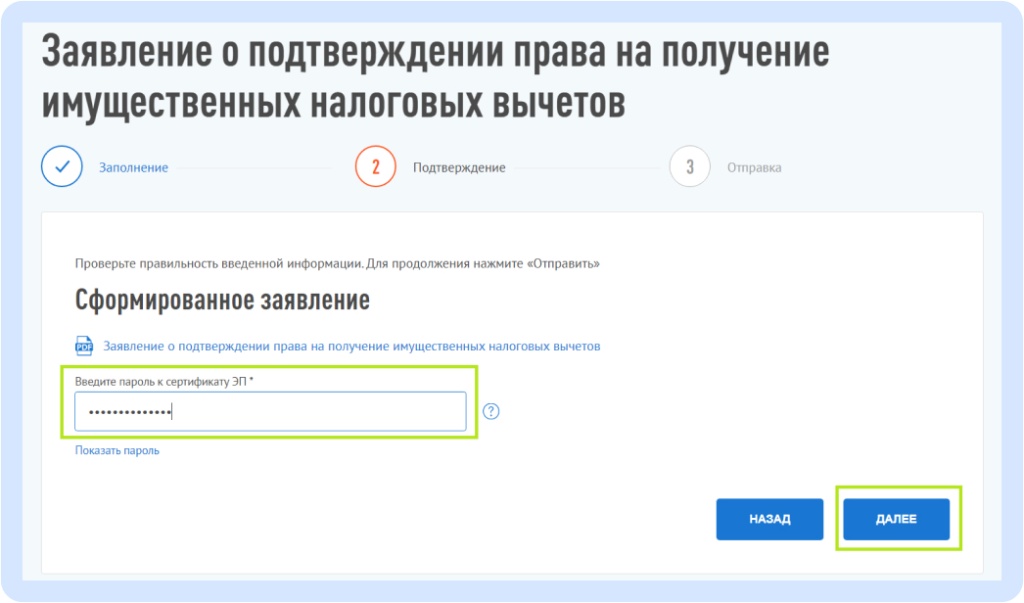

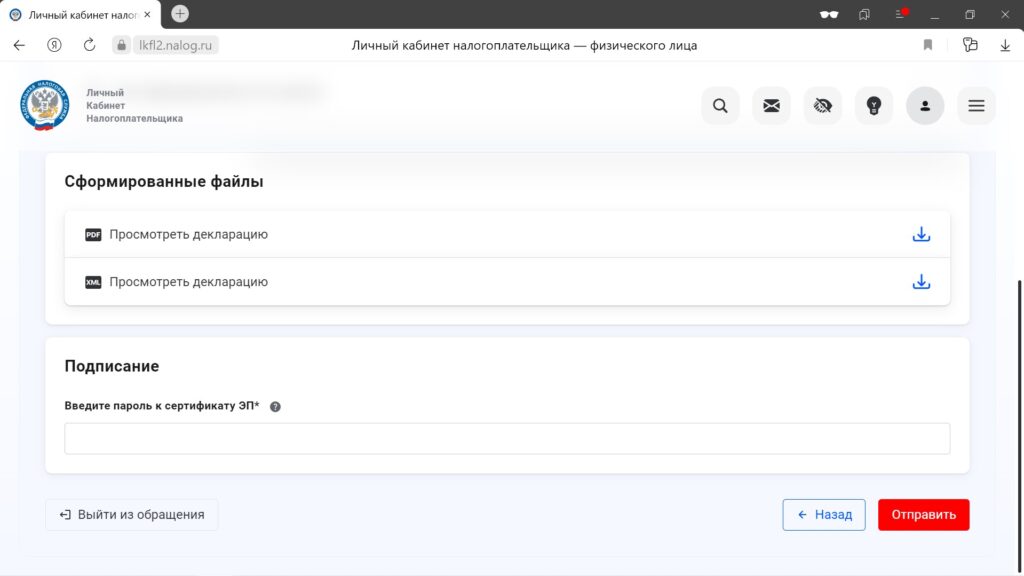

Шаг 6. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

Как подать заявление для получения вычета через работодателя

Чтобы получить вычет через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС. Это можно сделать с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные, социальные, имущественные. Работодатель сам предоставляет стандартные вычеты на основе предоставленных ему документов. Например, вычет на детей.

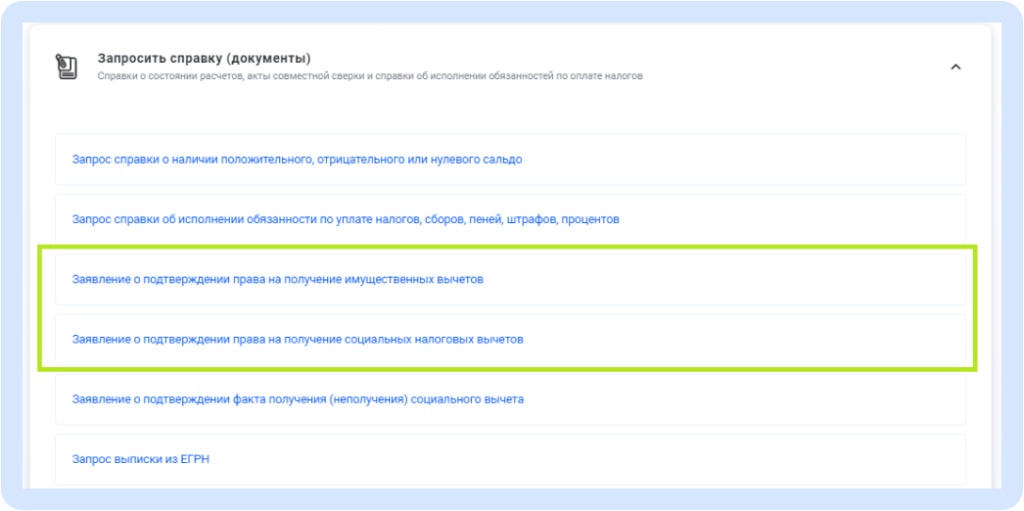

Подтверждать право на вычет нужно только при получении имущественных или социальных вычетов. Для этого в «Каталоге обращений» нужно выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

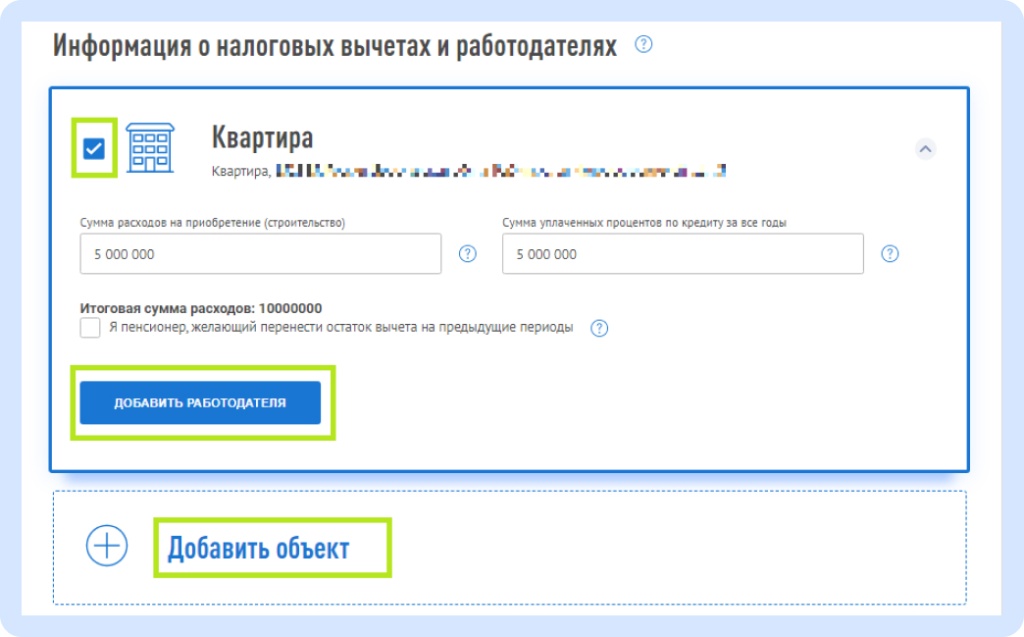

Далее необходимо указать информацию о:

-

приобретённых объектах недвижимости

-

сумме расходов на объект недвижимости

-

работодателе, у которого вы хотите получить вычет

Как правило, в этом блоке объекты недвижимости уже указаны списком, остаётся выбрать нужный. Если необходимого объекта нет, его можно добавить, указав кадастровый номер.

Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете. ФНС направит уведомление о вашем праве на вычет работодателю (напрямую организации или ИП).

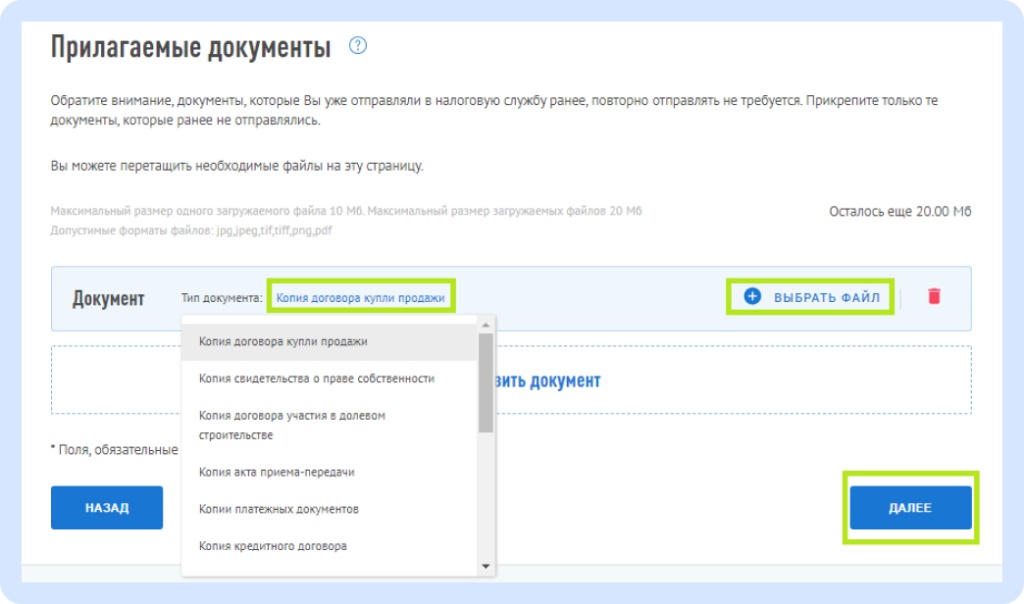

Следующий шаг — загрузка подтверждающих документов. Это могут быть:

-

договоры (купли-продажи, участия в долевом строительстве, ренты и другие)

-

платёжные документы (квитанции, чеки, банковские выписки и другое)

-

подтверждение уплаты процентов по кредиту (справка из банка)

Когда все сведения об объектах и работодателях указаны, а документы прикреплены, нужно нажать кнопку «Далее».

В следующем окне необходимо подписать заявление электронной подписью:

-

ввести пароль

-

отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее»

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

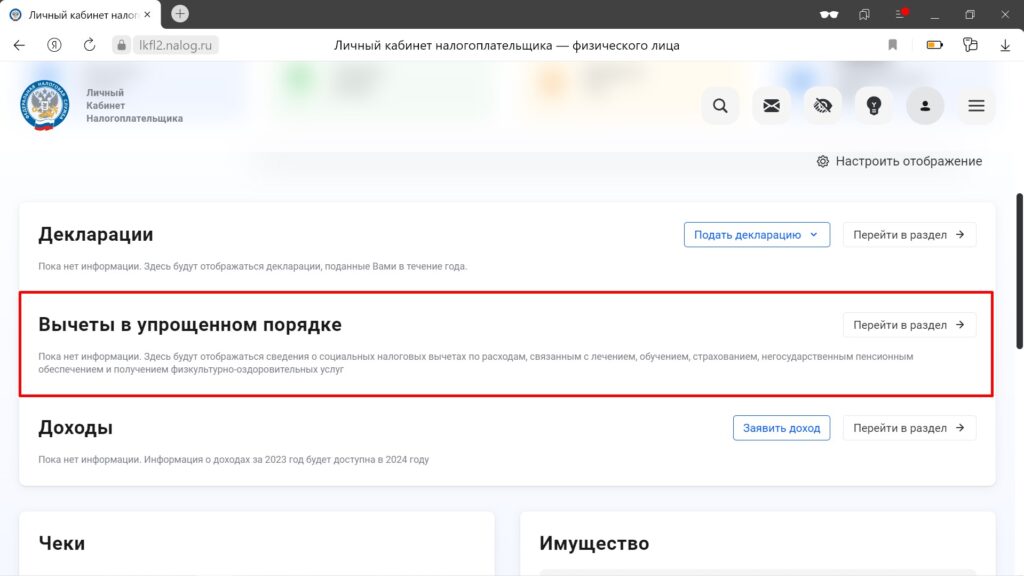

Как получить налоговый вычет в упрощённом порядке

В упрощённом порядке можно получить только некоторые вычеты:

-

имущественный вычет за расходы на приобретение недвижимости

-

инвестиционный налоговый вычет

ФНС получает сведения от банков и других налоговых агентов о наличии права на получение налоговых вычетов.

В Личном кабинете налогоплательщика будет сформировано предзаполненное заявление. Его нужно подтвердить, подписать и отправить на проверку. Повторно загружать документы в Личный кабинет не нужно. Исключение — в документы внесены изменения или появились дополнительные документы.

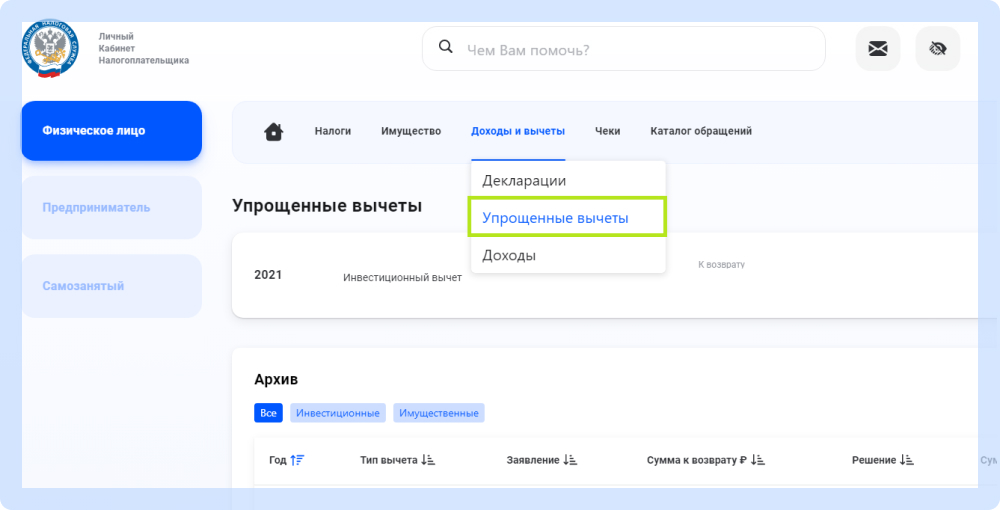

Упрощённые вычеты отражаются в специальном разделе с аналогичным названием.

В 2025 году, начиная с расходов с 1 января 2024 года, в упрощённом порядке можно будет получить социальные вычеты:

- за обучение

- лечение

- спорт и фитнес

В какие сроки ФНС формирует заявление:

- если сведения поданы до 25 февраля — не позднее 20 марта

- если сведения поданы после 25 февраля — в течение 20 календарных дней

Камеральную проверку по упрощённому порядку проводят в течение 30 календарных дней со дня подачи заявления. На практике срок проверки — около 10 календарных дней. Выплата приходит в течение 2 недель после проверки.

Подробнее об упрощенных вычетах рассказали здесь.

В какие сроки можно подавать документы на налоговый вычет

Социальные вычеты можно оформить только за три последних года. Например, в 2025 году можно оформить вычеты за 2022, 2023 и 2024 годы. Для имущественных вычетов нет срока давности, но он установлен на возврат налога — вернуть НДФЛ можно также за последние три года.

Если ФНС отказала в предоставлении вычета, причины могут быть разные:

- пропущен срок оформления вычета

- декларация неправильно заполнена

- нет подтверждающих документов

- иные причины (их указывают сотрудники ФНС в ответном письме в Личном кабинете)

Если декларация заполнена неверно, нужно подать уточненную. Для этого выберите отправленную декларацию и нажмите кнопку «Уточнить декларацию». Исправьте ошибки, следуя подсказкам в Личном кабинете. Если вы уточняете декларацию в первый раз, в графе «Номер корректировки» поставьте 1.

Правильно заполненная декларация и полный пакет подтверждающих документов значительно увеличивают шансы на положительное решение после проверки ФНС.

Как оформить налоговый вычет через сайт ФНС: пошаговая инструкция

Вернуть часть перечисленных государству средств очень просто.

Что такое налоговый вычет

По россияне должны отдавать государству 13% от заработка в виде налога на доходы физических лиц. Однако иногда деньги можно вернуть, если оформить налоговый вычет.

Это можно сделать через работодателя. В таком случае не придётся какое‑то время платить налог на доходы физических лиц. Но многие предпочитают сначала исправно перечислять НДФЛ, а затем обратиться в налоговую службу и вернуть всю сумму вычета целиком.

Если раньше для этого требовалось ходить в ФНС лично, то сейчас можно быстро и достаточно просто подать декларацию 3‑НДФЛ через личный кабинет на сайте налоговой.

С 2021 года также упрощённый режим оформления налогового вычета. Благодаря ему больше не нужно собирать документы и доказывать ФНС право на возврат части денег. Служба сама получит данные о том, что вам положено, а потом известит вас.

Разберёмся с обоими вариантами.

Как подать декларацию и оформить налоговый вычет на сайте ФНС

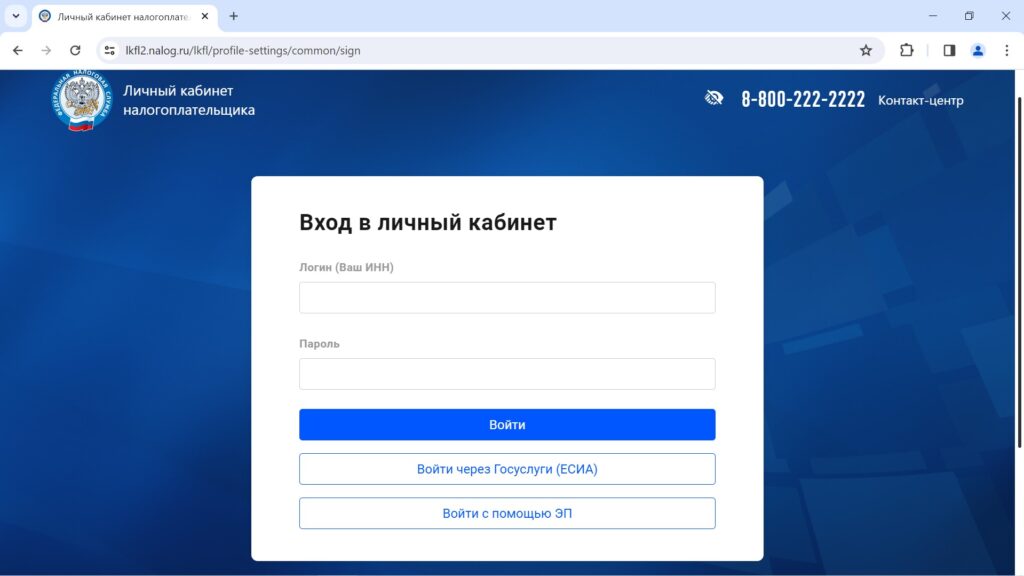

1. Зайдите в личный кабинет

Авторизоваться на сайте налоговой можно тремя способами:

- С помощью логина и пароля от личного кабинета. Чтобы их получить, нужно лично обратиться в налоговую инспекцию с паспортом.

- С помощью квалифицированной электронной подписи (ЭП), если она у вас уже есть. Если нет, это самый сложный и не обоснованный для рядового налогоплательщика вариант. Квалифицированную ЭП выдают в удостоверяющем центре, аккредитованном Минкомсвязи России, и она хранится на жёстком диске, USB‑ключе или смарт‑карте.

- С помощью логина и пароля от «Госуслуг». Самый простой способ. Если у вас нет аккаунта, оптимальнее получить доступ к нему, а не к личному кабинету сайта ФНС, так как логин и пароль от платформы пригодятся во множестве ситуаций.

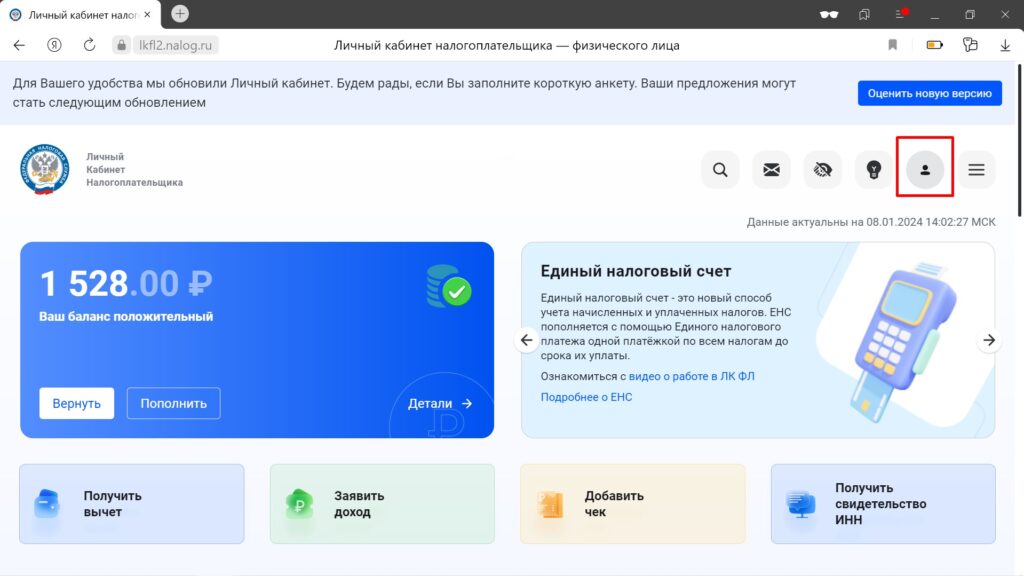

2. Оформите усиленную неквалифицированную электронную подпись, если её нет

Кликните по значку головы в правом верхнем углу, чтобы перейти на страницу профиля.

Нажмите «Настройки профиля».

Выберите вкладку «Электронная подпись».

Выберите, где будете хранить ключ электронной подписи: на своём компьютере или в защищённой системе ФНС России. Во втором случае вы сможете использовать ЭП на любом устройстве, в том числе на мобильном.

Затем придумайте пароль и отправьте заявку. Оформление ЭП обычно занимает несколько дней. Здесь же можно зарегистрировать квалифицированную ЭП, если она у вас есть. Тогда оформлять другую подпись вам не нужно.

1 / 0

2 / 0

Когда ЭП будет оформлена, на этой же странице появится такое поле:

Обратите внимание: у подписи есть срок действия. Затем процедуру придётся повторить.

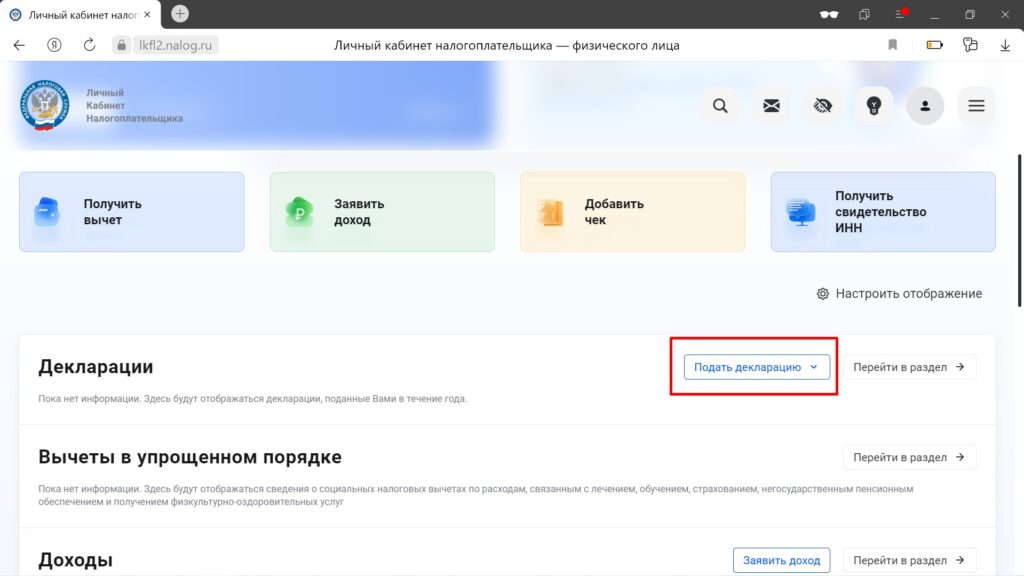

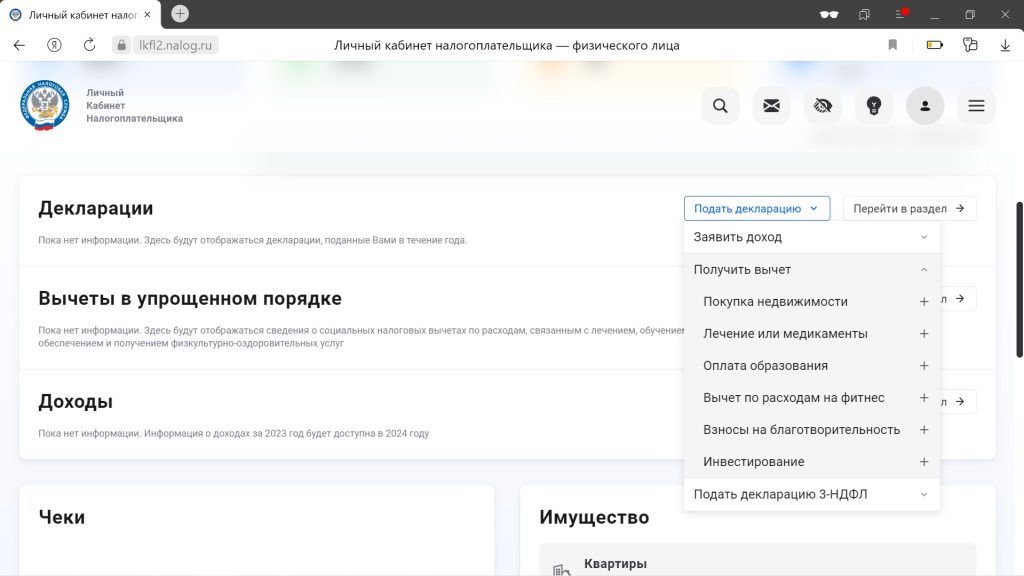

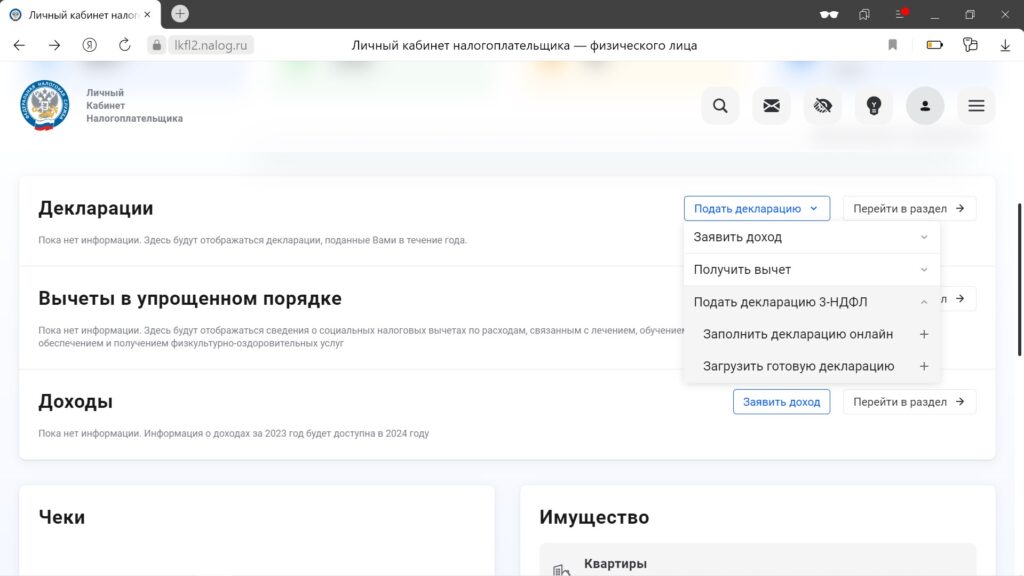

3. Выберите «Подать декларацию»

Предложение будет ждать вас на главном экране личного кабинета.

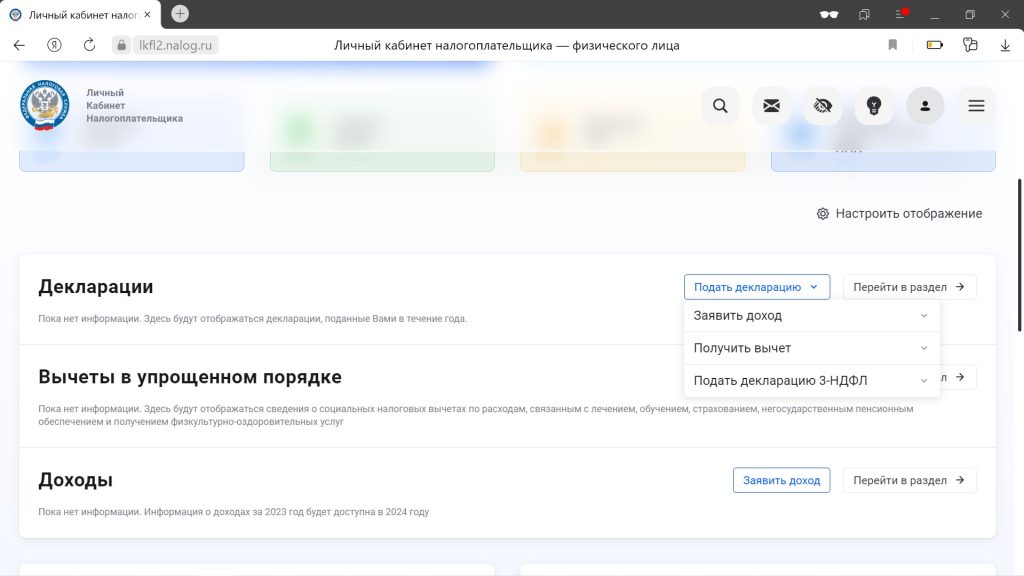

Если нажать на кнопку, выпадет список. Если вас интересует какой‑то конкретный вычет, то стоит выбрать «Получить вычет», а затем указать вид.

1 / 0

2 / 0

Если ваш случай сложнее, например вы собираетесь оформить несколько разных вычетов, нажмите «Подать декларацию 3‑НДФЛ».

После этого откроется форма для заполнения. Мы пойдём более сложным путём и далее будем заполнять тот документ, что появляется по кнопке «Подать декларацию». Но все они имеют минимальные различия, так что просто действуйте по аналогии.

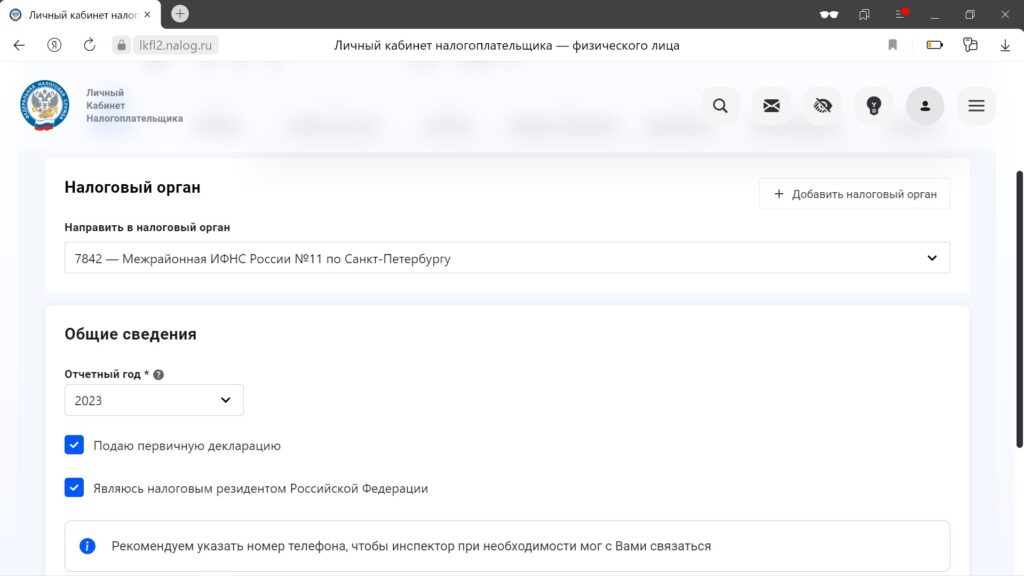

4. Введите общие данные

Определите, в какой налоговый орган вы направляете декларацию. Если графа не заполнилась автоматически, уточнить это можно на сайте ФНС. Выберите, за какой год вы хотите подать декларацию. Доступные появятся в выпадающем списке. Укажите, впервые ли подаёте декларацию за этот год. Если нет, напишите, какая это версия документа по счёту. Отметьте, являетесь ли вы налоговым резидентом. Для этого находиться в России 183 дня в году, за который вы подаёте декларацию. Если вы нерезидент, вычет вам не положен.

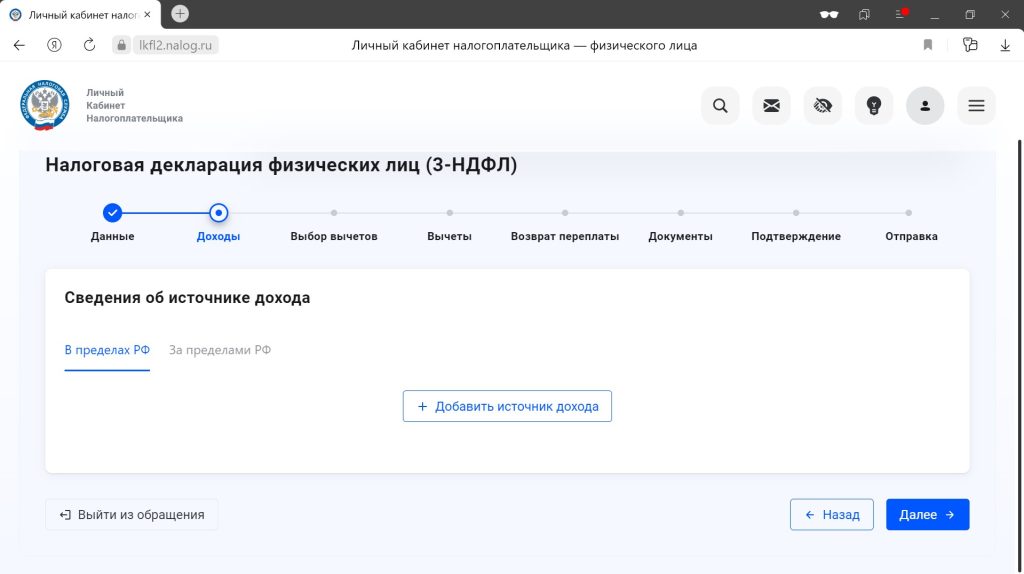

5. Отчитайтесь о доходах

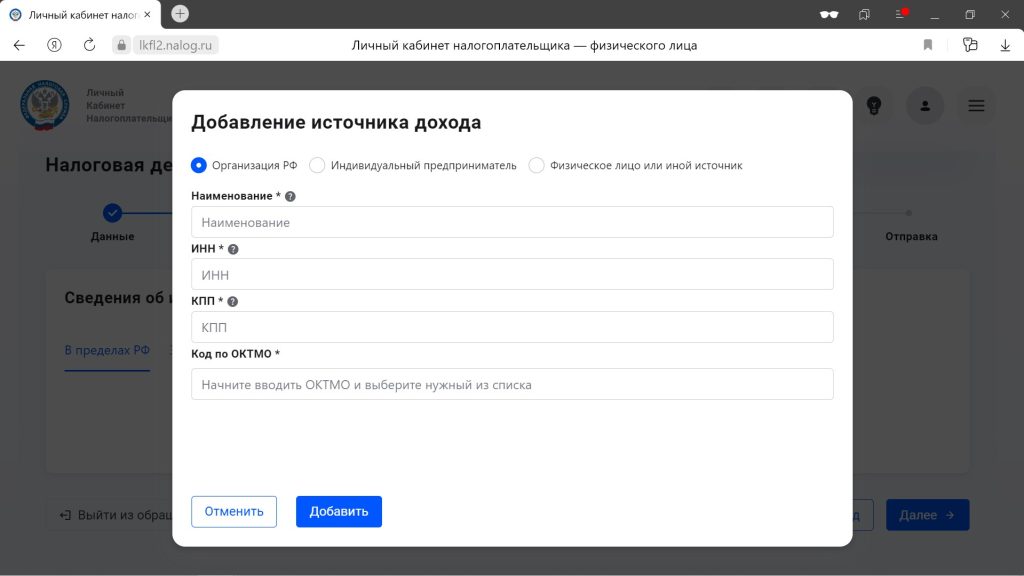

Работодатели обязаны до 1 марта направить в налоговую данные о ваших доходах. Если ваш наниматель уже успел это сделать, то соответствующие графы заполнятся автоматически. Если нет, нажмите на кнопку «Добавить источник дохода» и введите нужную информацию вручную. Данные есть на справке о доходах, которую вам придётся взять у работодателя (подробнее об этом — ниже).

1 / 0

2 / 0

6. Выберите вычет

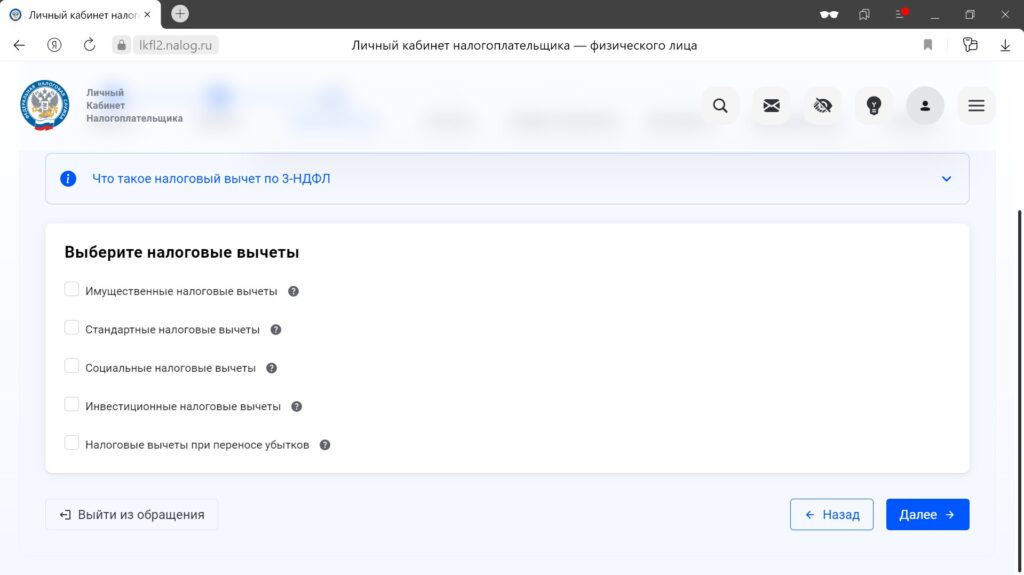

О видах вычетов мы подробно писали в отдельном материале. Если вкратце, то есть такие варианты:

- Имущественный — при покупке жилья, строительстве дома, погашении процентов по ипотечному кредиту, выкупе у вас имущества для муниципальных и госнужд.

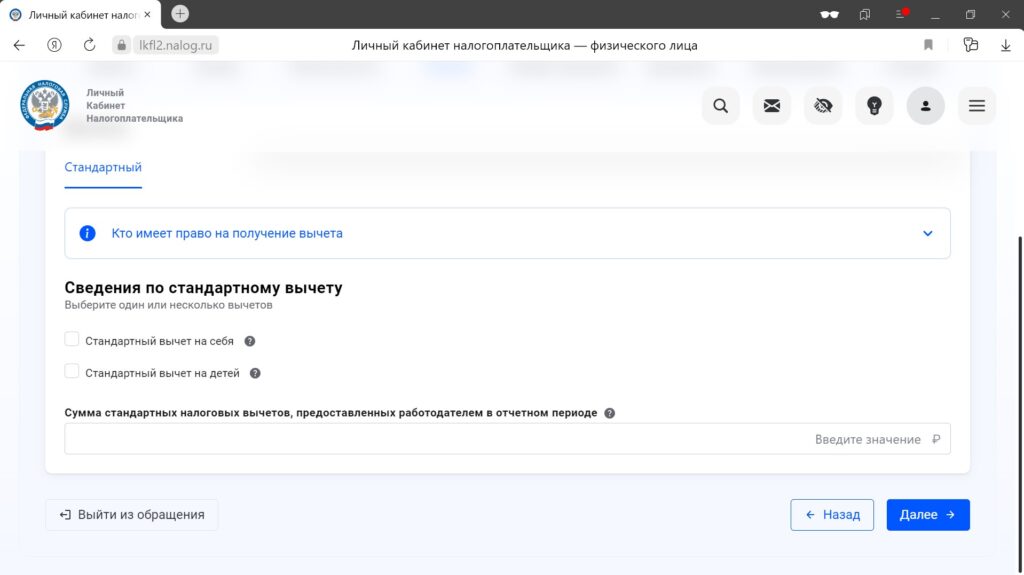

- Стандартный — для родителей и усыновителей, инвалидов, Героев России, ликвидаторов аварии на Чернобыльской АЭС.

- Социальный — на обучение, лечение, благотворительность, занятия спортом, страхование, в том числе негосударственное пенсионное.

- Инвестиционный — если вы зачисляли деньги на индивидуальный инвестиционный счёт.

- При переносе убытков от операций с ценными бумагами, производными финансовыми инструментами, от участия в инвестиционном товариществе.

Одновременно можно выбрать несколько категорий. Но помните, что больше, чем вы заплатили в виде налога на доходы физических лиц, вам всё равно не вернут.

7. Добавьте подробности о том, что даёт вам право на возврат уплаченных налогов

Например, если оформляете имущественный вычет, введите данные о приобретённом объекте и договоре купли‑продажи.

1 / 0

2 / 0

Если стандартный — о себе и/или о детях.

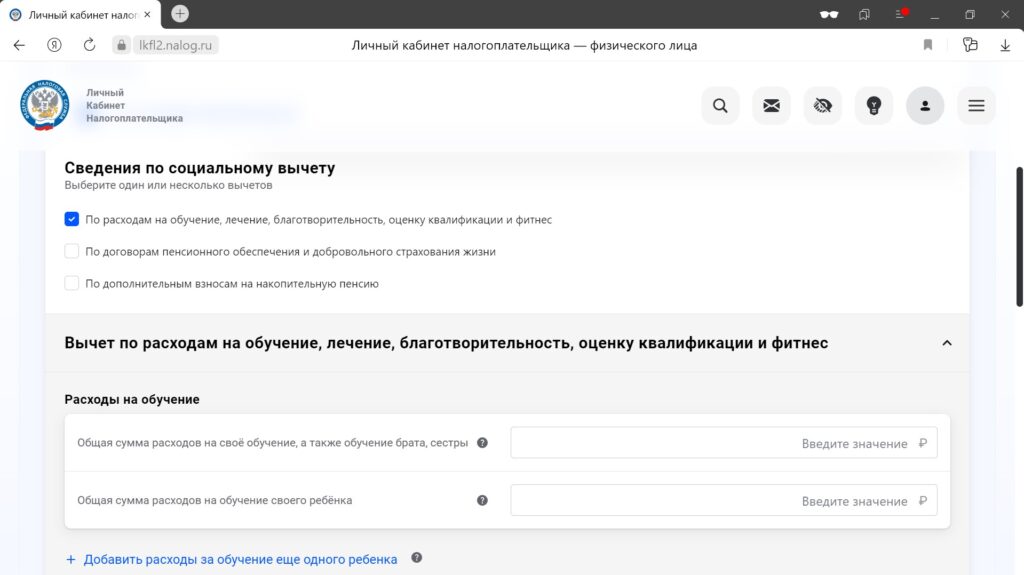

Если социальный — введите в нужной графе потраченную сумму (её нужно подтвердить документами).

8. Укажите реквизиты, по которым вам вернут деньги

Впрочем, налоговая уже, как правило, знает о ваших счетах и сама заботливо предлагает из них выбрать. Также на этом этапе вы увидите, какую сумму вам готовы вернуть. Здесь это 6,5 тысячи, так как, по легенде, был заявлен вычет на обучение в размере 50 тысяч рублей.

9. Добавьте документы, обосновывающие право на вычет

Следите, чтобы бумаги были в формате JPG, JPEG, TIF, TIFF, PNG, PDF и весили не более 10 МБ каждая. Максимальный размер всех прикреплённых файлов не должен превышать 20 МБ.

Сейчас портал ФНС предлагает список документов, которые ведомство хотело бы получить. Раньше приходилось выяснять перечень самостоятельно.

Если ваши справки о доходах уже есть в базе налоговой (а это вы выяснили при заполнении информации о доходах), отдельно прикреплять их не нужно. Если данных ещё нет, в разделе «Дополнительные документы» прикрепите и эти документы — требования те же, что и для остальных.

10. Подготовьте декларацию к отправке

Проверьте декларацию и прикреплённые документы. Остаётся ввести пароль от электронной подписи и отправить пакет на проверку.

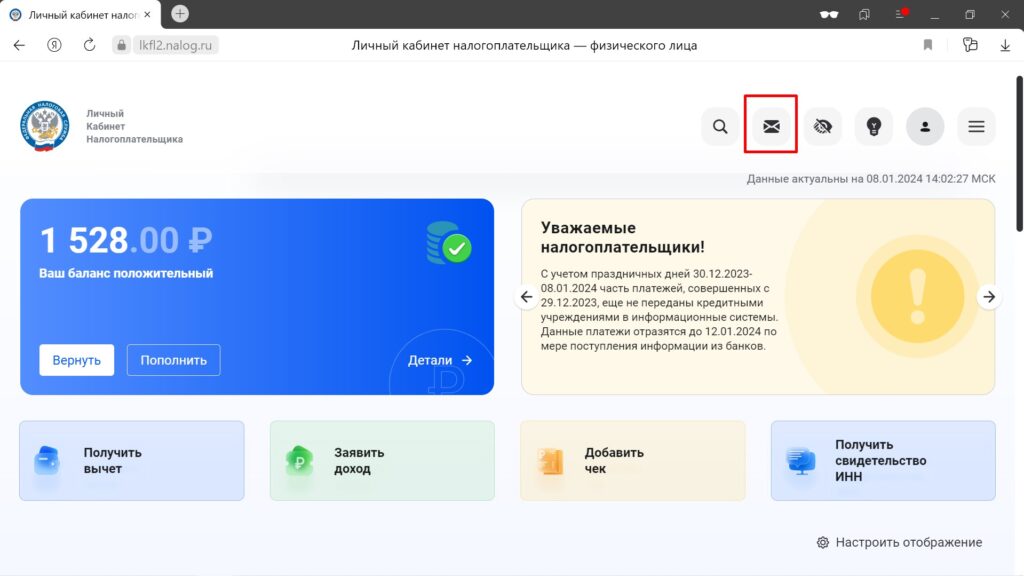

11. Следите за сообщениями от налоговой

Вас будут держать в курсе статуса вашей декларации.

Если с ней всё в порядке, то в течение месяца вам оформят налоговый вычет. Но у ведомства также есть право провести камеральную проверку, и тогда процесс займёт три месяца с момента приёма документов. Отсчёт ведётся не со дня отправки декларации, а именно с даты, когда её приняли.

Если что‑то пойдёт не так, вам пришлют сообщение или позвонят. В некоторых случаях будет достаточно отправить в налоговую недостающие документы. Если в декларации неточности, придётся подать её заново.

Как получить налоговый вычет в упрощённом порядке

Этот способ подходит только для оформления инвестиционного и имущественного вычетов, а с расходов 2024 года — и социального. По плану налоговой, банки и брокеры будут передавать в ФНС информацию о том, что клиенты покупали недвижимость и вкладывали деньги. Сведения о доходах работодатели пересылают в ведомство и так. На основании этих данных налоговая будет определять, кому положен возврат части средств, и извещать об этом.

Чтобы получить налоговый вычет упрощённо, делать ничего не нужно. Остаётся только ждать, когда в личном кабинете на сайте ФНС появится уведомление, что у вас есть соответствующее право. Вместе с этим сообщением придёт предзаполненное заявление. Его нужно будет подписать — вероятно, электронной подписью, с получением которой мы разобрались выше, — и отправить.

Найти уведомление можно прямо на главной странице личного кабинета.

Налоговая обещает рассмотреть заявление не более чем за месяц и перечислить деньги в течение 15 дней.

Правда, в этом плане есть важный нюанс. Чтобы налоговая могла прислать заявление, банки, брокеры и другие организации должны отчитаться службе о ваших расходах. Если они этого не сделают, придётся подавать декларацию.

Этот материал впервые был опубликован в октябре 2019 года. В феврале 2024‑го мы обновили текст.

В 2024 году можно подавать заявление на налоговые вычеты за 2023 год, а также 2022 и 2021 годы в том случае, если они не были получены ранее. Эксперт «Мои финансы» Мария Иваткина уже оформила налоговый возврат за проценты по ипотеке и рассказывает, как она это сделала.

Проще всего оформить имущественный налоговый (проценты по ипотеке) вычет в личном кабинете налогоплательщика на сайте ФНС. Для того, чтобы это сделать, заранее нужно подготовить:

- регистрацию в личном кабинете налогоплательщика на сайте ФНС;

- справку по форме 2-НДФЛ (можно запросить в бухгалтерии);

- справку из банка об уплаченных по ипотеке процентах;

- сертификат электронной подписи (можно получить через приложение «Госключ»).

- Налоговый вычет имеют право получить граждане, которые являются резидентами РФ и платят налог на доходы физических лиц (НДФЛ).

В личном кабинете налогоплательщика на главной странице кликаем на вкладку «Получить вычет». Она расположена под синей формой, в которой указаны налоговые начисления.

Пошаговую инструкцию о том как получить налоговый вычет вы найдете на портале моифинансы.рф https://xn--80apaohbc3aw9e.xn--p1ai/article/oformlyaem-nalogovyj-vychet-instrukciya/

Автор: Мария Иваткина

Источник: Редакция МоиФинансы

Как заполнить декларацию 3-НДФЛ онлайн

Пошаговая инструкция

Кристина Гилева

не раз заполняла 3-НДФЛ онлайн

Если в течение года вы получили незадекларированный доход, то обязаны отчитаться перед налоговой до 30 апреля следующего года.

Например, вы сдали квартиру в аренду, выиграли в лотерею или подрабатывали извозом. Вам необходимо заполнить декларацию 3-НДФЛ о полученных доходах. Кроме этого, декларацию подают, если хотят получить налоговый вычет.

В обоих случаях удобнее воспользоваться онлайн-сервисом на официальном сайте ФНС. Рассказываем, как подготовиться к подаче декларации и заполнить документ онлайн.

Зарегистрируйтесь на сайте ФНС

Декларацию 3-НДФЛ можно заполнить и подать на сайте налоговой. Для этого вам нужно получить доступ к личному кабинету. Есть три способа, как это сделать.

Войти через Госуслуги. Для входа в личный кабинет используют логин и пароль портала Госуслуг. Услуга доступна для пользователей с подтвержденной учетной записью.

Использовать электронную подпись. Для регистрации нужна квалифицированная электронная подпись. Ее получают в аккредитованном удостоверяющем центре. Подать заявку на изготовление можно онлайн, а за ключом электронной подписи нужно приехать лично. Электронная подпись для физических лиц стоит от 1500 ₽.

Получить регистрационную карту. В отделении налоговой выдают регистрационную карту — листок с логином и паролем для входа на сайт. Обратиться можно в любую инспекцию, а не только по месту прописки. С собой нужно взять паспорт, оригинал или копию ИНН.

Получите электронную подпись

Чтобы заполнить и подать 3-НДФЛ на сайте налоговой, нужна электронная подпись. Для этого подойдет неквалифицированная ЭП, которую можно получить бесплатно. На сайте nalog.ru перейдите в профиль и с помощью стрелки вправо пролистайте до вкладки «Получить ЭП». Выберите, где будете хранить подпись, задайте пароль и нажмите «Отправить запрос».

Налоговики рекомендуют хранить электронную подпись в облаке ФНС, но если сомневаетесь в безопасности портала, можете скачать ЭП на компьютер. Подпись будет готова в течение суток. Если в следующий раз нажмете на вкладку «Получить ЭП», то увидите надпись «Сертификат успешно получен».

Важно: Пароль электронной подписи нужно запомнить или сохранить. Восстановить его невозможно.

Чтобы получить или зарегистрировать электронную подпись, перелистывайте пункты стрелкой справа

Если у вас уже есть квалифицированная ЭП, используйте ее. Вам нужно подключить носитель электронной подписи к компьютеру и в профиле выбрать функцию «Регистрация имеющейся квалифицированной подписи». Сервис автоматически находит сертификат ключа ЭП, проверяет его и регистрирует на портале.

Инструкция, как заполнить 3-НДФЛ онлайн

В личном кабинете на сайте nalog.ru нажмите значок «Жизненные ситуации». Выберите «Подать декларацию З-НДФЛ», а затем — «Заполнить онлайн».

Интерфейс онлайн-декларации разделен на пять блоков. Последовательно заполняете каждый блок и нажимаете «Далее». Если нужно исправить информацию в предыдущем блоке, нажмите «Назад». Напротив каждой строки есть подсказки — чтобы их посмотреть, кликните на значок вопроса.

Шаг 1 — заполнить блок «Данные». В блоке укажите год, за который вы подаете декларацию, и налоговое резидентство. Резидентами считаются граждане, которые находятся на территории Российской Федерации не менее 183 календарных дней в течение года.

Действует правило: за один год — одна 3-НДФЛ, засчитывают только окончательный вариант. Графа «Вы впервые подаете декларацию за выбранный год?» сделана для тех, кто уже отправил декларацию ранее, но хочет что-то исправить или добавить. Для заполнения уточненной декларации 3-НДФЛ, выберите «Нет» и укажите порядковый номер: 1 — для первой уточненки, 2 — для второй и так далее.

Первый этап заполнения декларации 3-НДФЛ

Шаг 2 — заполнить блок «Доходы». В этом блоке декларируют только доходы. Если вы продали квартиру и в текущем году потратили деньги на покупку новой, ваш доход равен нулю. Зарплату декларирует работодатель, и в блоке она отображается автоматически. Чтобы указать другие доходы, нажмите на кнопку «Добавить источник». В появившемся поле «Источник № 2» выберите из списка тип и вид дохода.

Пример

Вы получили доход от продажи квартиры. Выберите графу «Физическое лицо или иной источник» —> В поле «ФИО/Наименование» напишите имя покупателя —> затем выберите нужный код из выпадающего списка: 1510 — продажа недвижимого имущества (квартиры, комнаты, дома, садового домика и земельного участка).

После выбора источника, укажите сумму дохода и заполните другие всплывающие поля. Для некоторых доходов, например, от продажи квартиры, можно сразу же запросить налоговый вычет.

Выберите из списка источник дохода, с которого нужно уплатить налог

Шаг 3 и 4 — заполнить блоки о налоговых вычетах. Налоговые вычеты — это сумма, на которую можно снизить размер дохода. Например, ваш годовой доход от сдачи квартиры 240 000 ₽. Но у вас есть право на социальный вычет — за обучение в вузе вы заплатили 90 000 ₽. Значит, ваш налогооблагаемый доход: 240 000 — 90 000 = 150 000 ₽.

Закон устанавливает лимиты на размер вычетов, то есть определяет максимальную сумму расходов, по которой можно получить налоговый вычет. По социальным вычетам лимит составляет 120 000 ₽, по имущественным — 2 000 000 ₽, по процентам за ипотеку — 3 000 000 ₽. Чтобы указать вычеты, отметьте нужные пункты. Можно выбрать несколько вычетов сразу. На следующей вкладке укажите сумму расходов по вычету.

Выберите один или несколько вычетов

Если в предыдущие годы вы уже получили часть имущественного вычета, отметьте «Да» в графе «Обращались ли ранее за имущественным вычетом?» и укажите сумму вычетов за предыдущие периоды.

Важно: указывать нужно не сумму выплат, которую вы получили, а сумму ваших доходов за прошедшие расчетные периоды.

Если заполняете декларацию 3-НДФЛ только для указания дохода, пропустите этот блок и сразу нажмите «Далее».

Шаг 5 — проверьте информацию. В блоке «Просмотр» отображается заполненная декларация в формате PDF, сумма налога и расшифровка с расчетом. Вам необходимо прикрепить скан-копии документов или их фотографии, которые подтверждают доходы, расходы и право на получение вычетов. Для каждого случая требуется свой пакет документов. Перед отправкой проверьте, правильно ли указаны сведения в декларации.

Система автоматически рассчитывает сумму налога

Шаг 6 — подать заявление на налоговый вычет. Чтобы получить налоговый вычет, нужно не только указать его в декларации, но и оформить отдельное заявление. Без заявления вычет не придет.

Вернитесь в раздел «Жизненные ситуации» и выберите пункт «Подача заявления на налоговые вычеты». Укажите тип вычета и заполните четыре блока: данные, справки о доходах, сумма расходов по вычету, подтверждающие документы.

Нужный пункт в разделе «Жизненные ситуации»

Каждый россиянин имеет право на получение налогового вычета после покупки недвижимости. По сути это возврат части уплаченного налога на доходы физических лиц (НДФЛ). Соответственно, получить его могут те, кто платит НДФЛ. Это в основном наемные работники, официально устроенные по договору. В этом материале мы расскажем, как получить налоговый вычет за покупку квартиры и вернуть НДФЛ.

Если вы пока только думаете о покупке квартиры, изучите варианты ипотечных программ на Банки.ру. Специальный сервис поможет рассчитать переплату и подобрать вариант с комфортным ежемесячным платежом.

Что предлагают банки по ипотеке

Что такое налоговый вычет

НДФЛ в России составляет 13% на годовой заработок меньше 5 млн рублей. Все, что выше, облагается налогом в размере 15%. Официально работающие россияне получают на руки зарплату уже за вычетом НДФЛ, его удерживает и перечисляет в ФНС работодатель. Информацию о его размере можно увидеть в расчетных листках.

Обратите внимание, НДФЛ также облагаются доходы от продажи имущества, находившегося в собственности менее трех (в некоторых случаях пяти) лет; доходы от сдачи имущества в аренду; доходы от источников за пределами РФ, разного рода выигрыши.

Налоговый вычет — это сумма, которая вычитается из дохода, облагаемого налогом, в результате налогоплательщик получает право вернуть или не платить НДФЛ с этой суммы. Вычеты бывают различные: социальные, инвестиционные, стандартные, профессиональные. Тот, что применяется после покупки недвижимости, называется имущественным.

А налог к возврату — это сумма, которую может получить налогоплательщик, подтвердивший свое право на вычет.

Давайте рассмотрим на примере, как это работает. Ежемесячная официальная зарплата Андрея до вычета подоходного налога составляет 100 тысяч рублей, соответственно, годовая — 1,2 млн рублей. Это доход, облагаемый налогом в 13%. После его выплаты сотрудник получает на руки 87 тысяч ежемесячно, или 1,044 млн в год.

Максимальный размер налогового вычета при покупке недвижимости — 2 млн рублей. Это значит, что с 2 млн подоходный налог можно не платить, а если уже заплатил, то вернуть его. Но возместить из бюджета можно сумму не больше той, что была в него внесена налогоплательщиком в течение года. Андрей заплатил только 156 тысяч налогов с 1,2 млн рублей, а значит, и вернуть за один год может лишь 156 тысяч.

А вот максимальная сумма, которую разрешается вернуть, — 260 тысяч (13% от 2 млн). Кстати, включить в нее можно также расходы на оплату ремонтных работ, покупку строительных и отделочных материалов в том случае, если квартира была приобретена без отделки и об этом говорится в договоре купли-продажи. Подробнее об этом можно прочитать в этом материале.

Как вернуть до 260 тыс. рублей за ремонт в квартире: пошаговая инструкция

Важно понимать: это не новая выплата от государства, это возврат подоходного налога, который налогоплательщик заплатил ранее.

Есть два способа получения налога после оформления вычета:

- Сразу за год единой суммой. После проверки документов налоговая зафиксирует переплату и даст возможность ее вернуть. Подавать заявление можно несколько лет подряд, пока не выберется вся сумма. Но в первый раз обратиться за вычетом можно только в следующем после покупки жилья году.

- Ежемесячно сразу после покупки. Для этого варианта необходимо подать заявление работодателю. Тогда в последующие месяцы не будет удерживаться 13% НДФЛ и зарплата будет выше до тех пор, пока налогоплательщик не получит всю положенную сумму. В случае Андрея он станет получать на руки не 87 тысяч, а 100 в течение 20 месяцев, пока не «выберет» положенные 260 тысяч.

А тот, кто купил жилье с использованием ипотеки, сможет оформить еще один налоговый вычет — за выплаченные банку проценты по кредиту. Лимит по процентам выше — 3 млн рублей, соответственно, максимальная сумма, которую можно вернуть, составляет 390 тысяч. В общей сложности покупатель может получить до 650 тысяч рублей в зависимости от стоимости жилья и размера процентов по ипотеке. Если квартира куплена в браке, то семья, соответственно, максимально сможет вернуть из бюджета 1,3 млн рублей налогов.

Но в ситуации с ипотекой есть важное отличие от имущественного вычета за покупку недвижимости. Лимит по процентам может быть использован только на один объект, остаток не переносится на последующие ипотечные договоры. Исключение — если ипотека была рефинансирована, тогда в одно заявление можно внести проценты, выплаченные обоим банкам, но во втором договоре должна стоять отметка о рефинансировании.

Обратите внимание, родители могут включить в состав своего вычета долю несовершеннолетнего ребенка. Лимит в 2 млн при этом не увеличится, доля войдет в него. А ребенок в будущем сможет оформить свой налоговый вычет, если купит недвижимость.

Условия, при которых можно оформить имущественный вычет

- Для получения вычета нужно быть налоговым резидентом Российской Федерации (то есть находиться в стране не менее 183 календарных дней в течение 12 месяцев подряд) и платить налоги в России.

- Недвижимость, после покупки которой владелец обратился за вычетом, тоже должна находиться на территории России.

- На налоговый вычет могут претендовать индивидуальные предприниматели, применяющие основную систему налогообложения (ОСН). Они платят НДФЛ, поэтому имеют право на его возврат в пределах лимита. ИП, которые работают на упрощенке, получить возврат подоходного налога не смогут.

- Налоговый вычет можно оформить на строительство или покупку квартиры или долей в ней; дома, а также земельного участка под ним; на погашение процентов по кредитам, которые получены от российских организаций или ИП и потрачены на строительство или покупку квартиры или дома; на погашение процентов по ипотеке, полученной по программе рефинансирования.

- Продавец квартиры не должен быть близким родственником покупателя. Официально право на имущественный налоговый вычет не предоставляется, когда сделка заключена между взаимозависимыми лицами. Налоговый кодекс разъясняет, что это супруги, дети, родители, братья и сестры, опекуны и подопечные.

- Покупатель должен подтвердить расходы на покупку недвижимости договором купли-продажи и предоставить правоустанавливающий документ. И для новостройки, и для вторичного жилья это выписка из Единого государственного реестра недвижимости (ЕГРН). Если дом еще строится, то нужно дождаться его сдачи. Право на оформление вычета возникнет после подписания акта приема-передачи квартиры, а вот обратиться за вычетом можно будет только после регистрации права собственности.

- Имущественный налоговый вычет можно получить только один раз в жизни. Его максимальный размер — 2 млн рублей. С 2014 года оформлять вычет разрешено с нескольких объектов недвижимости в пределах лимита (хотя при нынешних ценах это вряд ли актуально). Поэтому ключевое условие для получения вычета: вы не использовали его до 2014 года, а если использовали, то менее 2 млн рублей и у вас есть остаток.

- Вычет применяется только на ту сумму, которую заплатил сам покупатель. Например, если были использованы средства работодателя, материнского капитала, различных субсидий, их размер будет исключен из расчетов.

Если все условия соблюдены, можно подавать декларацию 3-НДФЛ в налоговую службу и заявление на предоставление имущественного вычета.

Как рассчитать сумму вычета

Предположим, квартира куплена за 3 млн рублей. Новый владелец имеет право вычесть из налогооблагаемого дохода 2 млн и вернуть себе сумму налога, которую заплатил — 260 тысяч рублей.

Покупатель ждет наступления нового года и подает заявление. Но так как в прошлом году он заработал только 1 млн рублей, то сможет вернуть 13% с этой суммы — 130 тысяч. Оставшуюся сумму надо будет получить в следующий год или годы в зависимости от размера его доходов.

Другой вариант: куплена не квартира, а комната за 1 млн рублей. Тогда все 130 тысяч получится полностью вернуть в следующем году, и в запасе останется еще 1 млн для вычета — его можно использовать после приобретения другого объекта недвижимости.

Как получить вычет

Как мы уже говорили, можно вернуть налог двумя способами. Первый — «кучкой», то есть единой суммой за год. В этом случае подавать документы нужно в следующем после покупки налоговом периоде, иными словами, в следующем году или позже.

Разрешается возвращать подоходный налог при имущественном вычете максимум за три года. К примеру, квартира приобретена на вторичном рынке в 2022 году. Собственник мог подать на вычет в 2023-м и получить его за год, либо подождать и подать на возврат в 2025-м, и тогда вернуть сумму налога сразу за три года.

Второй способ — получать возврат каждый месяц. Тогда можно не ждать следующего года, а подать заявление сразу после покупки недвижимости. НДФЛ перестанут удерживать, и ежемесячные поступления увеличатся на 13%.

Как получить налоговый вычет за лечение и лекарства

Какие документы понадобятся

Для оформления налогового вычета за квартиру нужно подготовить пакет документов. Все бумаги потребуется отсканировать, чтобы прикрепить к заявлению в личном кабинете налогоплательщика на сайте ФНС. Может случиться такое, что налоговая попросит привезти оригиналы, но это бывает крайне редко.

Документы, которые могут потребоваться:

- Паспорта всех собственников.

- Выписка из ЕГРН.

- Договор купли-продажи недвижимости.

- Справка о доходах за нужный год по форме 2-НДФЛ. Ее можно попросить в бухгалтерии на работе или скачать в личном кабинете налогоплательщика на сайте ФНС.

- Акт приема-передачи квартиры, если она куплена по договору долевого участия.

- Свидетельство о регистрации брака, если недвижимость куплена супругами.

- Заявление о распределении расходов на покупку недвижимости, если она куплена в браке и налог хотят вернуть оба супруга.

- Кредитный договор или договор займа, ипотечный договор и справка из банка о размере уплаченных процентов, если собственник планирует оформить вычет на проценты по ипотеке.

Расходы на приобретение жилья можно подтвердить квитанцией об оплате, банковской выпиской о перечислении средств продавцу, распиской (написанной от руки с указанием всех данных о квартире и продавце, суммой, датой), чеком.

Как подать декларацию

Есть несколько вариантов подачи декларации для получения налогового вычета.

Через налоговую

Самый быстрый вариант — подать декларацию 3-НДФЛ через личный кабинет на сайте ФНС. Авторизоваться в нем можно тремя способами.

- Получить регистрационную карту с логином и паролем лично в налоговой инспекции. Для этого понадобится паспорт. Дети до 14 лет должны прийти вместе с родителем или опекуном. У ребенка должно быть с собой свидетельство о рождении, у родителя — паспорт. Если логин и пароль уже были получены, но потом потерялись, можно восстановить их в любом отделении ФНС. Список указан на сайте службы.

- Использовать квалифицированную электронную подпись. Ее можно получить в одном из центров, аккредитованных Минцифры (вот их список).

- Использовать учетную запись Единой системы идентификации и аутентификации (ЕСИА). Это та же запись, которая нужна для входа на портал «Госуслуги». Но авторизоваться в личном кабинете налоговой службы смогут только те пользователи, которые лично подтверждали учетную запись на «Госуслугах», например, через МФЦ.

Через работодателя

Этот вариант подходит для тех, кто хочет получать 13% НДФЛ каждый месяц после покупки недвижимости до тех пор, пока не будет исчерпан весь лимит.

Раньше нужно было взять в налоговой уведомление о подтверждении права на вычет и принести его в бухгалтерию. Но сейчас процесс стал гораздо проще: достаточно через личный кабинет налогоплательщика (или лично в инспекции, если кабинета нет) подать заявление о праве на вычет. Налоговая служба сама в течение 30 дней передаст его работодателю. После этого бухгалтерия перестанет удерживать подоходный налог, а также вернет уже уплаченный с начала года.

Чтобы подать такое заявление, в личном кабинете нужно выбрать раздел «Каталог обращений» — «Запросить справку (документы)» — «Заявление о подтверждении права на получение имущественных вычетов».

Через «Госуслуги»

На портале «Госуслуги» тоже есть возможность подать декларацию 3-НДФЛ. Сначала нужно зарегистрироваться и подтвердить учетную запись. Для этого придется обратиться в один из центров обслуживания с паспортом и СНИЛС.

На «Госуслугах» нужно зайти в раздел «Штрафы. Налоги», там выбрать «Прием декларации 3-НДФЛ» и следовать подсказкам.

Пошаговая инструкция

Самый простой способ оформить вычет — сделать это через личный кабинет налогоплательщика. Тогда не придется ездить с документами в ведомства и стоять в очередях.

Для этого после авторизации в личном кабинете налогоплательщика нужно выбрать вкладку «Каталог обращений», а далее — «Подать декларацию 3-НДФЛ» — «Вычет при покупке недвижимости».

В открывшемся окне необходимо заполнить все пункты: выбрать отчетный год, внести сведения об объекте недвижимости, о доходах и вычете, добавить сканы документов, справок и выписок, подтвердить и отправить заявление.

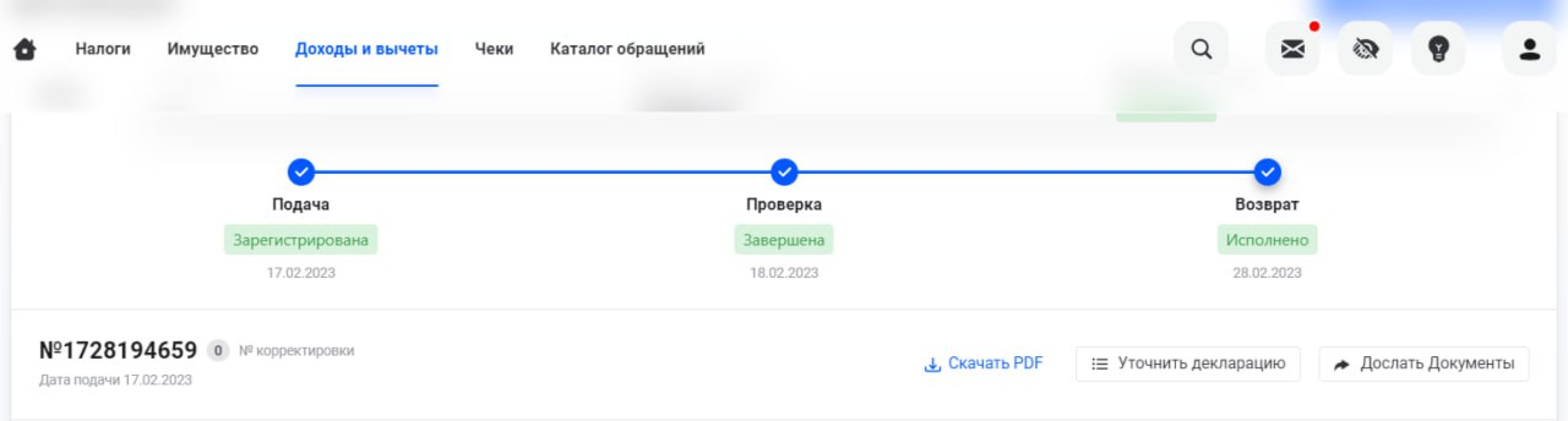

Если каких-то документов не хватит, их можно будет дослать позже. За ходом рассмотрения удобно следить там же, в личном кабинете. После отправления декларации появится статус «Подача», после завершения камеральной проверки — «Проверка», после перечисления денег на счет — «Возврат».

Максимальный срок проверки заявления — 1 месяц, но, как правило, ее завершают за 10 дней. Еще 15 дней предусмотрено на перечисление средств налогоплательщику.

Особенности получения вычета за покупку квартиры

Рассмотрим варианты разных жизненных обстоятельств покупателей, претендующих на оформление имущественного вычета и возврат НДФЛ.

1. Куплена первая квартира.

Покупатель, который впервые обратился за возвратом подоходного налога, может получить 260 тысяч рублей (13% от 2 млн рублей). При необходимости возмещать налог можно на протяжении нескольких лет.

2. Куплена вторая квартира.

Если приобретена вторая квартира, то оформить налоговый вычет можно только в том случае, если лимит не был выбран полностью. К примеру, первое жилье стоило 3 млн и было куплено в совместную собственность супругов. Муж и жена получили вычет в 1,5 млн рублей каждый. И у каждого осталось еще по 500 тысяч, возврат с которых можно будет сделать после приобретения другой недвижимости.

Обратите внимание, до 2014 года переносить остаток вычета на другой объект было нельзя, поэтому если первая квартира куплена ранее 2014-го, то больше вычет не оформить.

3. Жилье куплено с использованием ипотеки.

Когда для приобретения квартиры или дома используются ипотечные средства, то помимо 260 тысяч рублей возврата за покупку собственник вправе претендовать еще и на налоговый вычет по расходам на оплату процентов. Лимит в этой категории выше и составляет 3 млн рублей. Соответственно, заемщик может вернуть еще максимум 390 тысяч (в зависимости от того, сколько было выплачено процентов).

Но если ипотека была взята до 1 января 2014 года, то лимита на возмещение расходов на проценты нет, можно оформить вычет на любую сумму, в том числе выше 3 млн.

4. Жилье куплено в браке.

Супруги, приобретающие недвижимость, могут получить налоговый вычет с 2 млн каждый. К примеру, квартира стоит 5 млн, каждый из них имеет право вернуть по 260 тысяч рублей со своих 2 млн. И так же каждый сможет оформить возврат на проценты по ипотеке. Для этого нужно предоставить вместе со всеми документами письменное соглашение о договоренности о распределении размера имущественного налогового вычета между супругами.

5. Квартиру купил пенсионер.

Если недвижимость приобрел человек, уже вышедший на пенсию, он имеет право вернуть ранее уплаченный подоходный налог сразу за 4 года — за год покупки и еще за 3 предшествующих. Тут важно понимать, что возврат положен только тем, кто платил в эти годы НДФЛ, то есть продолжал работать. Такой длительный период сделан как раз для того, чтобы пенсионеры имели возможность вернуть налог за те годы, пока еще работали.

6. Квартиру купил безработный.

Неработающие покупатели претендовать на налоговый вычет не могут, просто потому, что они не платят подоходный налог. Но как только официальный доход появится, можно будет оформить и возврат НДФЛ. Срока давности нет, сделать это разрешается даже через 10 лет.

7. Квартиру купил ИП.

Индивидуальные предприниматели вправе оформить возврат налога только в случае, если применяют основную систему налогообложения и платят НДФЛ. Но в принципе ИП может одновременно работать по найму и получать зарплату, с которой отчисляется подоходный налог. Его можно будет вернуть.

Как купить квартиру с помощью ипотеки

Упрощенный налоговый вычет

В 2021 году процедуру оформления имущественного налогового вычета существенно упростили. Теперь можно не подавать декларацию 3-НДФЛ, достаточно заполнить заявление в личном кабинете ФНС и указать реквизиты для перечисления денег.

Право на вычет подтверждается на основании информации, которая уже имеется у налоговой службы. Данные она получает от банков, участвующих в обмене информации с ФНС России. В их число входят Сбербанк, ВТБ, Альфа-Банк, «Открытие» и другие, весь список можно посмотреть здесь.

Налоговая служба сама формирует предзаполненное заявление и уведомит об этом клиента в личном кабинете. Получив уведомление, останется только отправить заявление, указать реквизиты для перечисления и ждать поступления денег.

Отказ в получении налогового вычета

В некоторых случаях налоговая служба может отказать в имущественном вычете и возврате налога. К причинам отказа относятся:

- Недвижимость куплена за счет работодателя.

- Недвижимость куплена за счет материнского капитала или субсидий (тогда учитываются только расходы, который понес непосредственно покупатель).

- Сделка совершена между взаимозависимыми физическими лицами, к которым относятся близкие родственники.

- Недвижимость получена по дарственной.

- Недвижимость получена по наследству.

- Допущены ошибки в декларации 3-НДФЛ (можно подать уточненную декларацию с исправлениями).

- Не предоставлены все необходимые документы (их тоже можно отправить дополнительно).

Как получить налоговый вычет за квартиру: краткая инструкция

- Проверить, можете ли вы претендовать на имущественный налоговый вычет. Основные условия: ранее не оформляли его или лимит еще не израсходован, недвижимость куплена, а не получена в дар или в наследство, есть официальный доход, с которого платится подоходный налог.

- Определиться, как хотите получить возврат налога: за год одной суммой или ежемесячно вместе с зарплатой.

- Решить, как будете подавать декларацию и заявление: через личный кабинет ФНС, через «Госуслуги» или через работодателя.

- Зарегистрировать личный кабинет на сайте ФНС, если решили оформлять налоговый вычет через него.

- Подготовить документы, подтверждающие покупку недвижимости и расходы на нее: договор купли-продажи объекта, выписку из ЕГРН, справку о доходах 2-НДФЛ, квитанцию, чек или расписку о получении денег продавцом.

- Заполнить декларацию 3-НДФЛ, заявление, сформированное ФНС, для оформления вычета в упрощенном порядке или заявление для уведомления работодателя.

- Отправить документы в налоговую через личный кабинет налогоплательщика или отнести лично.

- Следить за статусом рассмотрения заявления или проведения камеральной проверки, дождаться решения.

- Получить деньги на счет.

Итак, каждый налогоплательщик имеет право вернуть или не платить подоходный налог после покупки недвижимости в пределах определенного лимита: 2 млн рублей. Это размер имущественного налогового вычета, то есть суммы, с которой налог не удерживается.

Также вычет можно оформить на проценты, выплаченные банку по ипотечному договору. Лимит здесь выше: 3 млн рублей.

Можно возвращать налог единой суммой за год или ежемесячно. После 1 января 2014 года разрешается разделять лимит на несколько объектов недвижимости.

В состав имущественного вычета можно включить расходы по ремонту для объектов, купленных без отделки. Также родители имеют право присоединить к своему лимиту доли несовершеннолетних детей и получить с них возврат налога.

Проще всего оформить вычет в личном кабинете налогоплательщика на сайте или в приложении ФНС. По упрощенной схеме на проверку заявления отводится 30 дней, на перечисление средств — 15 дней.