Как получить налоговый вычет по ипотеке через Госуслуги

Налоговый вычет по ипотеке позволяет вернуть часть средств, уплаченных за проценты по кредиту, а также за покупку жилья. С развитием цифровых сервисов процесс стал проще, и теперь вычет можно оформить через портал Госуслуг. В этой статье разберём, как это сделать, какие документы потребуются и на что обратить внимание.

Что такое налоговый вычет по ипотеке?

Условия для получения вычета

Как подать заявление на вычет через Госуслуги?

Особенности подачи через Госуслуги

Как вернуть вычет через работодателя?

Что такое налоговый вычет по ипотеке?

Налоговый вычет — это возврат части уплаченного налога на доходы физических лиц (НДФЛ). Вычет по ипотеке можно получить в двух формах:

Ипотечные программы от застройщиков

| Банк | Ставка | Сумма | Взнос |

|---|---|---|---|

| Банк ДОМ.РФ | от 2,9% | до 12 млн | от 20,01% |

| ВТБ | от 3,5% | до 12 млн | от 20,1% |

| Альфа-Банк | от 3,5% | до 12 млн | от 20,1% |

| Совкомбанк | от 3,9% | до 12 млн | от 20% |

| Новиком | от 5,4% | до 12 млн | от 20% |

| Абсолют Банк | от 5,49% | до 12 млн | от 20,01% |

- На покупку жилья. Максимальная сумма для расчёта вычета — 2 миллиона рублей. Возврат составляет до 13% (260 тысяч рублей).

- На проценты по ипотеке. Максимальная сумма — 3 миллиона рублей. Возврат — до 390 тысяч рублей.

Общий максимум составляет 650 тысяч рублей, но вычет предоставляется только один раз в жизни.

Условия для получения вычета

Чтобы подать заявление на вычет, нужно соответствовать ряду условий:

- Вы — налогоплательщик НДФЛ (13%). Например, работаете официально и платите налоги.

- Вы приобрели жильё в ипотеку.

- Жильё находится на территории РФ.

- Вы оформили право собственности на жильё.

- Не использовали вычет ранее. Или подаёте заявление только на проценты, если вычет за покупку уже использован.

Как подать заявление на вычет через Госуслуги?

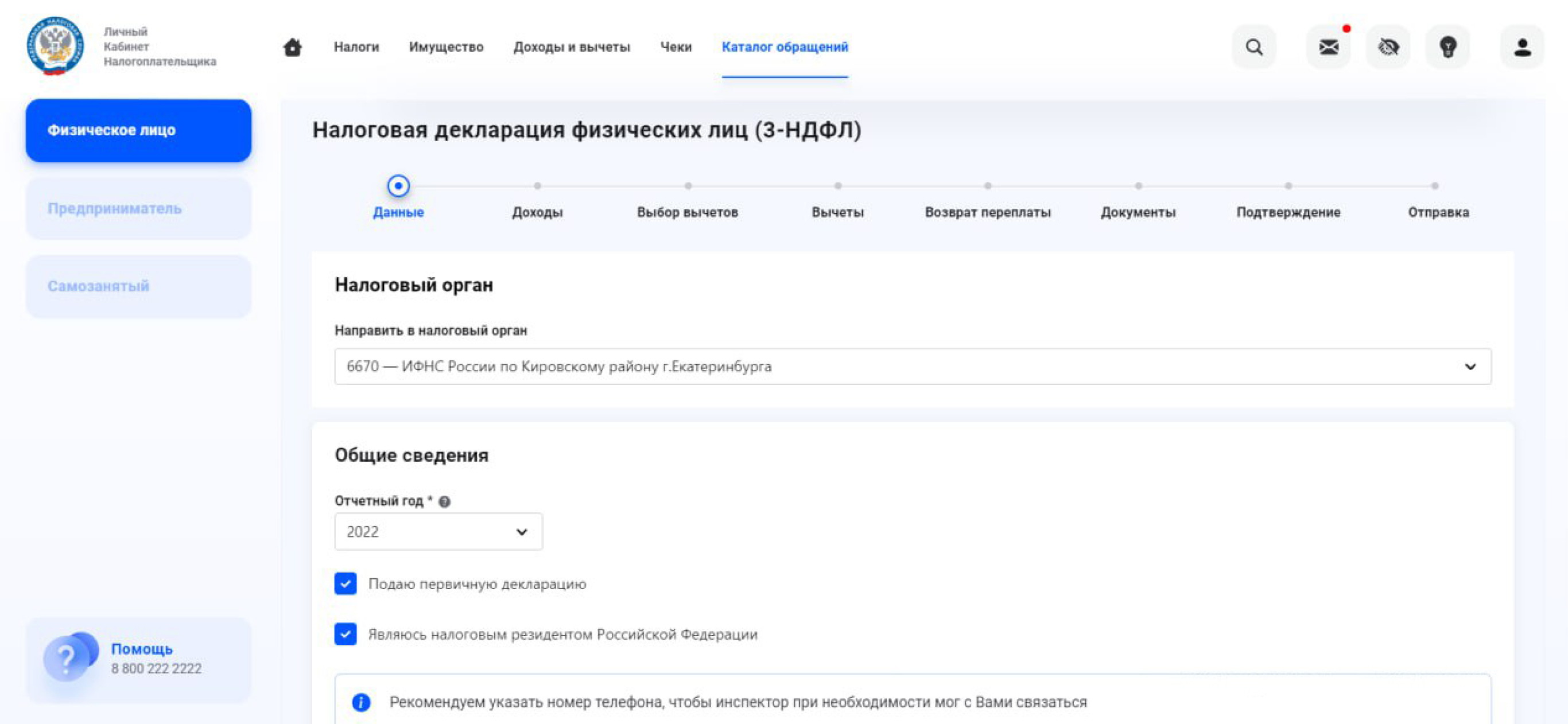

Оформление вычета через Госуслуги состоит из нескольких этапов.

Зарегистрируйтесь или авторизуйтесь на Госуслугах

- Для подачи заявления нужен подтверждённый профиль.

- Если у вас ещё нет учётной записи, зарегистрируйтесь и подтвердите свою личность через МФЦ или онлайн через банки.

Соберите необходимые документы

Для подачи заявления понадобятся:

- Паспорт.

- ИНН.

- Документы о покупке жилья.

- Договор купли-продажи или долевого участия (ДДУ).

- Акт приёма-передачи (для новостройки).

- Выписка из ЕГРН, подтверждающая право собственности.

- Ипотечный договор.

- График платежей и документы об уплате процентов.

- Справка из банка о фактически уплаченных процентах.

- Справка 2-НДФЛ.

- Её можно получить у работодателя или скачать в личном кабинете налогоплательщика.

- Декларация 3-НДФЛ.

- Форму можно заполнить прямо на Госуслугах.

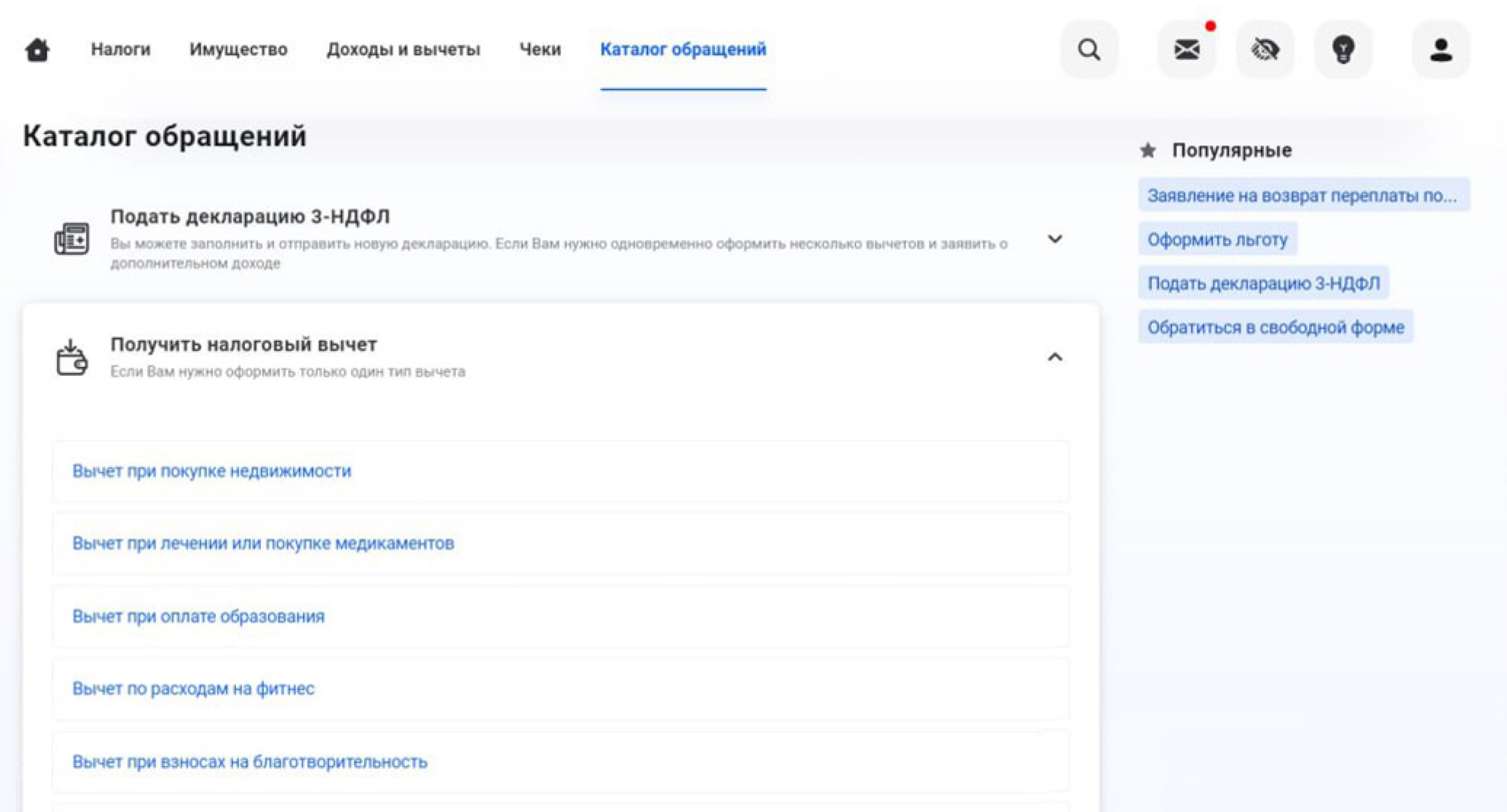

Перейдите в раздел налоговых вычетов

- Авторизуйтесь на Госуслугах.

- Найдите раздел «Налоговые вычеты» через строку поиска или перейдите в категорию «Налоги и финансы».

- Выберите опцию «Получить налоговый вычет».

Заполните заявление

- Укажите свои данные:

- ФИО, паспортные данные, ИНН.

- Укажите информацию о жилье:

- Адрес недвижимости.

- Вид жилья (новостройка или вторичное).

- Дату регистрации права собственности.

- Укажите информацию о кредите:

- Дата и сумма кредита.

- Название банка.

- Сумма уплаченных процентов.

- Загрузите сканы документов:

- Договор купли-продажи.

- Акт приёма-передачи или выписку из ЕГРН.

- Ипотечный договор.

- Справку о процентах.

Отправьте заявление

После заполнения всех полей и загрузки документов система предложит вам проверить данные. Убедитесь, что вся информация верна, и нажмите «Отправить».

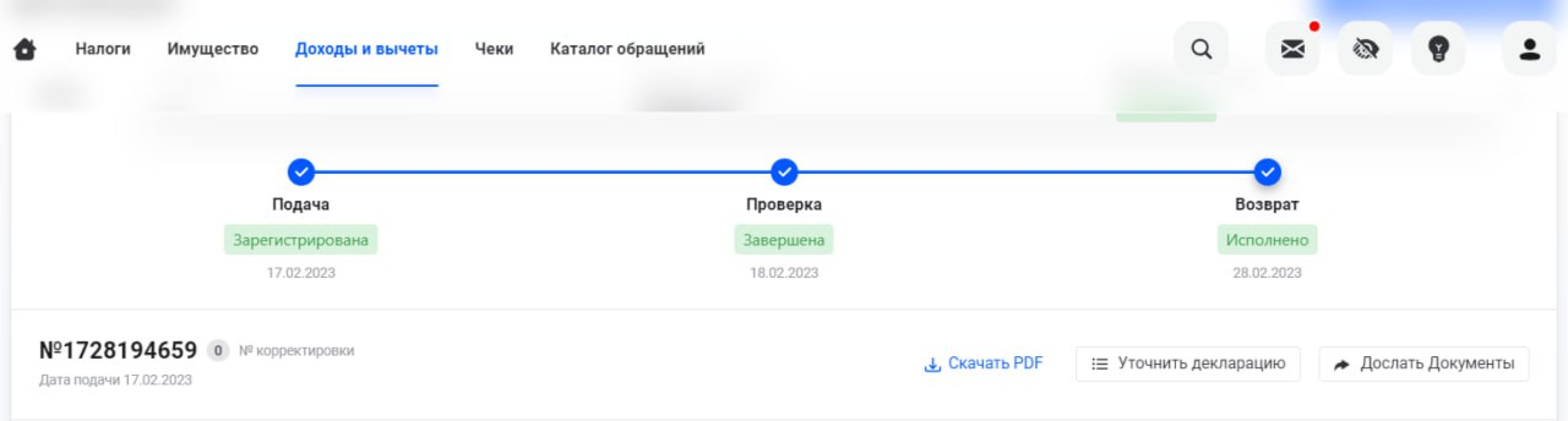

Ожидайте рассмотрения заявления

- Налоговая инспекция рассматривает заявление в течение 30 рабочих дней.

- Если документы приняты, налоговая перечислит деньги на указанный вами банковский счёт.

Особенности подачи через Госуслуги

- Уведомления. На каждом этапе вы будете получать уведомления о статусе рассмотрения заявления.

- Дополнительные запросы. Если налоговая найдёт ошибки или недостатки в документах, вы получите запрос на уточнение.

- Автозаполнение. В некоторых случаях данные из 2-НДФЛ и 3-НДФЛ могут быть подгружены автоматически.

Как вернуть вычет через работодателя?

Если вы хотите получать вычет в виде уменьшения налоговых удержаний с зарплаты, через Госуслуги это сделать нельзя. Вам нужно:

- Получить уведомление о праве на вычет в налоговой.

- Передать его работодателю.

- Работодатель начнёт учитывать вычет при расчёте зарплаты.

Полезные советы

- Проверяйте документы заранее. Убедитесь, что все документы оформлены корректно, чтобы избежать задержек.

- Следите за сроками. Вычет можно запросить за последние три года с момента регистрации права собственности.

- Храните оригиналы. Хотя подача происходит онлайн, налоговая может запросить оригиналы для проверки.

Заключение

Получение налогового вычета по ипотеке через Госуслуги — удобный и быстрый способ вернуть часть уплаченных средств. С помощью онлайн-сервиса можно избежать визитов в налоговую инспекцию и долгого ожидания в очередях. Главное — подготовить все необходимые документы и правильно заполнить заявление.

Содержание страницы

- Общая информация

- Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

- Вычет при обращении к работодателю

- Получение вычета в упрощенном порядке

- Образец заявления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов у налогового агента

Общая информация

^К началу страницы

Вычет на приобретение имущества состоит из трех частей и предоставляется по расходам:

Порядок предоставления имущественных налоговых вычетов установлен ст. 220 и 221.1 НК РФ

-

На новое строительство или приобретение на территории Российской Федерации объекта жилой недвижимости (долей в них), земельных участков под них;

-

На погашение процентов по целевым займам (кредитам), полученным от российских организаций или индивидуальных предпринимателей, фактически

израсходованным на новое строительство или приобретение на территории Российской Федерации жилья (доли (долей) в нем), земельного участка под него; -

На погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) займов (кредитов) на строительство

или приобретение на территории Российской Федерации жилья (доли (долей) в нем), земельного участка под него.

2 000 000 максимальная сумма расходов на новое строительство или приобретение на территории Российской Федерации жилья, с которой будет исчисляться налоговый вычет.

В случае приобретения имущества после 1 января 2014 года предельный размер вычета применяется к расходам, понесенным на приобретение как одного, так и нескольких объектов недвижимости.

3 000 000 рублей – максимальная сумма расходов на строительство и приобретение жилья (земли под него) при погашении процентов по целевым займам (кредитам).

Ограничение суммы уплаченных по целевым займам (кредитам) процентов, принимаемых к вычету, применяется к займам (кредитам), полученным после 1 января 2014 года. Суммы уплаченных процентов по целевым займам (кредитам), полученным до 2014 года, могут быть включены в состав имущественного вычета в полном размере без каких-либо ограничений.

Если налогоплательщик воспользовался правом на получение имущественного налогового вычета не в полном размере,

остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования (пп. 2 п. 1 ст. 220 НК РФ).

В состав расходов, учитываемых при расчёте имущественного налогового вычета, входят:

- При новом строительстве или приобретении на территории Российской Федерации жилого дома (доли/долей в нём):

- разработка проектной и сметной документации;

- приобретение строительных и отделочных материалов;

- собственно приобретение жилого дома (доли/долей в нём), в том числе на стадии незаконченного строительства;

- работы или услуги по строительству (достройке) и отделке;

- организация на жилом объекте электро-, водо- и газоснабжения и канализации (в том числе автономных).

- При покупке на территории Российской Федерации квартиры или комнаты (доли/долей в них):

- собственно покупка квартиры или комнаты (доли/долей в них);

- приобретение прав на квартиру или комнату (доли/долей в них) в строящемся доме;

- приобретение отделочных материалов;

- работы, связанные с отделкой квартиры или комнаты (доли/долей в них), в том числе разработка проектной и сметной документации на проведение отделочных работ.

Принятие к вычету расходов на достройку и отделку приобретенного дома или отделку приобретенной квартиры или комнаты возможно

только в том случае, если в соответствующем договоре указано приобретение незавершённых строительством жилого дома,

либо квартиры или комнаты (прав на них) без отделки.

Прочие расходы, помимо перечисленных, в составе имущественного вычета не учитываются, например, расходы,

связанные с перепланировкой и реконструкцией помещения, покупкой сантехники и иного оборудования, оформлением сделок и т.д.

Вычет по покупке жилья не применяется в следующих случаях:

- если оплата строительства (приобретения) жилья произведена за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств;

- если сделка купли-продажи заключена с гражданином, являющимся по отношению к налогоплательщику взаимозависимым.

Взаимозависимыми лицами признаются: физическое лицо, его супруг (супруга), родители (в том числе усыновители),

дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (ст. 105.1 НК РФ).

При приобретении имущества в общую долевую собственность до 1 января 2014 года размер вычета распределяется между совладельцами в соответствии с их долей/долями собственности.

В случае приобретения имущества после 1 января 2014 года распределение размера вычета в случае приобретения жилья в общую долевую собственность отменено. Имущественный вычет предоставляется в размере фактически произведенных расходов каждого из сособственников в пределах общего установленного лимита вычета.

При этом родители, имеющие несовершеннолетних детей и приобретающие жильё в общую с ними

долевую собственность, вправе применить имущественный вычет без распределения по долям.

Если жилье было приобретено по договору мены с доплатой, это не является поводом для отказа в получении имущественного

вычета, поскольку Налоговым кодексом не запрещен такой вариант приобретения жилья.

Имущество, приобретенное супругами во время брака, является их совместной собственностью, поэтому они оба имеют право на вычет, в том числе право распределить его по договоренности.

Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

^К началу страницы

Для получения имущественного вычета по окончании года, налогоплательщику необходимо:

2

При погашении процентов по целевым займам (кредитам) необходимо подготовить целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами

3

Подготавливаем копии платёжных документов:

- подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам,

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки,

акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы); - свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному

договору (при отсутствии или «выгорании» информации в кассовых чеках такими документами могут служить

выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом).

4

При приобретении имущества в общую совместную собственность подготавливаем письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами

5*

Предоставляем в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов,

подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

*В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией

необходимо подать в налоговый орган заявление на возврат НДФЛ в связи с расходами на приобретение имущества.

Вычет при обращении к работодателю

^К началу страницы

Имущественный налоговый вычет можно получить и до окончания налогового периода при обращении к работодателю,

предварительно подтвердив это право в налоговом органе. Для этого налогоплательщику необходимо:

1

Написать в произвольной форме заявление на получение уведомления от налогового органа о праве на имущественный вычет.

2

Подготовить копии документов, подтверждающих право на получение имущественного вычета.

3

Предоставить в налоговый орган по месту жительства заявление на получение уведомления о праве на имущественный вычет с приложением копий документов, подтверждающих это право.

4

По истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет.

5

Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Получение вычета в упрощенном порядке

^К началу страницы

Имущественный налоговый вычет можно получить по окончании года в упрощенном порядке без представления налоговой декларации (по форме 3-НДФЛ) и документов, подтверждающих право на вычет.

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе, полученная налоговыми органами в рамках информационного обмена с внешними источниками – банками, органами исполнительной власти.

При наличии у налогоплательщика права на получение имущественных налоговых вычетов за соответствующий налоговый период, заявителю будет направлено в личный кабинет налогоплательщика предзаполненное заявление на получение налогового вычета в упрощенном порядке, для его дальнейшего акцептования.

Подробная информация о получении налоговых вычетов по НДФЛ в упрощенном порядке содержится в разделе «Упрощенный порядок получения вычетов по НДФЛ»

Образец заявления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов у налогового агента

^К началу страницы

Вернуть часть расходов, когда квартира куплена в ипотеку, можно с помощью государства. При всех соблюденных условиях возврат из бюджета составит до 650 тыс. руб. Когда оформлено право собственности, НДФЛ платится с доходов, положено возмещение налоговой льготы на имущество и проценты по ипотеке.

Имущественный налоговый вычет разделяют на два вида: можно вернуть подоходный налог 13% с процентов по займу или с потраченных за жилье денег. Подавать на возмещение суммы можно сразу на два вычета или по отдельности. Также, если есть две недвижимости, приобретенных с помощью заемных средств, есть возможность подать на разные вычеты.

Установлен максимальный лимит суммы, которая подлежит возврату, независимо от того, за сколько вы купили дом или квартиру — 2 млн руб. Гражданин, оформивший основной вычет, получит 13%, что в перерасчете в денежный эквивалент — до 260 000 руб. В случае, когда жилье приобрели меньше, чем за 2 млн руб., неиспользованный остаток можно учитывать при следующей сделке с недвижимостью согласно НК РФ.

Важные нюансы:

- Каждому покупателю квартиры в ипотеку дается лимит на возврат подоходного налога в 260 тыс. руб. Если выплаты уже покрыли максимальный предел (даже по суммарным сделкам) — больше возможности оформить имущественный вычет не предоставится.

- Размер вычета за год не должен быть больше, чем сумма подоходного налога. Условно, когда налог к возврату заемщика за год составил всего 190 тыс. руб., то выплата будет не больше этой суммы. Разница переносится на следующий период до тех пор, пока не израсходуется лимит в 260 тыс. руб.

- Когда жилье было приобретено у родственников, возврат НДФЛ невозможен.

- Возместить часть средств за апартаменты не получится, так как под условия вычета попададает только жилая недвижимость (с учетом стойматериалов, работ и других затрат, если приобрели объект без отделки и предоставили необходимые документы).

Налоговый вычет за проценты по ипотеке

Каждый, кто купил жилье с помощью заемных средств, имеет право на возврат процентов. Покупатель также может рассчитывать на 13%, как и при основном имущественном вычете, однако лимит намного больше — 3 млн руб. Самостоятельно понять, сколько денег вы получите за проценты, можно через сайт банка.

Максимум за проценты можно вернуть 390 тыс. руб., или 13% от 3 млн. руб. На счет налогоплательщика вернут сумму в пределах установленного лимита.

Стоит отметить: сумма компенсации за проценты, в отличие от имущественного возврата, не подлежит переносу на другой объект недвижимости, и получить такой вычет можно 1 раз. Если покупатель единожды израсходовал лимит в 390 000 рублей, больше денег вернуть не получится.

Случаи, когда откажут в возврате денег за переплату:

- когда покупатель не вносил личные средства за жилье (актуально для военной ипотеки, маткапитала или когда предоставили рабочую квартиру);

- когда за прошлую недвижимость государство уже компенсировало расходы заемщика (право возврата вычета по процентам дается только на одну сделку);

- когда залоговый объект — апартаменты (нежилое имущество);

- если НДФЛ уже распределяется на социальный налоговый вычет;

- когда жилой объект раньше принадлежал родственнику заемщика (степень родства указана в ст.105 НК РФ).

Если вы купили недвижимость в ипотеку до 01.01.2014, то получится вернуть больше денег, так как раньше не был установлен лимит в 3 000 000 руб., и государство возвращало 13% со всех процентов. Например, вы купили жилье в ипотеку в 2010 году, а проценты — 4 000 000 руб., сумма возврата может составить до 520 000 руб.

Когда можно получить вычет за проценты

Когда покупатель оформил право собственности на квартиру, у него появляется возможность компенсировать часть потраченных денег. Подавать документы на вычет процентов можно на следующий год после того, как внесли данные в Росреестр.

Не имеет значения, в течение какого времени вы будете подавать декларацию на налоговый вычет — каждый год или раз в два-три года или иной срок. Налоговая будет возвращать сумму до тех пор, пока не выплатит доступный лимит.

Подать декларации 3-НДФЛ и вернуть средства возможно за три последних года. На каждый год нужно обязательно оформлять отдельную декларацию.

Например, когда обращаетесь в налоговую за вычетом в 2024 году, а квартира была куплена в 2017 году, учтут только 2021 — 2023 годы.

Проценты по ипотеке, которые заемщик с самого начала перечислял кредитной организации, учитываются за весь период с начала действия ипотечного договора. Значит, когда будут поданы декларации за три года, вернут все проценты.

Не все оформляют налоговый вычет сразу после того, как оформили право собственности на жилье. Многие об этом просто не знают. Первоначально обратиться в налоговую можно в течение любого времени с момента покупки квартиры.

Так как нет срока давности, гражданин вправе подать на возврат денег, даже если прошло более 4 лет. Однако, при обращении в ИФНС стоит учитывать, что в этом случае за первый год уже невозможно заявить о расходах.

Как получить вычет по выплаченным процентам

Чтобы получить вычет и по процентам, и основной налоговый вычет, можно заполнить единую декларацию 3-НДФЛ. Налогоплательщик вправе подать отдельно на возврат % по ипотеке и выбрать, как сделать возврат.

Обратиться в налоговую: если заемщику не хочется растягивать выплаты, и более выгодным вариантом для него является получение крупной компенсации сразу, следует подать декларацию в конце того же года, когда была куплена квартира. Налогоплательщик может прислать документы онлайн или отнести оригиналы в ИФНС.

Обратиться к работодателю: в этом случае заемщику следует сразу подать заявление на возврат суммы, даже если налоговый период истек. НДФЛ при перечислении зарплаты просто не будут удерживать — деньги бухгалтерия перечислит работнику (это не касается прошлых уплаченных налогов в ФНС). Удержание подоходного налога возобновится, как только будет достигнут максимум по полагающейся компенсации.

Чтобы вернуть налоговый вычет по процентам по ипотеке, нужно сделать следующие шаги:

1. Подсчитать сумму вычета и налога к возврату

Для этого воспользуйтесь любым доступным онлайн калькулятором — сейчас многие сервисы предоставляют такую возможность.

2. Подготовить необходимые документы:

- сделать копию документа, удостоверяющего личность гражданина РФ;

- запросить на работе 2-НДФЛ;

- собрать документы на квартиру: ДДУ или договор купли-продажи, акт приема-передачи;

- получить выписку из ЕГРН;

- сделать копию подписанного кредитного договора на ипотеку;

- запросить справку в банке, которая подтверждает уплату % по кредиту;

- оформить заявление на возврат суммы.

3. Выбрать подходящий способ для возврата НДФЛ (через работодателя или налоговую)

Налогоплательщик может решить, каким способом ему сделают вычет. Если обращаться в налоговый орган, необходимо заполнить декларацию 3-НДФЛ. Когда принято решение вернуть сумму с помощью работодателя, заполнять ничего не нужно. Налог, который удерживается с зарплаты, будет поступать вместе с основными зарплатными перечислениями. Если доход за год меньше суммы вычета, бухгалтерия будет перечислять сотруднику 13%.

4. Заполнить налоговую декларацию по форме 3-НДФЛ и подать документы

Важно помнить: необходимо оформлять документ на каждый год, за который хотите вернуть вычет по ипотеке. Официальный бланк — на сайте ФНС.

5. Получить вычет и вернуть налог

Налоговая отводит на проверку не больше 90-93 дней. После этого налогоплательщик еще может ждать 30 дней, пока налог на доход физического лица переведут на счет. Суммарное количество дней с момента подачи 3-НДФЛ — 120 дней.

Упрощенный порядок

Для того, чтобы быстро вернуть затраченные средства по ипотеке и получить вычет по налогам, достаточно оставить заявление на сайте Федеральной налоговой службы. Упрощенная схема без необходимости сбора документов и заполнения декларации позволяет налогоплательщикам проходить процесс быстрее (около 10-30 дней).

Важно отметить, что не все банки, выдающие ипотеку, могут предоставить возможность заемщику оформить налоговый вычет — подробности нужно узнавать в банке.

Как происходит процесс:

- заполняете заявление;

- вводите данные банковского счета;

- отправляете на проверку.

В ЛК налогоплательщика будет информация о возможности предоставления услуги.

Вычет по процентам в браке

И один, и другой супруг вправе одновременно подать на налоговый вычет. При этом неважно, на кого оформлена ипотека. Предельная сумма денег, на которую может рассчитывать и муж, и жена — 390 000 рублей.

Прибыль можно разделить, но это выгодно, только когда переплата позволит использовать максимальный лимит. В остальных случаях, если переплата небольшая, лучше отказаться от выплаты в пользу супруга/супруги. При этом у супруга остается право получить деньги в следующее обращение.

Заключение

Приобретая жилье в ипотеку, далеко не все знают, что имеют право вернуть налоговый вычет. Государство разработало систему, благодаря которой через обращение в налоговый орган можно суммарно вернуть до 650 тыс. руб. Для этого необходимо попадать под критерии: иметь официальный доход и быть собственником квартиры.

Покупка недвижимости — значимое событие, которое может принести не только радость от нового жилья, но и финансовую выгоду. Государство предоставляет возможность

Кто может претендовать на налоговый вычет

Право на имущественный налоговый вычет имеют граждане, которые:

- Официально трудоустроены и уплачивают НДФЛ.

- Не использовали вычет до 2014 года или использовали его частично после 2014 года.

Важно отметить, что вычет предоставляется только на расходы, понесенные из собственных средств. Если при покупке использовались субсидии или материнский капитал, вычет рассчитывается от суммы за вычетом этих средств.

На какие расходы предоставляется вычет

Имущественный вычет можно получить при:

- Покупке квартиры, дома, комнаты, доли или земельного участка под строительство.

- Строительстве жилья.

- Уплате процентов по ипотечному кредиту.

- Расходах на отделку и ремонт квартиры в новостройке без отделки.

Размер налогового вычета

Максимальная сумма, с которой можно получить вычет:

- 2 млн рублей — за покупку недвижимости и отделку.

- 3 млн рублей — за уплаченные проценты по ипотеке.

Ставка НДФЛ зависит от дохода:

- 13% — доход до 2,4 млн руб. в год.

- 15% — от 2,4 до 5 млн руб.

- 18% — от 5 до 20 млн руб.

- 20% — от 20 до 50 млн руб.

- 22% — свыше 50 млн руб.

Таким образом, максимальный возврат может составить до 650 000 рублей.

Особенности для недвижимости в Сочи и Крыму

Недвижимость в Сочи и недвижимость в Крыму пользуются высоким спросом. При покупке жилья в этих регионах важно учитывать:

- Стоимость недвижимости часто превышает 2 млн рублей, однако вычет рассчитывается только с этой суммы.

- При использовании ипотеки можно дополнительно вернуть до 390 000 рублей за уплаченные проценты.

- Если жилье приобретается в браке, каждый из супругов имеет право на вычет, что увеличивает общую сумму возврата.

Как получить налоговый вычет

Шаг 1: Подготовьте документы

Необходимые документы:

- Паспорт.

- Справка 2-НДФЛ от работодателя.

- Декларация 3-НДФЛ.

- Договор купли-продажи или долевого участия.

- Выписка из ЕГРН или акт приема-передачи.

- Платежные документы, подтверждающие расходы.

- Реквизиты счета для перечисления средств.

Шаг 2: Подача заявления

Заявление на вычет можно подать:

- При личном посещении ФНС вашего района

- Упрощенно через личный кабинет налогоплательщика на сайте ФНС

- Через работодателя, предоставив уведомление из налоговой

Шаг 3: Ожидайте возврата средств

После подачи заявления налоговая служба проводит камеральную проверку в течение 3 месяцев. Затем в течение 1 месяца средства перечисляются на указанный счет.

Важные нюансы

- Если вы приобрели жилье до 2014 года и уже использовали вычет, повторно получить его нельзя.

- При покупке жилья в браке каждый из супругов имеет право на вычет, даже если собственником является только один из них.

- Пенсионеры, продолжающие работать, также имеют право на вычет.

Заключение

Получение налогового вычета — эффективный способ вернуть часть средств, потраченных на приобретение недвижимости. Особенно это актуально для тех, кто рассматривает покупку недвижимости в Сочи или Крыму. Внимательное соблюдение всех требований и правильное оформление документов помогут максимально использовать предоставленные государством возможности.

Каждый россиянин имеет право на получение налогового вычета после покупки недвижимости. По сути это возврат части уплаченного налога на доходы физических лиц (НДФЛ). Соответственно, получить его могут те, кто платит НДФЛ. Это в основном наемные работники, официально устроенные по договору. В этом материале мы расскажем, как получить налоговый вычет за покупку квартиры и вернуть НДФЛ.

Если вы пока только думаете о покупке квартиры, изучите варианты ипотечных программ на Банки.ру. Специальный сервис поможет рассчитать переплату и подобрать вариант с комфортным ежемесячным платежом.

Что предлагают банки по ипотеке

Что такое налоговый вычет

НДФЛ в России составляет 13% на годовой заработок меньше 5 млн рублей. Все, что выше, облагается налогом в размере 15%. Официально работающие россияне получают на руки зарплату уже за вычетом НДФЛ, его удерживает и перечисляет в ФНС работодатель. Информацию о его размере можно увидеть в расчетных листках.

Обратите внимание, НДФЛ также облагаются доходы от продажи имущества, находившегося в собственности менее трех (в некоторых случаях пяти) лет; доходы от сдачи имущества в аренду; доходы от источников за пределами РФ, разного рода выигрыши.

Налоговый вычет — это сумма, которая вычитается из дохода, облагаемого налогом, в результате налогоплательщик получает право вернуть или не платить НДФЛ с этой суммы. Вычеты бывают различные: социальные, инвестиционные, стандартные, профессиональные. Тот, что применяется после покупки недвижимости, называется имущественным.

А налог к возврату — это сумма, которую может получить налогоплательщик, подтвердивший свое право на вычет.

Давайте рассмотрим на примере, как это работает. Ежемесячная официальная зарплата Андрея до вычета подоходного налога составляет 100 тысяч рублей, соответственно, годовая — 1,2 млн рублей. Это доход, облагаемый налогом в 13%. После его выплаты сотрудник получает на руки 87 тысяч ежемесячно, или 1,044 млн в год.

Максимальный размер налогового вычета при покупке недвижимости — 2 млн рублей. Это значит, что с 2 млн подоходный налог можно не платить, а если уже заплатил, то вернуть его. Но возместить из бюджета можно сумму не больше той, что была в него внесена налогоплательщиком в течение года. Андрей заплатил только 156 тысяч налогов с 1,2 млн рублей, а значит, и вернуть за один год может лишь 156 тысяч.

А вот максимальная сумма, которую разрешается вернуть, — 260 тысяч (13% от 2 млн). Кстати, включить в нее можно также расходы на оплату ремонтных работ, покупку строительных и отделочных материалов в том случае, если квартира была приобретена без отделки и об этом говорится в договоре купли-продажи. Подробнее об этом можно прочитать в этом материале.

Как вернуть до 260 тыс. рублей за ремонт в квартире: пошаговая инструкция

Важно понимать: это не новая выплата от государства, это возврат подоходного налога, который налогоплательщик заплатил ранее.

Есть два способа получения налога после оформления вычета:

- Сразу за год единой суммой. После проверки документов налоговая зафиксирует переплату и даст возможность ее вернуть. Подавать заявление можно несколько лет подряд, пока не выберется вся сумма. Но в первый раз обратиться за вычетом можно только в следующем после покупки жилья году.

- Ежемесячно сразу после покупки. Для этого варианта необходимо подать заявление работодателю. Тогда в последующие месяцы не будет удерживаться 13% НДФЛ и зарплата будет выше до тех пор, пока налогоплательщик не получит всю положенную сумму. В случае Андрея он станет получать на руки не 87 тысяч, а 100 в течение 20 месяцев, пока не «выберет» положенные 260 тысяч.

А тот, кто купил жилье с использованием ипотеки, сможет оформить еще один налоговый вычет — за выплаченные банку проценты по кредиту. Лимит по процентам выше — 3 млн рублей, соответственно, максимальная сумма, которую можно вернуть, составляет 390 тысяч. В общей сложности покупатель может получить до 650 тысяч рублей в зависимости от стоимости жилья и размера процентов по ипотеке. Если квартира куплена в браке, то семья, соответственно, максимально сможет вернуть из бюджета 1,3 млн рублей налогов.

Но в ситуации с ипотекой есть важное отличие от имущественного вычета за покупку недвижимости. Лимит по процентам может быть использован только на один объект, остаток не переносится на последующие ипотечные договоры. Исключение — если ипотека была рефинансирована, тогда в одно заявление можно внести проценты, выплаченные обоим банкам, но во втором договоре должна стоять отметка о рефинансировании.

Обратите внимание, родители могут включить в состав своего вычета долю несовершеннолетнего ребенка. Лимит в 2 млн при этом не увеличится, доля войдет в него. А ребенок в будущем сможет оформить свой налоговый вычет, если купит недвижимость.

Условия, при которых можно оформить имущественный вычет

- Для получения вычета нужно быть налоговым резидентом Российской Федерации (то есть находиться в стране не менее 183 календарных дней в течение 12 месяцев подряд) и платить налоги в России.

- Недвижимость, после покупки которой владелец обратился за вычетом, тоже должна находиться на территории России.

- На налоговый вычет могут претендовать индивидуальные предприниматели, применяющие основную систему налогообложения (ОСН). Они платят НДФЛ, поэтому имеют право на его возврат в пределах лимита. ИП, которые работают на упрощенке, получить возврат подоходного налога не смогут.

- Налоговый вычет можно оформить на строительство или покупку квартиры или долей в ней; дома, а также земельного участка под ним; на погашение процентов по кредитам, которые получены от российских организаций или ИП и потрачены на строительство или покупку квартиры или дома; на погашение процентов по ипотеке, полученной по программе рефинансирования.

- Продавец квартиры не должен быть близким родственником покупателя. Официально право на имущественный налоговый вычет не предоставляется, когда сделка заключена между взаимозависимыми лицами. Налоговый кодекс разъясняет, что это супруги, дети, родители, братья и сестры, опекуны и подопечные.

- Покупатель должен подтвердить расходы на покупку недвижимости договором купли-продажи и предоставить правоустанавливающий документ. И для новостройки, и для вторичного жилья это выписка из Единого государственного реестра недвижимости (ЕГРН). Если дом еще строится, то нужно дождаться его сдачи. Право на оформление вычета возникнет после подписания акта приема-передачи квартиры, а вот обратиться за вычетом можно будет только после регистрации права собственности.

- Имущественный налоговый вычет можно получить только один раз в жизни. Его максимальный размер — 2 млн рублей. С 2014 года оформлять вычет разрешено с нескольких объектов недвижимости в пределах лимита (хотя при нынешних ценах это вряд ли актуально). Поэтому ключевое условие для получения вычета: вы не использовали его до 2014 года, а если использовали, то менее 2 млн рублей и у вас есть остаток.

- Вычет применяется только на ту сумму, которую заплатил сам покупатель. Например, если были использованы средства работодателя, материнского капитала, различных субсидий, их размер будет исключен из расчетов.

Если все условия соблюдены, можно подавать декларацию 3-НДФЛ в налоговую службу и заявление на предоставление имущественного вычета.

Как рассчитать сумму вычета

Предположим, квартира куплена за 3 млн рублей. Новый владелец имеет право вычесть из налогооблагаемого дохода 2 млн и вернуть себе сумму налога, которую заплатил — 260 тысяч рублей.

Покупатель ждет наступления нового года и подает заявление. Но так как в прошлом году он заработал только 1 млн рублей, то сможет вернуть 13% с этой суммы — 130 тысяч. Оставшуюся сумму надо будет получить в следующий год или годы в зависимости от размера его доходов.

Другой вариант: куплена не квартира, а комната за 1 млн рублей. Тогда все 130 тысяч получится полностью вернуть в следующем году, и в запасе останется еще 1 млн для вычета — его можно использовать после приобретения другого объекта недвижимости.

Как получить вычет

Как мы уже говорили, можно вернуть налог двумя способами. Первый — «кучкой», то есть единой суммой за год. В этом случае подавать документы нужно в следующем после покупки налоговом периоде, иными словами, в следующем году или позже.

Разрешается возвращать подоходный налог при имущественном вычете максимум за три года. К примеру, квартира приобретена на вторичном рынке в 2022 году. Собственник мог подать на вычет в 2023-м и получить его за год, либо подождать и подать на возврат в 2025-м, и тогда вернуть сумму налога сразу за три года.

Второй способ — получать возврат каждый месяц. Тогда можно не ждать следующего года, а подать заявление сразу после покупки недвижимости. НДФЛ перестанут удерживать, и ежемесячные поступления увеличатся на 13%.

Как получить налоговый вычет за лечение и лекарства

Какие документы понадобятся

Для оформления налогового вычета за квартиру нужно подготовить пакет документов. Все бумаги потребуется отсканировать, чтобы прикрепить к заявлению в личном кабинете налогоплательщика на сайте ФНС. Может случиться такое, что налоговая попросит привезти оригиналы, но это бывает крайне редко.

Документы, которые могут потребоваться:

- Паспорта всех собственников.

- Выписка из ЕГРН.

- Договор купли-продажи недвижимости.

- Справка о доходах за нужный год по форме 2-НДФЛ. Ее можно попросить в бухгалтерии на работе или скачать в личном кабинете налогоплательщика на сайте ФНС.

- Акт приема-передачи квартиры, если она куплена по договору долевого участия.

- Свидетельство о регистрации брака, если недвижимость куплена супругами.

- Заявление о распределении расходов на покупку недвижимости, если она куплена в браке и налог хотят вернуть оба супруга.

- Кредитный договор или договор займа, ипотечный договор и справка из банка о размере уплаченных процентов, если собственник планирует оформить вычет на проценты по ипотеке.

Расходы на приобретение жилья можно подтвердить квитанцией об оплате, банковской выпиской о перечислении средств продавцу, распиской (написанной от руки с указанием всех данных о квартире и продавце, суммой, датой), чеком.

Как подать декларацию

Есть несколько вариантов подачи декларации для получения налогового вычета.

Через налоговую

Самый быстрый вариант — подать декларацию 3-НДФЛ через личный кабинет на сайте ФНС. Авторизоваться в нем можно тремя способами.

- Получить регистрационную карту с логином и паролем лично в налоговой инспекции. Для этого понадобится паспорт. Дети до 14 лет должны прийти вместе с родителем или опекуном. У ребенка должно быть с собой свидетельство о рождении, у родителя — паспорт. Если логин и пароль уже были получены, но потом потерялись, можно восстановить их в любом отделении ФНС. Список указан на сайте службы.

- Использовать квалифицированную электронную подпись. Ее можно получить в одном из центров, аккредитованных Минцифры (вот их список).

- Использовать учетную запись Единой системы идентификации и аутентификации (ЕСИА). Это та же запись, которая нужна для входа на портал «Госуслуги». Но авторизоваться в личном кабинете налоговой службы смогут только те пользователи, которые лично подтверждали учетную запись на «Госуслугах», например, через МФЦ.

Через работодателя

Этот вариант подходит для тех, кто хочет получать 13% НДФЛ каждый месяц после покупки недвижимости до тех пор, пока не будет исчерпан весь лимит.

Раньше нужно было взять в налоговой уведомление о подтверждении права на вычет и принести его в бухгалтерию. Но сейчас процесс стал гораздо проще: достаточно через личный кабинет налогоплательщика (или лично в инспекции, если кабинета нет) подать заявление о праве на вычет. Налоговая служба сама в течение 30 дней передаст его работодателю. После этого бухгалтерия перестанет удерживать подоходный налог, а также вернет уже уплаченный с начала года.

Чтобы подать такое заявление, в личном кабинете нужно выбрать раздел «Каталог обращений» — «Запросить справку (документы)» — «Заявление о подтверждении права на получение имущественных вычетов».

Через «Госуслуги»

На портале «Госуслуги» тоже есть возможность подать декларацию 3-НДФЛ. Сначала нужно зарегистрироваться и подтвердить учетную запись. Для этого придется обратиться в один из центров обслуживания с паспортом и СНИЛС.

На «Госуслугах» нужно зайти в раздел «Штрафы. Налоги», там выбрать «Прием декларации 3-НДФЛ» и следовать подсказкам.

Пошаговая инструкция

Самый простой способ оформить вычет — сделать это через личный кабинет налогоплательщика. Тогда не придется ездить с документами в ведомства и стоять в очередях.

Для этого после авторизации в личном кабинете налогоплательщика нужно выбрать вкладку «Каталог обращений», а далее — «Подать декларацию 3-НДФЛ» — «Вычет при покупке недвижимости».

В открывшемся окне необходимо заполнить все пункты: выбрать отчетный год, внести сведения об объекте недвижимости, о доходах и вычете, добавить сканы документов, справок и выписок, подтвердить и отправить заявление.

Если каких-то документов не хватит, их можно будет дослать позже. За ходом рассмотрения удобно следить там же, в личном кабинете. После отправления декларации появится статус «Подача», после завершения камеральной проверки — «Проверка», после перечисления денег на счет — «Возврат».

Максимальный срок проверки заявления — 1 месяц, но, как правило, ее завершают за 10 дней. Еще 15 дней предусмотрено на перечисление средств налогоплательщику.

Особенности получения вычета за покупку квартиры

Рассмотрим варианты разных жизненных обстоятельств покупателей, претендующих на оформление имущественного вычета и возврат НДФЛ.

1. Куплена первая квартира.

Покупатель, который впервые обратился за возвратом подоходного налога, может получить 260 тысяч рублей (13% от 2 млн рублей). При необходимости возмещать налог можно на протяжении нескольких лет.

2. Куплена вторая квартира.

Если приобретена вторая квартира, то оформить налоговый вычет можно только в том случае, если лимит не был выбран полностью. К примеру, первое жилье стоило 3 млн и было куплено в совместную собственность супругов. Муж и жена получили вычет в 1,5 млн рублей каждый. И у каждого осталось еще по 500 тысяч, возврат с которых можно будет сделать после приобретения другой недвижимости.

Обратите внимание, до 2014 года переносить остаток вычета на другой объект было нельзя, поэтому если первая квартира куплена ранее 2014-го, то больше вычет не оформить.

3. Жилье куплено с использованием ипотеки.

Когда для приобретения квартиры или дома используются ипотечные средства, то помимо 260 тысяч рублей возврата за покупку собственник вправе претендовать еще и на налоговый вычет по расходам на оплату процентов. Лимит в этой категории выше и составляет 3 млн рублей. Соответственно, заемщик может вернуть еще максимум 390 тысяч (в зависимости от того, сколько было выплачено процентов).

Но если ипотека была взята до 1 января 2014 года, то лимита на возмещение расходов на проценты нет, можно оформить вычет на любую сумму, в том числе выше 3 млн.

4. Жилье куплено в браке.

Супруги, приобретающие недвижимость, могут получить налоговый вычет с 2 млн каждый. К примеру, квартира стоит 5 млн, каждый из них имеет право вернуть по 260 тысяч рублей со своих 2 млн. И так же каждый сможет оформить возврат на проценты по ипотеке. Для этого нужно предоставить вместе со всеми документами письменное соглашение о договоренности о распределении размера имущественного налогового вычета между супругами.

5. Квартиру купил пенсионер.

Если недвижимость приобрел человек, уже вышедший на пенсию, он имеет право вернуть ранее уплаченный подоходный налог сразу за 4 года — за год покупки и еще за 3 предшествующих. Тут важно понимать, что возврат положен только тем, кто платил в эти годы НДФЛ, то есть продолжал работать. Такой длительный период сделан как раз для того, чтобы пенсионеры имели возможность вернуть налог за те годы, пока еще работали.

6. Квартиру купил безработный.

Неработающие покупатели претендовать на налоговый вычет не могут, просто потому, что они не платят подоходный налог. Но как только официальный доход появится, можно будет оформить и возврат НДФЛ. Срока давности нет, сделать это разрешается даже через 10 лет.

7. Квартиру купил ИП.

Индивидуальные предприниматели вправе оформить возврат налога только в случае, если применяют основную систему налогообложения и платят НДФЛ. Но в принципе ИП может одновременно работать по найму и получать зарплату, с которой отчисляется подоходный налог. Его можно будет вернуть.

Как купить квартиру с помощью ипотеки

Упрощенный налоговый вычет

В 2021 году процедуру оформления имущественного налогового вычета существенно упростили. Теперь можно не подавать декларацию 3-НДФЛ, достаточно заполнить заявление в личном кабинете ФНС и указать реквизиты для перечисления денег.

Право на вычет подтверждается на основании информации, которая уже имеется у налоговой службы. Данные она получает от банков, участвующих в обмене информации с ФНС России. В их число входят Сбербанк, ВТБ, Альфа-Банк, «Открытие» и другие, весь список можно посмотреть здесь.

Налоговая служба сама формирует предзаполненное заявление и уведомит об этом клиента в личном кабинете. Получив уведомление, останется только отправить заявление, указать реквизиты для перечисления и ждать поступления денег.

Отказ в получении налогового вычета

В некоторых случаях налоговая служба может отказать в имущественном вычете и возврате налога. К причинам отказа относятся:

- Недвижимость куплена за счет работодателя.

- Недвижимость куплена за счет материнского капитала или субсидий (тогда учитываются только расходы, который понес непосредственно покупатель).

- Сделка совершена между взаимозависимыми физическими лицами, к которым относятся близкие родственники.

- Недвижимость получена по дарственной.

- Недвижимость получена по наследству.

- Допущены ошибки в декларации 3-НДФЛ (можно подать уточненную декларацию с исправлениями).

- Не предоставлены все необходимые документы (их тоже можно отправить дополнительно).

Как получить налоговый вычет за квартиру: краткая инструкция

- Проверить, можете ли вы претендовать на имущественный налоговый вычет. Основные условия: ранее не оформляли его или лимит еще не израсходован, недвижимость куплена, а не получена в дар или в наследство, есть официальный доход, с которого платится подоходный налог.

- Определиться, как хотите получить возврат налога: за год одной суммой или ежемесячно вместе с зарплатой.

- Решить, как будете подавать декларацию и заявление: через личный кабинет ФНС, через «Госуслуги» или через работодателя.

- Зарегистрировать личный кабинет на сайте ФНС, если решили оформлять налоговый вычет через него.

- Подготовить документы, подтверждающие покупку недвижимости и расходы на нее: договор купли-продажи объекта, выписку из ЕГРН, справку о доходах 2-НДФЛ, квитанцию, чек или расписку о получении денег продавцом.

- Заполнить декларацию 3-НДФЛ, заявление, сформированное ФНС, для оформления вычета в упрощенном порядке или заявление для уведомления работодателя.

- Отправить документы в налоговую через личный кабинет налогоплательщика или отнести лично.

- Следить за статусом рассмотрения заявления или проведения камеральной проверки, дождаться решения.

- Получить деньги на счет.

Итак, каждый налогоплательщик имеет право вернуть или не платить подоходный налог после покупки недвижимости в пределах определенного лимита: 2 млн рублей. Это размер имущественного налогового вычета, то есть суммы, с которой налог не удерживается.

Также вычет можно оформить на проценты, выплаченные банку по ипотечному договору. Лимит здесь выше: 3 млн рублей.

Можно возвращать налог единой суммой за год или ежемесячно. После 1 января 2014 года разрешается разделять лимит на несколько объектов недвижимости.

В состав имущественного вычета можно включить расходы по ремонту для объектов, купленных без отделки. Также родители имеют право присоединить к своему лимиту доли несовершеннолетних детей и получить с них возврат налога.

Проще всего оформить вычет в личном кабинете налогоплательщика на сайте или в приложении ФНС. По упрощенной схеме на проверку заявления отводится 30 дней, на перечисление средств — 15 дней.