Общая информация

Социальный налоговый вычет по расходам на обучение вправе получить физическое лицо, оплатившее:

- собственное обучение

любой формы обучения (очная, вечерняя, заочная, иная) ; - обучение своего ребенка (детей) в возрасте до 24 лет по очной форме обучения;

- обучение своего опекаемого подопечного (подопечных) в возрасте до 18 лет по очной форме обучения;

- обучение бывших своих опекаемых подопечных в возрасте до 24 лет (после прекращения над ними опеки или попечительства) по очной форме обучения;

- обучение своего брата или сестры в возрасте до 24 лет по очной форме обучения, приходящимся ему полнородными (т.е. имеющими с ним общих отца и мать) либо неполнородными (т.е. имеющими с ним только одного общего

родителя). - обучение своего супруга (супруги) по очной форме обучения (в отношении расходов по обучению начиная с 1 января 2024 года).

Порядок предоставления социального налогового вычета по расходам на обучение установлен пп. 2 п. 1 ст. 219 НК РФ.

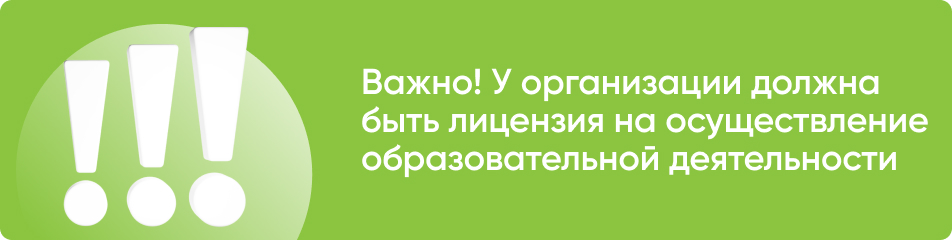

Статус образовательного учреждения и типы образовательных учреждений в Российской Федерации определены Федеральным законом от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации».

При наличии лицензии или иного документа, подтверждающего право на ведение образовательного процесса, вычет можно получить по расходам на обучение не только в ВУЗе, но и в других образовательных учреждениях,

как государственных, так и частных, в том числе:

- в детских садах;

- в школах;

- в учреждениях дополнительного образования взрослых (например, курсы повышения квалификации, учебные центры службы занятости, автошколы, центры изучения иностранных языков и т.п.);

- в учреждениях дополнительного образования детей (например, детские школы искусств, музыкальные школы, детско-юношеские спортивные школы и т.п.).

50 000 рублей в год — максимальная сумма расходов на обучение детей/подопечных на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Начиная с расходов с 01.01.2024 года, максимальный совокупный размер понесенных расходов в налоговом периоде на обучение детей/подопечных составляет 110 000 рублей на каждого ребенка в общей

сумме на обоих родителей (опекуна или попечителя).

120 000 рублей в год — максимальная сумма расходов на собственное обучение, либо обучения брата или сестры, в совокупности с другими расходами налогоплательщика, связанными,

например, с лечением (за исключением дорогостоящего лечения), уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение, прохождение независимой оценки

своей квалификации, оказанные физкультурно-оздоровительные услуги.

Начиная с расходов с 01.01.2024 года, максимальный совокупный размер понесенных расходов в налоговом периоде (за минусом расходов на обучение детей налогоплательщика и расходов на дорогостоящее лечение) составляет

150 000 рублей.

Документы, подтверждающие право налогоплательщика на получение социального налогового вычета по расходам на обучение:

- договор с образовательным учреждением на оказание образовательных услуг с приложениями и дополнительными соглашениями к нему (в случае заключения);

- платежные документы, подтверждающие фактические расходы налогоплательщика на обучение (чеки контрольно-кассовой техники, приходно-кассовые ордера, платежные поручения и т.п.).

При оплате обучения собственного или подопечного ребенка, брата или сестры необходимы также:

- справка, подтверждающая очную форму обучения в соответствующем году (если этот пункт отсутствует в договоре с образовательным учреждением на оказание образовательных услуг);

- документы, подтверждающие факт опекунства или попечительства — договор об осуществлении опеки или попечительства, или договор об осуществлении попечительства над несовершеннолетним гражданином, или договор о приемной

семье (если налогоплательщик потратил деньги на обучение своего подопечного).

Начиная с расходов с 01.01.2024 года для подтверждения права на социальный вычет по обучению необходимо приложить только справку об оплате образовательных услуг для представления в налоговый орган, выданную образовательной

организацией или индивидуальным предпринимателем, осуществляющими образовательную деятельность.

Форма справки утверждена приказом ФНС России от 18.10.2023 № ЕД-7-11/755@.

Представление такой справки не требуется, если сведения о фактических расходах налогоплательщика на оказанные образовательные услуги были представлены в налоговые органы напрямую образовательной

организацией и индивидуальным предпринимателем, осуществляющими образовательную деятельность, и информация о поступивших расходах размещена налоговым органом в личном кабинете налогоплательщика.

Пример расчета

^К началу страницы

В начале 2024 г. системного администратора Иванова И.И. решили повысить по должности до технического директора компании с ежемесячной заработной платой 100 000 рублей.

Иванов И.И. в связи с получением новой должности решил получить второе высшее образование в университете, ежегодная стоимость обучения в котором составляет 100 000 рублей, а срок обучения — 3 года.

В том же году он поступил в университет и решил сразу оплатить полную стоимость обучения за 3 года в размере 300 000 рублей.

В начале 2025 г. Иванов И.И. обратился в налоговый орган за получением социального налогового вычета по расходам на обучение (о других вычетах он не заявлял).

Т.к. расходы, по которым можно получить социальный вычет, с 01.01.2024 года ограничиваются 150 000 руб., возврат составит 19 500 рублей:

150 000 руб.х13%=

19 500 руб.

Если бы Иванов И.И. оплачивал стоимость обучения поэтапно, т.е. в размере 100 000 рублей в год, суммарный размер вычета на обучение за 3 года составил бы 39 000 рублей:

(100 000 руб.х13%)х3 года =

39 000 руб.

Поэтому, оплачивая многолетнее обучение единовременно, студент Иванов И.И. получит часть вычета, поскольку полная стоимость обучения в 300 000 руб. превысила предел расходов в 150 000 руб., с которого рассчитывался размер

социального вычета.

Социальный налоговый вычет предоставляется налогоплательщику по доходам того налогового периода, в котором налогоплательщиком фактически были произведены расходы на оплату обучения. Если в одном налоговом периоде социальный налоговый

вычет не может быть использован полностью, на следующий налоговый период остаток вычета не переносится.

Как получить вычет

^К началу страницы

Получение вычета в налоговом органе

По окончании календарного года, в котором были произведены расходы на обучение, социальный вычет может быть предоставлен налоговой инспекцией по месту вашего жительства.

Для этого налогоплательщику необходимо:

1

Заполнить налоговую декларацию (по форме 3-НДФЛ)

Для ее заполнения до 25 февраля может понадобиться справка о полученных доходах и удержанных суммах налога за соответствующий год, которую можно получить у работодателя.

После 25 февраля данные о доходах и суммах удержанного НДФЛ, полученные от налоговых агентов, будут отображаться в интернет-сервисе «Личный кабинет налогоплательщика для физических лиц.

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам

Начиная с расходов с 01.01.2024 года для подтверждения права на социальный вычет по обучению необходимо приложить только справку об оплате образовательных услуг для представления в налоговый орган, выданную образовательной

организацией и индивидуальным предпринимателем, осуществляющими образовательную деятельность. Форма справки утверждена приказом ФНС России от 18.10.2023 № ЕД-7-11/755@.

3*

Представить заполненную налоговую декларацию и подтверждающие документы

В том числе, справки об оплате образовательных услуг для представления в налоговый орган — начиная с расходов, произведенных с 01.01.2024 года) в налоговый орган по месту жительства.

*В случае, если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией можно подать в налоговый орган соответствующее заявление.

Сумма излишне уплаченного налога подлежит зачету/ возврату в порядке и сроки, установленные ст. 78-79 Налогового кодекса.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п.6 ст.78 Налогового кодекса).

Получение вычета у работодателя

Социальный вычет можно получить и до окончания налогового периода, в котором произведены расходы на обучение, при обращении к работодателю, предварительно подтвердив это право в налоговом органе.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам

В том числе, справки об оплате образовательных услуг для представления в налоговый орган — начиная с расходов, произведенных с 01.01.2024 года.

2

Представить в налоговый орган по месту жительства заявление на получение уведомления о праве на социальный вычет с приложением подтверждающих документов (справок)

Форма заявления утверждена приказом ФНС России от 17.08.2021 N ЕД-7-11/755@ «Об утверждении форм, порядков их заполнения, а также форматов представления документов,

применяемых при подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам)

добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового

кодекса Российской Федерации, в электронной форме».

3

Проверить информацию в личном кабинете налогоплательщика

По истечении 30 дней налоговый орган информирует налогоплательщика о результатах рассмотрения данного заявления через личный кабинет налогоплательщика (при отсутствии (прекращении) у налогоплательщика доступа к личному

кабинету налогоплательщика — по почте заказным письмом), а также представляет налоговому агенту подтверждение права налогоплательщика на получение социального налогового вычета в случае, если по результатам

рассмотрения заявления не выявлено отсутствие права налогоплательщика на такой налоговый вычет.

4

Обратиться с письменным заявлением к работодателю

При условии представления налоговым органом налоговому агенту подтверждения права налогоплательщика на получение социального налогового вычета.

Кроме того, социальные налоговые вычеты на обучение могут быть получены в упрощенном порядке (подробнее можно ознакомиться на промо-странице Упрощенный порядок получения вычетов по НДФЛ).

#Руководства

-

0

Как получить налоговый вычет за обучение: полное руководство

Статья для всех, кто оплачивал или оплачивает услуги детского сада или школы, профессиональное и дополнительное образование.

Иллюстрация: freepik / Freepik / Федеральная налоговая служба Российской Федерации / «Госуслуги» / Wikimedia Commons / Alessio Soggetti / Alessio Soggetti / Unsplash / Дима Руденок для Skillbox Media

Автор с филологическим образованием и разнообразным профессиональным опытом. Последние десять лет работает в логистике. Разбирается в бухгалтерии, сертификации, создании презентаций.

Статью помогла подготовить ведущий специалист по налогообложению, проверяющий куратор модуля «Бизнес и право» в курсах Skillbox Мария Буянова.

Если вы платите в бюджет НДФЛ и оплачиваете своё обучение или обучение брата, сестры, ребёнка, ФНС может компенсировать часть расходов — вернуть до 19 500 рублей. В этом материале рассказываем главное о налоговом вычете за обучение.

- Как работает налоговый вычет

- За оплату каких образовательных услуг можно его получить

- Кому положен вычет

- Сколько денег можно вернуть

- Как получить вычет

- Какие документы нужны

- За какой срок можно получить вычет

Налоговый вычет — возврат части уплаченного физическим лицом НДФЛ в качестве компенсации за социально значимые расходы. Есть два способа вычета:

- Возврат уже уплаченного НДФЛ. Сумму вычета возвращают на ваш банковский счёт.

- Освобождение от уплаты НДФЛ. Работодатель не удерживает НДФЛ из вашей зарплаты, пока сумма вычета не израсходуется или пока не закончится год. Остаток вычета не переносят на следующие годы.

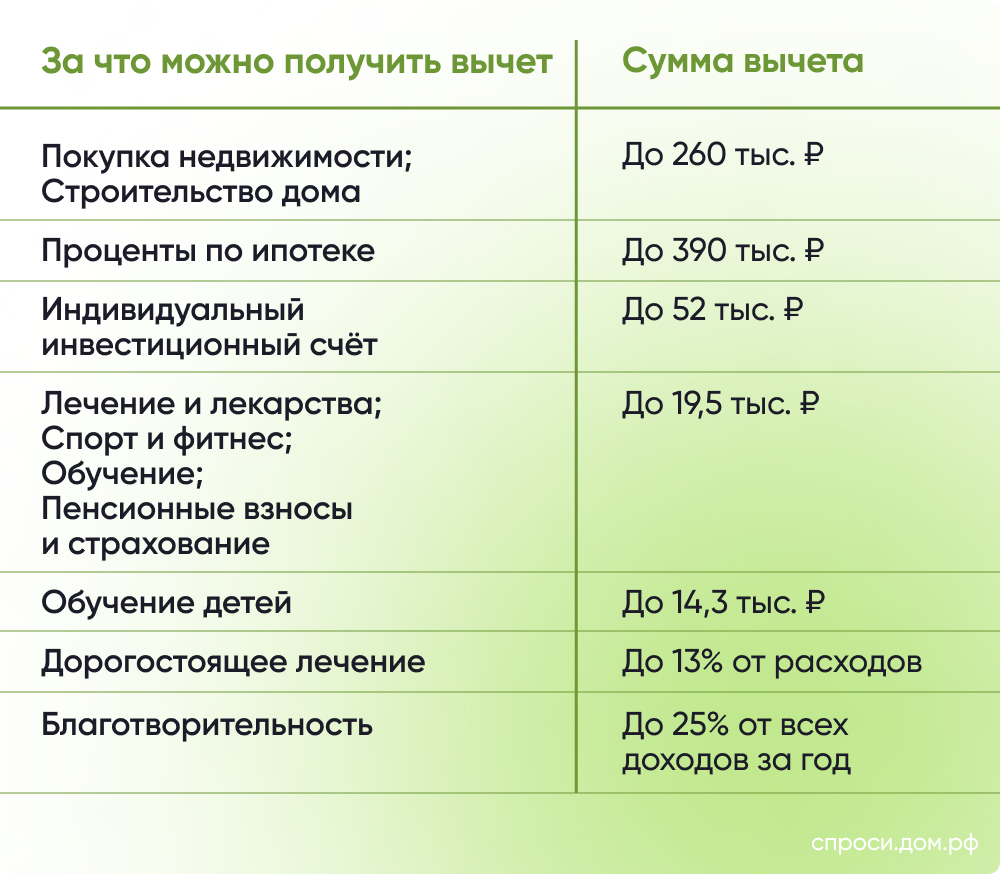

Вычет можно получить за разные расходы — например, за лечение, покупку квартиры, оформление ДМС. В этом материале мы расскажем о вычете на обучение.

Налоговый вычет за обучение работает так. Можно вернуть 13% от суммы, потраченной на обучение, но не превышающей лимит. Размер лимита зависит от года оплаты обучения — подробнее об этом мы поговорим ниже.

С 1 января 2025 года действует пятиступенчатая шкала уплаты НДФЛ. Для большинства доходов ставки будут следующими:

- 13% для доходов до 2,4 миллиона рублей в год включительно;

- 15% для доходов от 2,4 до 5 миллионов рублей в год;

- 18% для доходов от 5 до 20 миллионов рублей в год;

- 20% для доходов от 20 до 50 миллионов рублей в год;

- 22% для доходов более 50 миллионов рублей в год.

Для удобства мы будем проводить в статье расчёты с привычными 13 процентами.

НДФЛ возвращают за тот год, в котором было оплачено обучение. Вычет не превышает размер уплаченного НДФЛ. То есть если вы оплачивали обучение в 2024 году и уплатили НДФЛ 10 000 рублей в течение 2024 года, то и вернут вам не больше 10 000 рублей.

Вычет можно получать всё время, пока вы оплачиваете обучение. Также можно получить его за оплату обучения в прошлые годы. Он доступен при расходах не только на своё обучение, но и на обучение детей и родственников. Далее расскажем, кому положен вычет и как его получить.

Вычет можно получить за оплату любых образовательных услуг учреждения или ИП, у которых есть лицензия на образовательную деятельность. Например:

- за дошкольное образование детей — в частных и государственных садах, школах;

- за дополнительное образование детей — например, за обучение в спортивных кружках, секциях, школах искусств;

- за профессиональное образование в техникуме, колледже, вузе, институте;

- за дополнительное образование — например, за обучение в автошколе, прохождение курсов, повышение квалификации или обучение в школе иностранных языков.

Учиться можно в любой форме: очной, заочной, дистанционной. Главное, чтобы ваши расходы на обучение можно было подтвердить.

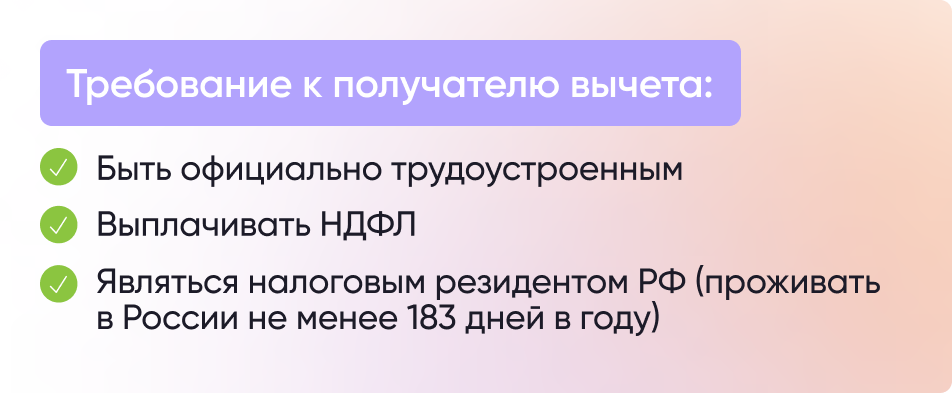

Вычет за обучение могут получить налоговые резиденты РФ, которые платят НДФЛ и оплатили обучение сами. Статус резидента, согласно НК РФ, есть у тех, кто проживает в России не менее 183 дней в течение следующих подряд 12 месяцев.

Резиденты могут получить вычет:

- За собственное обучение в любой форме.

- За обучение своих детей и опекаемых в возрасте до 24 лет, но только если они учатся очно. Заявление может подать любой из родителей, если они состоят в браке.

- За обучение своих братьев и сестёр в возрасте до 24 лет при очной форме обучения. Можно получать вычет и за тех братьев и сестёр, с которыми общий родитель только один.

- За обучение супруга при очной форме обучения. Ограничений по возрасту супруга нет, но Минфин рекомендует оформлять вычет тому, кто получает образование.

За обучение других родственников, например внуков и племянников, вычет не положен.

Оформить вычет за обучение не могут безработные, пенсионеры и студенты, потому что они не платят НДФЛ. Также вычет недоступен самозанятым и индивидуальным предпринимателям на УСН — у них особые условия налогообложения, они тоже не платят НДФЛ. Но если у пенсионера или ИП есть доходы, которые облагаются НДФЛ по ставке 13% или больше, он может воспользоваться вычетом.

Если обучение оплачено не за свой счёт, а за счёт средств материнского капитала или других мер государственной поддержки, получить вычет за него нельзя.

Лимит расходов сейчас — 150 тысяч рублей на обучение взрослого и 110 тысяч рублей на обучение ребёнка в год. Напомним: вернуть можно от 13% от суммы, потраченной на обучение, но не превышающей лимит. Сумма вычета не может превышать сумму уплаченного вами НДФЛ. Повышенные лимиты действуют только с 2024 года, до этого они были меньше.

ФНС устанавливает один лимит на все социально значимые расходы — то есть на обучение, лечение, страхование и так далее. Если вы потратили на обучение, например, 100 тысяч рублей, а на лечение — ещё 50 тысяч рублей, — и подтвердили это, налоговая вернёт вычет со всех потраченных 150 тысяч рублей.

Лимит расходов на обучение для взрослых до 2024 года составлял 120 тысяч рублей. То есть если вы оплатили обучение в 2023 году и потратили на него 120 тысяч рублей, вы сможете вернуть 15 600 рублей: 120 000 × 13% = 15 600. А если вы оплатили обучение в 2024 или в 2025 году и потратили на это 150 тысяч рублей или больше, вы сможете получить вычет в размере 19 500 рублей: 150 000 × 13% = 19 500.

Рассмотрим другие ситуации. Вы оплатили обучение в 2024 году, но потратили на это 90 000 рублей. Вам вернут 11 700 рублей: 90 000 × 13% = 11 700. Но если уплаченный вами в 2024 году НДФЛ составит 10 000 рублей, вам вернут 10 000 рублей, а не 11 700 рублей.

Лимит расходов на обучение для детей до 2024 года составлял 50 тысяч рублей. То есть если вы заплатили за детскую спортивную секцию 50 тысяч рублей или больше в 2023 году, налоговая вернёт 6500 рублей: 50 000 × 13% = 6 500. А за обучение ребёнка в 2024 году или в 2025 году получится вернуть уже до 14 300 рублей: 110 000 × 13% = 14 300.

Лимит расходов на обучение детей общий для родителей. То есть если оба родителя подадут заявление на вычет, его сумму разделят между ними: каждый получит по 7150 рублей.

С учётом вычета выгоднее не оплачивать обучение сразу, а вносить плату ежегодно. Если вы оплатите обучение сразу на пять лет вперёд в 2025 году и потратите на это 500 тысяч рублей, ФНС вернёт 19 500 рублей. А если вы будете каждый год платить по 100 тысяч рублей, сможете ежегодно возвращать по 13 тысяч рублей: за всё время обучения выйдет 65 тысяч рублей.

После ввода новой шкалы НДФЛ размер возвращённого налога в некоторых случаях может увеличиться до 33 000 рублей = 150 000 × 22%. Доступный вам размер вычета лучше уточнить в ФНС.

Чтобы получить вычет, нужно обратиться в ФНС. Сделать это можно несколькими способами:

- Офлайн — в ближайшем МФЦ или в отделении налоговой по месту учёта или месту жительства.

- Онлайн — в личном кабинете налогоплательщика или на «Госуслугах».

Нужно будет написать заявление и представить документы, которые подтвердят право на вычет. О них расскажем ниже.

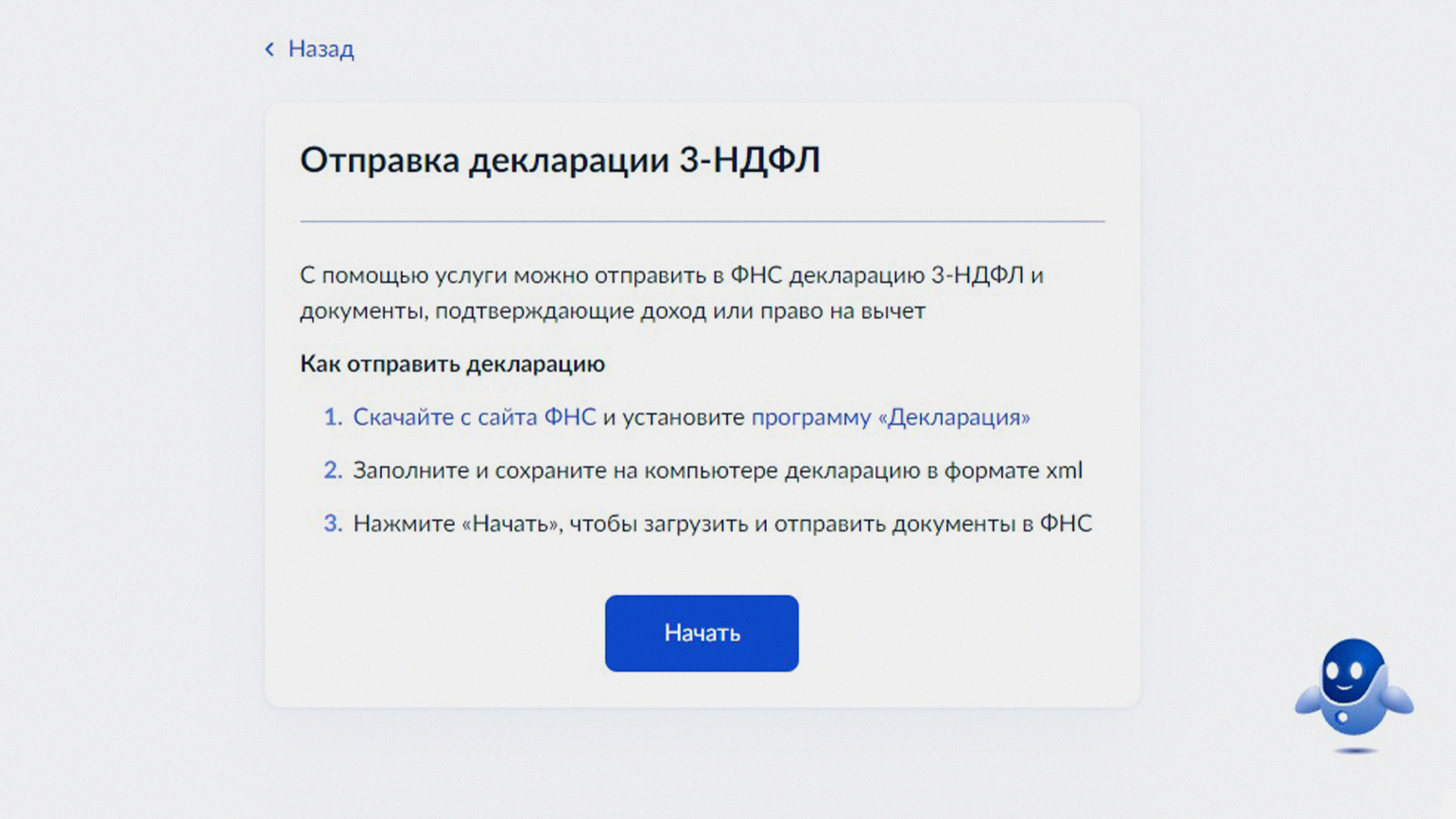

Скриншот: «Госуслуги» / Skillbox Media

При обращении нужно будет выбрать тип вычета. Напомним: если получать его через работодателя, то вас освобождают от уплаты НДФЛ. Если через ФНС — возвращают деньги.

Если вы хотите получить вычет через работодателя, налоговая рассмотрит заявление в течение 30 дней. Если хотите получить вычет через ФНС, налоговая рассмотрит заявление в течение трёх месяцев. Деньги перечислят в течение 30 дней после одобрения.

Чтобы получить вычет за периоды до 2024 года, нужно представить пакет документов. Для вычета за обучение, оплаченное в 2024 году, будет достаточно одной справки. С 2025 года процедуру упростили, документы не понадобятся.

Если подаёте заявление на вычет за обучение, оплаченное до 2024 года, нужно будет представить:

- Заявление на вычет, написанное на имя отделения ИФНС или на имя работодателя, — в зависимости от того, как вы хотите получить вычет. Образец заявления на имя отделения ИФНС можно посмотреть здесь, образец заявления на имя работодателя — здесь.

- Декларацию 3-НДФЛ за период, в который оплачивали обучение. В декларации 3-НДФЛ нужно перечислить суммы доходов и уплаченного НДФЛ. Данные для её заполнения можно брать на «Госуслугах» или у работодателя, запросив справку по форме 2-НДФЛ.

- Договор с учреждением на оказание образовательных услуг со всеми приложениями. Если хотите получить налоговый вычет не за себя, к договору нужно приложить справку об очной форме обучения.

- Документы, подтверждающие фактические расходы на обучение. Например, чеки контрольно-кассовой техники, квитанции об оплате, платёжные поручения. Желательно, чтобы в документах были указаны Ф. И. О. плательщика, назначение платежа «Плата за обучение», полное наименование образовательного учреждения, дата и номер договора на оказание образовательных услуг, сумма и дата платежа.

- Копию лицензии на образовательную деятельность учреждения, если её номер не указан в договоре.

- Банковские реквизиты счёта, на который сделают возврат, — если хотите получить сумму вычета полностью. Реквизиты — это наименование банка, ИНН банка, БИК банка и номер расчётного счёта плательщика.

Если оформляете вычет на ребёнка, также может понадобиться свидетельство о рождении, распоряжение о назначении опекуна или договор об осуществлении опеки либо попечительства. Если вы оформляете вычет за обучение брата или сестры, могут понадобиться документы, которые подтвердят родство: ваши свидетельства о рождении и, например, свидетельство о браке, если вы, брат или сестра меняли фамилию.

Если оформляете вычет не на себя, а на ребёнка, опекаемого, брата или сестру, важно, чтобы вы фигурировали в документах: чтобы на вас был оформлен договор или платёжное поручение. Если и договор, и платёжное поручение оформлены на ребёнка, брата или сестру, вычет оформить не получится.

Если вы хотите получить налоговый вычет за обучение, оплаченное после 1 января 2024 года, понадобится заявление и справка об оплате образовательных услуг утверждённой формы. Её выдаёт образовательное учреждение, она заменяет собой все вышеперечисленные документы. Если образовательное учреждение подало в ФНС сведения о расходах и эти сведения есть в вашем личном кабинете налогоплательщика, справка не нужна. Достаточно будет написать заявление и указать в нём реквизиты.

Скриншот: «Федеральная налоговая служба» / Skillbox Media

С 2025 года налоговый вычет можно оформить в упрощённом порядке — в личном кабинете налогоплательщика. Налоговая получит данные об оплате от учебных учреждений и сформирует предзаполненное заявление на вычет от вашего имени. Вам останется только отправить его.

За счёт упрощения процедуры сроки рассмотрения заявления сократятся — они составят 10–30 дней.

Вычет можно получить за три года, предшествующих году, в котором вы подаёте заявление на вычет. То есть в 2025 году можно получить вычет за обучение, оплаченное в 2022, 2023 и 2024 годах. Но на вычет за каждый год нужно будет подавать отдельный пакет документов.

Если вы хотите получить вычет в виде выплаты, подать заявление можно будет по окончании календарного года, в котором вы оплатили обучение. То есть если вы оплатили обучение в 2025 году, подавать заявление на вычет нужно будет в 2026-м.

Если вы хотите получить вычет в форме освобождения от уплаты НДФЛ, подать заявление можно в том же году, в котором было оплачено обучение. То есть если вы оплатите его, например, в сентябре 2025 года, в октябре 2025 года уже можно подать заявление. Но это может быть невыгодно: вы можете не успеть израсходовать сумму вычета до конца года, а остаток не перенесут на следующий год. Так вы сэкономите на НДФЛ меньше, чем могли бы.

- Налоговый вычет за обучение — возврат 13% от суммы расходов на обучение, но не более чем 150 тысяч рублей за взрослого и 110 тысяч рублей за ребёнка. Вычет можно получить двумя способами: вернуть в виде денег или не платить НДФЛ всё время, пока сумма вычета не израсходуется.

- Получить вычет можно за любые расходы на обучение — главное, чтобы у учреждения была лицензия на образовательную деятельность. Оформить вычет могут налоговые резиденты, которые платят НДФЛ: за себя, за супругов, детей, опекаемых, братьев и сестёр.

- Чтобы получить вычет, нужно обратиться в ФНС с заявлением. Для вычета за расходы на обучение до 2024 года нужен пакет документов. Для вычетов за расходы в 2024 году — одна справка. С 2025 года справка не нужна.

- Вычет можно получить за расходы в три предыдущих года. Чтобы получить его деньгами, заявление нужно подавать в следующем году после года, в котором было оплачено обучение. Освободиться от уплаты НДФЛ можно в том же году, в котором оплачено обучение.

Больше материалов Skillbox Media для тех, кто хочет разумно обращаться с деньгами

- Инвестиции для начинающих: с чего начать и что изучить, чтобы получать стабильный доход

- Как копить деньги: копилка-таблица, случайные суммы, деньги в конвертах и ещё 15 способов

- Что такое инфляция, почему она растёт и как сохранить деньги в 2023 году

- Как экономить деньги: беседуем с автором программ по финансовому здоровью Анной Деньгиной

- Социальный контракт: как получить от государства 350 тысяч рублей на открытие бизнеса

Практический курс: «Личные финансы: инвестиции и трейдинг»

Узнать о курсе

Содержание статьи

Показать

Скрыть

На прошлой неделе Госдума приняла законопроект, который повысит предельный размер социального вычета за образование, лечение и страхование до 150 000 рублей для налогоплательщиков и сразу до 110 000 рублей за образование их несовершеннолетних родственников.

Рассказываем, когда начнет действовать новый лимит, на какое обучение распространяется вычет и как увеличить сумму возврата.

Что такое вычет на образование

Налоговый вычет за обучение уменьшает налогооблагаемую базу и, как следствие, снижает сумму НДФЛ. Если налоги уже уплачены, их можно вернуть на ваш счет.

Возврат за обучение входит в социальный вычет. Этот вычет оформляется также, если деньги были потрачены на лечение, спорт, благотворительность, страхование жизни или добровольное пенсионное страхование.

Как получить налоговый вычет за лечение и лекарства

Сколько денег можно вернуть за свое обучение и образование детей

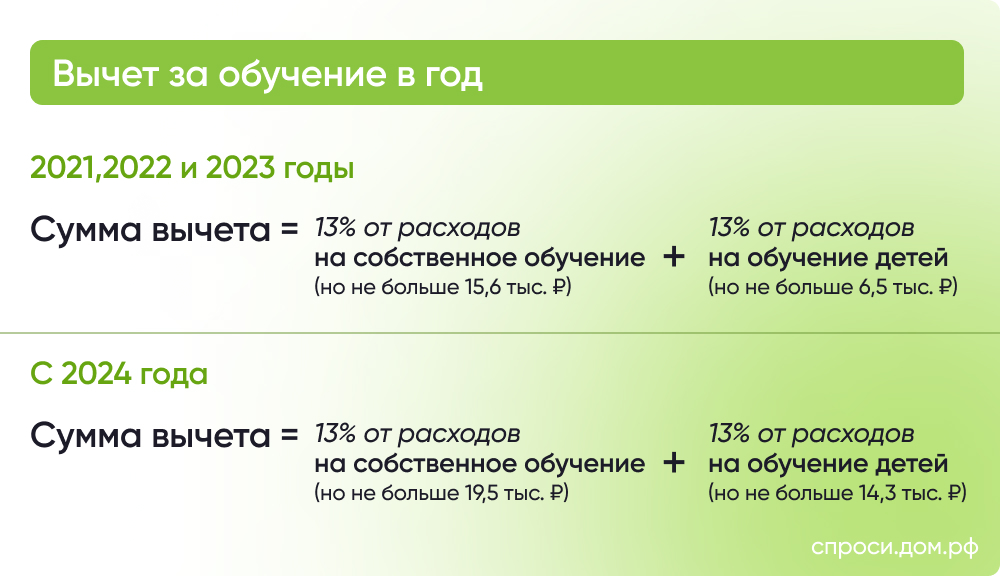

В 2025 году вернуть можно расходы, которые были в предыдущие три года. Размер вычета в это время менялся, поэтому за разные годы можно вернуть разную сумму:

- Расходы на обучение в 2022 и 2023 году — 120 000 рублей (возврат 15 600 рублей) лимит по социальному вычету, а за детей и других близких родственников — 50 000 рублей (возврат 6 500 рублей).

- Расходы на обучение в 2024 году — 150 000 рублей (возврат 19 500 рублей) лимит по социальному вычету, а за детей и других близких родственников — 110 000 рублей (возврат 14 300 рублей).

Это общий лимит для расходов по социальному вычету. Это значит, что если вы потратите 100 000 рублей на образование, то на другие расходы — лечение или спорт — у вас останется только 50 000 рублей.

Однако этот вычет можно получить как за себя, так и за детей, братьев и сестер до 24 лет. За племянников и внуков уже нельзя. Единственный нюанс: за себя 13% можно вернуть за заочное, очное или онлайн-образование, а в случае с близкими родственниками — только за очное. Вычет за образование детей не суммируется со 120 000 лимита (расходы 2022 и 2023 годов) и 150 000 рублей (расходы 2024 года), но он меньше — за образование детей и сиблингов вычет возвращается только с 50 000 рублей (за 2022 и 2023 годы) или 110 000 рублей, если оплачивали в 2024 году и далее, то есть максимальный размер выплаты составит 6 500 рублей и 14 300 рублей соотвественно.

При этом есть хорошая новость: вычет можно получить как за себя, так и за близкого родственника одновременно. То есть если родитель учится на онлайн-курсах, а его ребенок учится на очном отделении в вузе, то ФНС вернет до 22 100 рублей за расходы 2022 и 2023 годов, а за 2024 год и в дальнейшем — 33 800 рублей.

Часть социальных вычетов считается по другим правилам:

- дорогостоящее лечение. Максимальная сумма отсутствует, возвращается 13% от всех расходов, но не более НДФЛ, уплаченного за соответствующий год;

- пожертвования на благотворительность. Сумма зависит от годового дохода налогоплательщика.

Суммарный размер вычетов за год ограничен уплаченным в налоговом периоде налогом на доходы физических лиц. То есть если за год вы уплатили НДФЛ только на 20 000 рублей, то значит и вернуть вы сможете не больше этой суммы.

Когда повысят социальный вычет на образование

С 2024 года общий лимит увеличился до 150 000 рублей, то есть вернуть по расходам на спорт, лечение, благотворительность, образование и страховку можно будет до 19 500 рублей. За обучение детей лимит вырос до 110 000 рублей, а сам возврат составит 14 300 рублей. Суммарно — 33 800 рублей.

Сколько раз можно получить налоговый вычет за обучение

Налоговый вычет можно получить неограниченное количество раз: если вы тратитесь на обучение или лечение ежегодно, значит и вычет можете получать ежегодно.

За какой срок можно получить вычет

При расчете социального вычета учитываются расходы и доходы за один налоговый период. Если вы возвращаете налог за лечение или обучение, которое одновременно оплачивали в 2022 году, то и базой для возврата будет служить НДФЛ, уплаченный вами в 2022 году. Если ваши расходы превысили НДФЛ, уплаченный в том же году, недополученный остаток льготы на будущие периоды не переносится и сгорает.

Налоговый возврат имеет срок давности и предоставляется в течение трех лет после года, в котором вы понесли расходы. То есть в 2025 году вы можете вернуть подоходный налог за 2022, 2023 и 2024 годы. Получить льготу за более ранние периоды уже нельзя.

Кто может получить налоговый вычет на образование

Любой налоговый резидент России, кто платит со своих доходов НДФЛ, может получить вычет. С 2021 года изменились правила получения социального вычета. Если до 2021 года вы имели право на возврат НДФЛ с любых доходов, облагаемых по ставке 13% или 15%, то теперь он будет рассчитываться только с этих доходов:

- зарплата по трудовому договору либо выплаты по договору ГПХ;

- доход от сдачи имущества в аренду;

- продажа или получение в дар имущества, кроме ценных бумаг;

- проценты по вкладам.

НДФЛ не уплачивается со стипендий, пенсий, алиментов, пособий, грантов, а значит в налогооблагаемой базе при расчете вычета они не учитываются. Однако студенты, неработающие пенсионеры, ИП и самозанятые могут оформить возврат 13% за обучение, если сдают в аренду имущество или получают доход с вкладов и уплачивают налог. Тогда основанием для оформления вычета будет не их стипендия, пенсия или предпринимательский доход, а деньги с процентов или аренды.

За каких родственников можно получить вычет при оплате обучения

Возврат за образование детей можно получить за сестер, братьев и детей, в том числе усыновленных, до 24 лет. Но вы все равно должны получать доход, облагаемый НДФЛ.

За опекаемых детей также можно получить возврат 13%, но только до их совершеннолетия. За других родственников получить вычет нельзя.

Социального налогового вычета за обучение супруга или супруги нет. Но оформить вычет может жена за свое обучение, несмотря на то, что в платежных документах указан муж, потому что доходы каждого из них — это совместно нажитое имущество. И наоборот.

За какое образование можно получить вычет

За свое образование можно вернуть 13% от стоимости обучения в любой форме — очное, заочное и даже онлайн. Значения не имеет и вид обучения — это могут быть как курсы по вождению или флористике, так и магистратура по компьютерным наукам. Разницы нет. А вот что важно — это лицензия образовательного учреждения от Рособрнадзора.

Поэтому если вы хотите получить вычет за свое обучение, прежде чем оплачивать его, проверьте на сайте федеральной службы лицензию автошколы, университета, онлайн-школы и так далее. За учебу в организации без регистрации в Рособрнадзоре вычет вам не дадут, сколько бы оно ни стоило.

С вычетом на детей и сиблингов похожие правила: ступень образования не важна, а у образовательной организации должна быть лицензия. Но форма обучения может быть только очной.

Да, это возможно, и не только на частные. Главное, чтобы у учебного заведения была лицензия на образовательную деятельность. Стоит обратить внимание, что вычет из суммы больше 50 000 рублей (с 2024 года — 110 000 рублей) оформить не получится. Даже если по факту было потрачено больше.

Как получить налоговый вычет на образование

Есть два способа получить налоговый вычет на образование: через работодателя и через налоговый орган.

Через работодателя можно получить вычет уже в текущем году без подачи декларации. Нужно в отделении налоговой или в личном кабинете на сайте ФНС получить уведомление о праве на вычет. Его оформление занимает 30 дней. Этот документ нужно отнести в бухгалтерию. Работодатель пересчитает сумму НДФЛ с зарплаты и со следующего месяца будет удерживать меньше.

Далее работодатель должен сам проводить расчеты, он же самостоятельно приостанавливает льготу, когда лимиты будут превышены. Работник за этим следить не должен.

Через налоговую вычет можно получить только в следующем году и не позднее чем через три года. Для этого нужно заполнить декларацию 3-НДФЛ. Это можно сделать на сайте налоговой, если у вас есть личный кабинет. Чтобы получить доступ к кабинету, придется обратиться в ближайшую налоговую. Также подойдут логин и пароль от сайта «Госуслуги».

Если логина и пароля нет, обращайтесь в налоговую лично.

Какие документы собрать, чтобы получить вычет за образование

Для налогового вычета вам потребуется пакет документов:

- копия лицензии образовательной организации;

- документы из учебного учреждения, подтверждающие факт обучения — например, копия договора;

- документы об оплате обучения — чеки, квитанции, платежные поручения;

- справка о доходах лица, оплатившего обучение, она же 2-НДФЛ. Если в личном кабинете автоматически подтягиваются данные от работодателя, то справки не нужны;

- декларация 3-НДФЛ. Форму можно скачать на сайте налоговой и заполнить заранее либо воспользоваться приложением «Налоги ФЛ»;

- копия паспорта;

- заявление о возврате части НДФЛ.

Что делать, если не все документы были оформлены на родителя

Старайтесь сделать так, чтобы все документы были оформлены на того родителя, который будет оформлять возврат налога. Очень часто бывает, что договор на образовательные услуги оформляют на ребенка, а плательщиком является родитель: в таком случае подготовьте все платежные квитанции и чеки, оформленные на родителя.

Более проблемный вариант, когда, наоборот, договор оформлен на родителя, а плательщиком по нему является ребенок. В этом случае вам могут отказать в получении вычета, однако иногда есть надежда, если оформить доверенность на внесение средств ребенком от имени родителя.

Если все документы оформлены на ребенка, вычет сможет получить только он сам. Если у него нет облагаемых НДФЛ доходов, значит сделать это не получится.

Если обучение оплачивается и родителем, и ребенком, тогда право на вычет имеют оба, но получит деньги кто-то один.

Если договор на обучение оформлен на одного из супругов, а вычет планирует получить другой, это возможно, если они находятся в официальном браке: по закону их деньги и имущество считаются совместно нажитыми. Только не забудьте предоставить свидетельство о браке.

Можно ли получить вычет, если учишься у ИП или другого юрлица

Вычет можно получить не только за обучение в государственном учреждении, хотя это самый распространенный вариант, но и за обучение у ИП или другого юрлица. В этом случае нужно убедиться, что у организации есть лицензия Рособрнадзора. Копию этой лицензии нужно будет предоставить в налоговую при оформлении документов.

Только в одном случае допускается отсутствие лицензии у ИП. Если он занимается частной практикой и не нанимает других сотрудников, то его ученики или их родители могут оформить вычет. Но договор подписать все-таки придется.

Налоговой вычет можно получить, даже проходя обучение в иностранной организации. Доказательством статуса образовательного учреждения в этом случае будет устав иностранной организации.

Часто задаваемые вопросы о налоговом вычете на образование

Когда подавать документы на налоговый вычет за обучение?

При подаче документов на налоговый вычет за обучение важно обращать внимание на дату: важна дата конца семестра, а не его начала. Подать декларацию можно только в году, следующем за годом оплаты.

Что нужно знать, чтобы получить налоговый вычет за обучение детей, братьев и сестер?

В случае оплаты за обучение брата или сестры возврат налога возможен только при очной форме обучения. При этом обучающийся должен быть младше 24 лет. Возврат 13% можно получить за обучение в вузе, детском саду, курсах, школе и так далее. Также вот уже два года можно получить вычет за занятия у репетитора, даже если у него нет лицензии. Не забудьте, что удобнее всего оформлять все документы на того, что будет подавать заявление на возврат налога.

Как можно еще больше сэкономить на обучении?

Здесь есть свои хитрости. Например, можно оплачивать учебу ежегодно, а не сразу всю сумму, тогда возврат налога будет больше. Допустим, оплата за год составляет 100 тысяч рублей — вот и платите каждый год по сто тысяч. Если вы заплатите сразу всю сумму, налог вернется только с максимально возможной суммы — 150 тысяч рублей.

Можно ли получить налоговый вычет за обучение в автошколе?

Налоговый вычет можно получить и за обучение вождению. Для этого также необходимо представить лицензию автошколы.

Как вернуть 13% с оплаты обучения: кратко

- Возврат за образование — часть социального вычета, куда включается также лечение, спорт и страхование.

- С 2024 года размер вычета за образование увеличился до 150 тыс. и 110 тыс. рублей. Сам возврат составит 19 500 рублей и 14 300 рублей соответственно. Суммарно — 33 800 рублей.

- При оформлении возврата за себя не важна ни форма, ни ступень образования — можно вернуть 13% как с оплаты онлайн-курсов по психологии, так и с оплаты заочной магистратуры по бизнес-менеджменту.

- За братьев, сестер и детей можно получить вычет только за оплату очного обучения и только до достижения ими 24 лет.

- Вычет можно оформить у работодателя в тот же год либо через год и в течение трех лет после этого — в налоговой.

Кто может получить налоговый вычет?

Налоговый вычет может получить любой человек, который является налоговым резидентом Российской Федерации и платит подоходный налог. Например, если вы получаете зарплату, то работодатель отчисляет за вас 13% в качестве налога на доходы физических лиц (НДФЛ) ежемесячно.

Справочно:

Налоговым резидентом признается гражданин, в том числе иностранец, который пребывал на территории России 183 дня и больше в течение последних 12 месяцев подряд.

Кто не может получить вычет?

Вычет не могут оформить граждане, которые не платят НДФЛ по ставке 13%. В том числе следующие категории граждан:

- Неработающие граждане – они не получают зарплату, поэтому не платят НДФЛ. В том числе граждане, находящиеся в декретном отпуске, отпуске по уходу за ребёнком, неработающие студенты и пенсионеры;

- Индивидуальные предприниматели и самозанятые – в большинстве случаев они платят налог по сниженной ставке. Исключением будут ИП, которые не перешли на упрощенную или другую систему налогообложения, и самозанятые и ИП, которые работают по найму. Эти граждане смогут получить вычет, потому что часть их дохода облагается НДФЛ;

- Нерезиденты РФ.

НДФЛ должен быть уплачен именно за тот год, за который вы хотите оформить вычет. То есть если вы за конкретный год у вас не было доходов, то и вычет вы получить не сможете, даже если потратили часть сбережений на образование.

За какое обучение можно вернуть 13%?

Вычет можно получить если вы оплатили образовательные услуги:

-

в российских образовательных организациях, у которых есть лицензия на образовательную деятельность;

-

в иностранных организациях, если есть подтверждение статуса и права на ведение образовательной деятельности;

-

у индивидуального предпринимателя. Он также должен иметь лицензию на образовательную деятельность, если привлекает педагогов для обучения. Если же он оказывает образовательные услуги самостоятельно, то необходимо чтобы в Едином реестре индивидуальных предпринимателей была запись о том, что он ведет образовательную деятельность.

Организации могут быть как государственными или муниципальными, так и частными. Например, это может быть детский сад, школа, колледж, вузы и ссузы и даже автошколы или школы иностранных языков, если они имеют соответствующую лицензию.

Также для получения вычета за собственное образование не важна форма обучения, если образовательная организация соответствует требованиям. Вернуть 13% можно, если вы оплатили очное или заочное обучение, а также учились на онлайн-курсах.

Можно ли получить налоговый вычет за обучение родственников?

Вычет можно получить в том числе, если вы оплачивали лечение:

- Детей (в том числе, если обучение ребенка оплачивал другой супруг);

- Братьев и сестер в возрасте до 24 лет;

- Супруга или супруги (только начиная с 2024 года).

Получить вычет за их обучение можно, только если они не достигли возраста 24 лет, и учатся по очной форме. Сумма вычета в этом случае будет составлять не больше 6 500 рублей.

Отдельно рассчитывается вычет, если вы оплатили обучение:

- Детей в возрасте до 24 лет (в том числе, если обучение ребенка оплачивал другой супруг);

- Подопечных в возрасте до 18 лет.

Они также должны обучаться очно, однако сумма вычета в этом случае будет составлять не больше 6,5 тыс. рублей за 2021, 2022 и 2023 годы и не больше 14,3 тыс. рублей в год начиная с 2024 года на каждого ребенка и подопечного.

Если вы оплатили обучение других родственников, например, родителей, то вычет получить нельзя.

В каком размере можно получить налоговый вычет за обучение?

Максимальный размер вычета зависит от того, кто учился и когда было оплачено обучение.

За 2021, 2022 и 2023 годы максимально можно вернуть до 15,6 тыс. рублей в год, если расходы за этот год составили 120 тыс. рублей и больше. За обучение каждого ребенка вычет рассчитывается отдельно поэтому можно вернуть еще до 6,5 тыс. рублей в год на каждого, если расходы составили 50 тыс. рублей и больше.

Начиная с 2024 года размер социальных вычетов увеличивается. С этого года максимально можно будет вернуть 19,5 тыс. рублей в год за собственное обучение, обучение супруга, братьев и сестёр, если расходы составят 150 тыс. рублей и больше. А за обучение каждого ребенка в год можно будет вернуть до 14,3 тыс. рублей при сумме расходов от 110 тыс. рублей.

Вернуть вычет можно только за тот год, в котором проводилась оплата. Если вы сразу оплатили обучение за несколько лет, и сумма в целом составила больше 120 или 150 тыс. рублей, вернуть все равно можно будет только 15,6 тыс. или 19,5 тыс. рублей за этот год. Перенести остаток на следующий год нельзя, поэтому при возможности стоит разделить оплату за обучение, например, по семестрам и получать вычет в течение нескольких лет.

Какие документы понадобятся для получения налогового вычета за обучение?

Для того, чтобы оформить налоговый вычет понадобятся следующие подтверждающие документы:

-

копия договора на обучение, если он заключался;

-

копия лицензии образовательной организации, если она не указана в договоре, или договора нет;

-

копии платежных документов (квитанций, кассовых чеков, приходные кассовые ордера и другие).

Если вы оплачиваете не собственное обучение, то дополнительно необходимо предоставить подтверждение родственных отношений:

-

копии свидетельства о рождении детей;

-

документ, подтверждающий очную форму обучения (справка из образовательной организации);

-

подтверждение опеки или попечительства (если вы оплатили образование подопечных).

Какие есть способы получения налогового вычета за обучение?

Оформить налоговый вычет можно несколькими способами.

Способ 1. Получение вычета через работодателя

Изначально необходимо подать заявление и подтверждающие документы в налоговую по месту жительства. Это можно сделать и через личный кабинет налогоплательщика. Не позднее, чем через 30 календарных дней налоговая направит уведомление и подтверждение права на вычет вам и работодателю.

Получив уведомление от налоговой можно написать заявление на вычет и отнести его в бухгалтерию. Из ближайшей зарплаты работодатель уже не будет удерживать НДФЛ, пока не наберётся вся сумма вычета.

Если ваша организация применяет специальный налоговый режим – автоматизированную упрощенную систему налогообложения – то вычеты она не предоставляет?ч. 1 ст. 17 Федерального закона от 25 февраля 2022 года № 17-ФЗ. В этом случае можно воспользоваться способом получения вычета через налоговую.

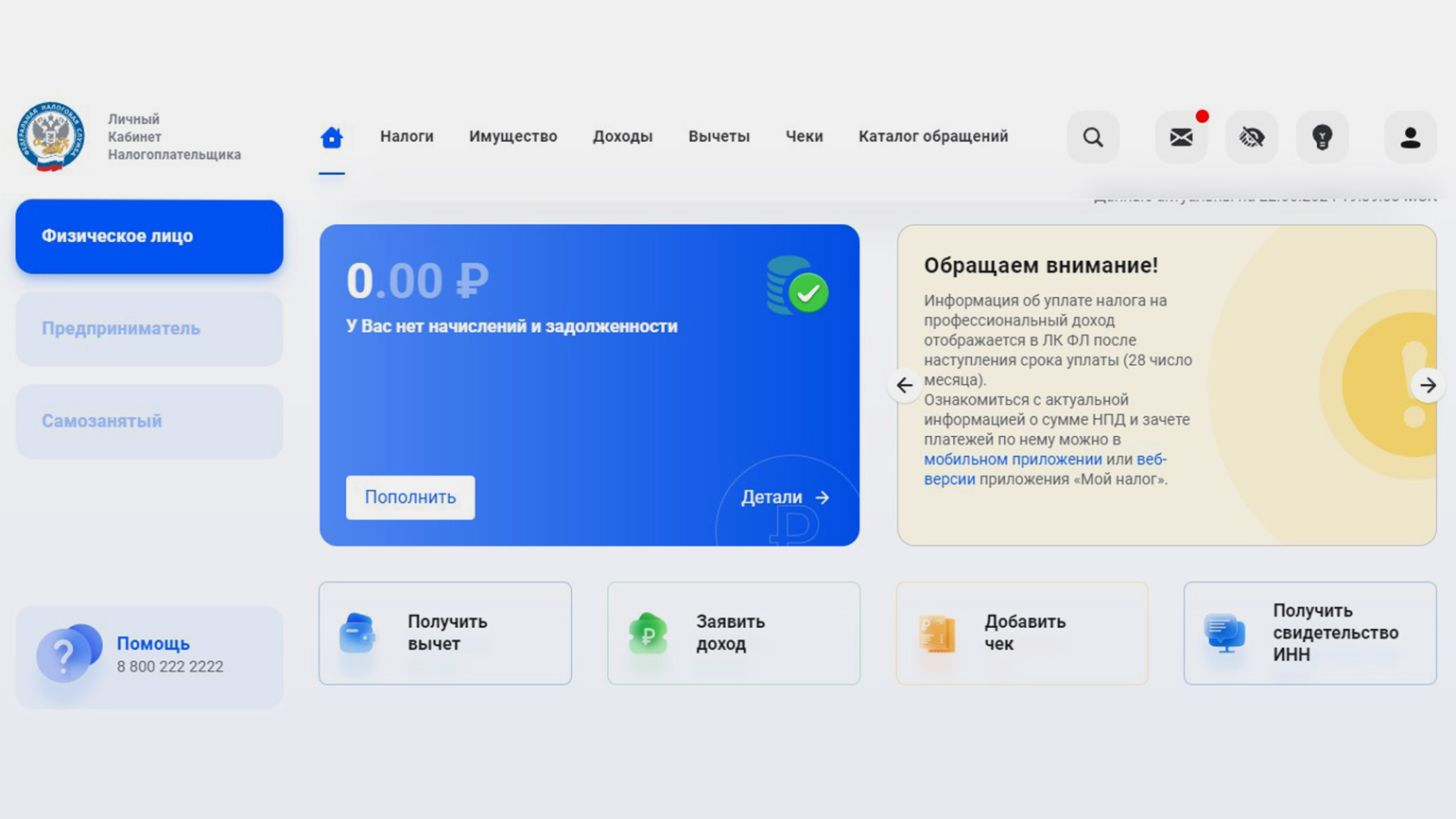

Способ 2. Оформление вычета в личном кабинете налогоплательщика

Личным кабинетом может воспользоваться каждый. Для этого достаточно иметь подтвержденную учетную запись на портале Госуслуги. Оформить вычет этим способом можно по окончании календарного года, в котором возникли вопросы.

Оформить налоговый вычет можно, заполнив декларацию 3-НДФЛ. Для этого в личном кабинете налогоплательщика есть специальная форма.

Способ 3. Подача декларации 3-НДФЛ в налоговую

Подать декларацию, заявление и подтверждающие документы можно и лично в отделении Федеральной налоговой службы России, через МФЦ или по почте. Дальше порядок рассмотрения будет таким же, как и при подаче заявление через личный кабинет. Этот способ также доступен по окончании календарного года.

Можно ли получить другие налоговые вычеты?

Если за год у вас было достаточно доходов, то вы можете воспользоваться и другими видами вычетов, в том числе стандартным вычетом на детей, инвестиционным или имущественным вычетом.

Также, если за год вы потратили на обучение меньше 120 иил 150 тыс. рублей в зависимости от года, вы можете получить остаток социального вычета за расходы на лечение или спорт. В совокупности вычет не может превышать 15 600 рублей – 13% от расходов на образование, лечение, спорт или фитнес вместе.

Источник: Известия

Россияне, которые оплачивают обучение в вузе или ином образовательном учреждении, могут получать налоговый вычет за эту услугу. Причем налоговый вычет может быть выплачен как за собственное обучение, так и за обучение детей, братьев, сестер и иных подопечных. «Известия» рассказывают, что такое налоговый вычет за обучение и как его правильно оформить.

Что такое налоговый вычет за обучение

Социальный вычет за обучение предполагает возвращение части уплаченного гражданином подоходного налога. Возвращается та часть средств, которая шла на уплату НДФЛ, — 13% от суммы.

Учреждение, в котором обучается гражданин, обязательно должно иметь лицензию на осуществление образовательной деятельности. Это может быть государственная или частная организация: вуз, колледж, частная школа, детский сад, автошкола и другие образовательные предприятия.

Кто может получить налоговый вычет за обучение в 2023 году

Но воспользоваться этой функцией могут не все граждане, а только те, чей доход облагается налогом. Если человек трудоустроен официально, получает белую заработную плату и выплачивает с нее налог, он имеет право на налоговый вычет.

Получить вычет не смогут безработные граждане, самозанятые без статуса ИП, а также индивидуальные предприниматели, выбравшие упрощенную систему налогообложения, патентную систему или налог на профессиональный доход.

Вычет можно получить не только за себя, но и за родственников и подопечных, чье обучение оплачивает гражданин. Речь идет о детях, сестрах и братьях, а также иных иждивенцев в возрасте до 24 лет. При этом их форма обучения должна быть очной. Если обучение было оплачено средствами материнского капитала, получить вычет нельзя.

При оплате собственного обучения неважно, обучается ли студент очно или дистанционно.

Налоговый вычет за обучение в 2023 — сколько платят

Для налогового вычета установлена максимальная планка. За собственное обучение можно получить возврат за расходы до 120 тыс. рублей, а за обучение подопечного — до 50 тыс. рублей. Максимальная сумма возврата, таким образом, составляет до 22,1 тыс. рублей в год. При этом можно получить и оба вычета за год, но выплаченная сумма не может превышать указанную. По этой причине обучение выгоднее оплачивать поэтапно из года в год, если гражданин рассчитывает получить вычет.

Срок получения налогового вычета за обучение в 2023

Оформить налоговый вычет можно за период длительностью три года. Например, в 2023 году гражданин может претендовать на вычет за 2020, 2021 и 2022 годы, а также за текущий год.

После подачи заявления со всеми необходимыми документами Федеральная налоговая служба рассмотрит обращение в срок длительностью до трех месяцев. Если инстанция принимает положительное решение, деньги поступят на счет в течение 30 календарных дней.

Как оформить налоговый вычет за обучение в 2023

Для оформления налогового вычета потребуется собрать следующие документы:

-

документы из образовательной организации;

-

справка о доходах и суммах налога физического лица;

-

декларации 3-НДФЛ за каждый год учебы;

-

копия паспорта;

-

документы, подтверждающие родство, если речь об оплате обучения подопечного, а также документы, из которых можно узнать возраст подопечного;

-

заявление о возврате части НДФЛ.

В число документов из образовательного учреждения входит копия договора об оказании платных услуг и лицензии на их оказание. Понадобятся и чеки о проведенной оплате.

Декларацию можно оформить в бумажном виде на специальном бланке, а также онлайн на сайте ФНС. Заявление о возврате НДФЛ с 2020 года включили в состав декларации.

Подать заявление лично можно через отделение налоговой службы. Также предусмотрено оформление услуги в онлайн-режиме: на портале Госуслуг или на сайте ФНС. Все необходимые документы нужно будет прикрепить в виде сканов.

При проверке инспектор может найти неточности или ошибки, тогда пакет документов придется собирать заново и подавать корректирующую декларацию.