Уже давно имею брокерский счет в Промсвязьбанке (ПСБ). В целом он меня устраивает, но после того, как изменили тариф, увеличив комиссию почти в 5 раз, доведя ее до совершенно неприличных 0,25%, пришлось задуматься. И хотя на существующем брокерском счете и ИИС пока сохранился старый тариф, но ИИС когда-нибудь придется закрывать. А новый ИИС уже пришлось бы открывать по новому тарифу. Кроме того, вспомнив старую мудрость про корзину и яйца, я решил найти нового брокера.

Почему ВТБ

Сразу решил, что это будет один из крупных государственных банков. Почему? Главное — надежность. Хотя ценные бумаги фактически хранятся в центральном депозитарии (НРД), но на счетах номинальных держателей — брокеров. А стало быть, нельзя полностью исключить неприятности, которые могут произойти в случае возникновения проблем у брокера. Кроме того, условия брокерского обслуживания у разных брокеров отличаются не сильно. И мне не приходилось слышать, что у каких-то брокеров они намного лучше, чем у других. По крайней мере, для сравнительно несложных операций, которыми приходится заниматься мне. А если так, то зачем открывать брокерский счет у мелких частных фирм, если это можно сделать в крупном надежном государственном банке?

Итак, открыв статью «Выбор брокера для ИИС» в своем же блоге, а также освежив в памяти замечательную таблицу «Выбор брокера» (автор — Torin2104), я решил остановить свой выбор на ВТБ. У меня есть опыт работы со СберБанком. Он в целом положительный. Но устраивает далеко не все, и ИИС бы там я открыть не хотел. «Открытие» не устраивает невозможностью вывода купонов с ИИС на текущий счет. Впрочем, для ИИС типа Б это не актуально, и «Открытие», пожалуй, наряду с ВТБ, можно рассматривать в качестве достойного кандидата. Но у меня к «Открытию» особое отношение. Проще говоря, достали они меня своими звонками по телефону, притом что я никогда не был их клиентом. А у меня принцип: не имею дел с теми, кто занимается «холодным обзвоном». Ну и, наконец, про брокерское обслуживание в Россельхозбанке приходилось слышать много не самых лестных отзывов. Складывается впечатление, что для них этот сегмент деятельности не является приоритетным.

Про ВТБ в последнее время приходится слышать в основном положительные отзывы. И скажу сразу, пока что он меня не разочаровал.

ВТБ — один из крупнейших российских брокеров, он уступает по числу активных клиентов только «Тинькофф» и на равных конкурирует со СберБанком (источник). Никаких проблем с вводом/выводом денег в ВТБ быть не должно. Пополнять карту можно межбанковским переводом, через СБП и, что ценно, стягивая деньги с карт других банков — бесплатно. Для вывода удобнее всего пользоваться СБП (бесплатно до 100 тыс. рублей в месяц).

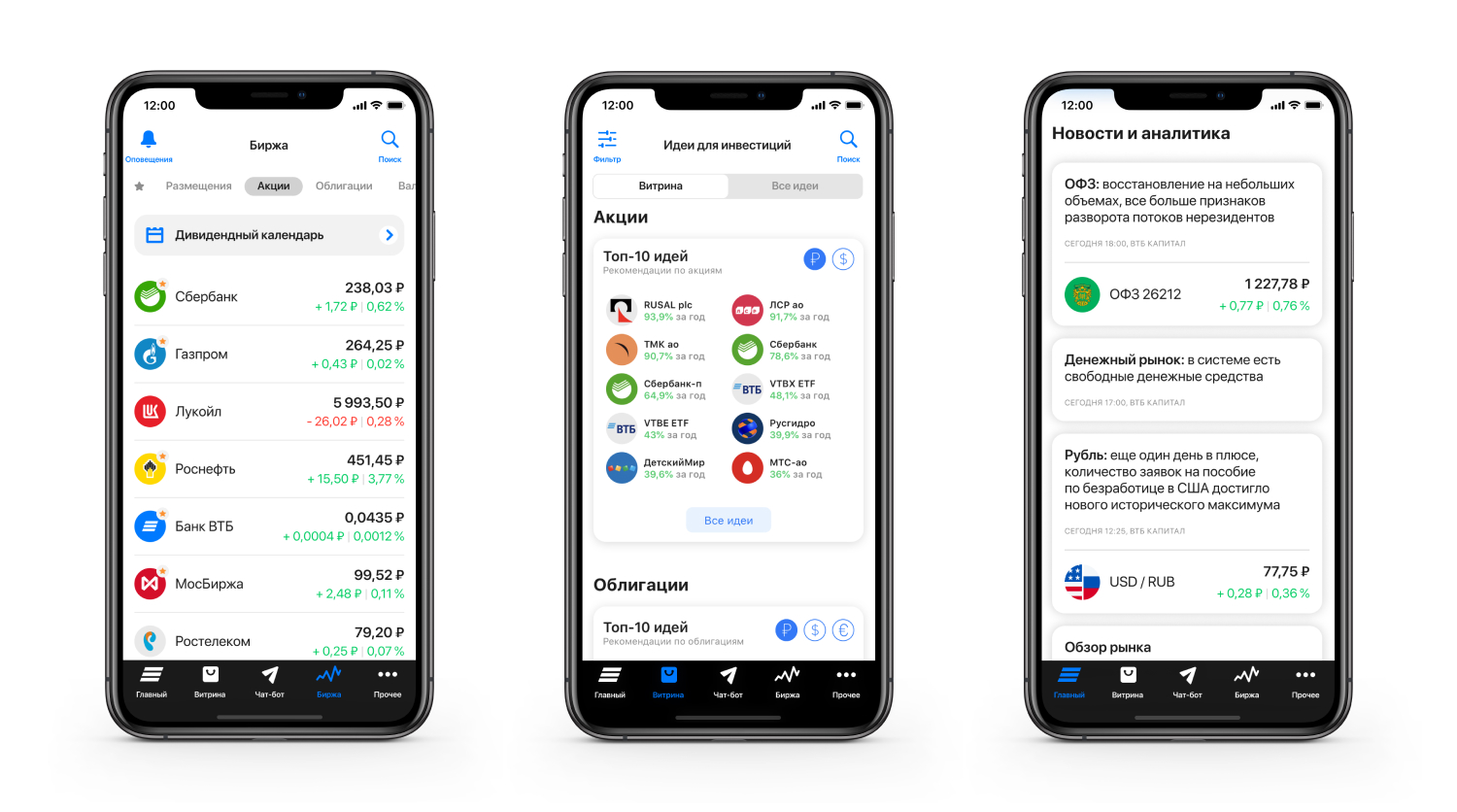

Тарифы у ВТБ вполне конкурентоспособные. Есть удобный личный кабинет, приложение «Мои инвестиции». Для торговли можно использовать системы QUIK или WebQUIK. Я консерватор и не люблю мобильные приложения. То, что работать с ВТБ можно, не используя мобильные приложения, стало для меня последней каплей для принятия решения об открытии брокерского счета именно здесь. ИИС я пока не открываю, так как еще не закрыл его в ПСБ.

Открываем брокерский счет

Проще всего это сделать через интернет-банк. Я уже много лет являюсь зарплатным клиентом ВТБ, поэтому у меня есть и «Мультикарта», и вход в интернет-банк. Если у вас их нет, один раз посетить офис банка все же придется. Карта по тарифу «Мультикарта» выдается мгновенно и бесплатно.

Итак, в интернет-банке переходим в раздел «Продукты и услуги», там выбираем «Инвестиции» и даем команду на открытие брокерского счета.

И вот тут меня ждала неожиданность. Я хотел открыть брокерский счет по тарифу «Мой онлайн», без ежемесячной платы. Но, как оказалось, мне как зарплатному клиенту подключен пакет услуг «Привилегия-Мультикарта», а потому возможности подключить этот тариф нет. Вместо него автоматически подключился тариф «Инвестор Привилегия». У него меньше комиссия за сделки (0,03776% вместо 0,05% на тарифе «Мой онлайн»), но зато есть комиссия 150 рублей в месяц, если была хотя бы одна сделка с ценными бумагами.

Обидно, досадно, но ладно. Тем более что есть способ снизить комиссию до 105 рублей. Для этого достаточно купить один лот акций ВТБ (около 500 рублей).

Подтверждаю заявку. Она зарегистрировалась, и уже через 10 минут пришло СМС с подтверждением открытия брокерского счета и паролем для личного кабинета. Однако в интернет-банке ничего не поменялось, и получить логин для личного кабинета было невозможно. Я связался через чат в интернет-банке с оператором (Анастасия), которая меня успокоила, что брокерский счет открыт, а в интернет-банке он появится до конца дня.

Так и случилось. Через несколько часов в интернет-банке на левом фрейме появился раздел «Инвестиции», в котором стал виден брокерский счет. Щелкаю по нему. Там выбираю «Документы» и вижу логин для личного кабинета и приложения «Мои инвестиции».

Захожу в личный кабинет, меняю пароль.

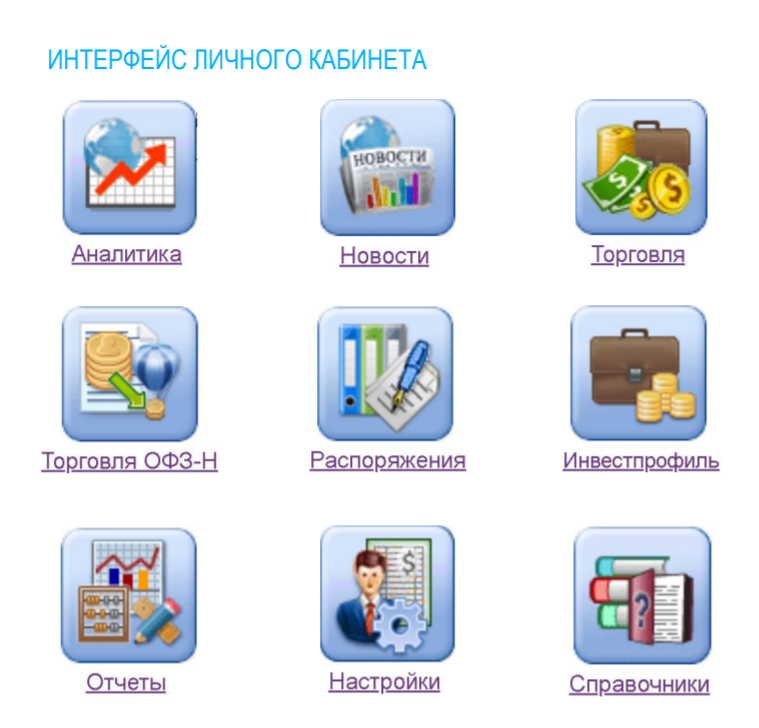

Надо отметить, личный кабинет в ВТБ — весьма мощное и полнофункциональное средство. В нем можно даже торговать. И даже биржевой стакан есть. На досуге надо разобраться со множеством его разнообразных возможностей. Но пока мне нужен пароль для входа в WebQUIK. На мой вкус, это оптимальный инструмент для торговли, совмещающий все реально необходимые функции и простоту. Его не надо устанавливать на компьютер, а работает он в любом современном браузере, как на компьютере, так и на телефоне или планшете.

Итак, в личном кабинете выбираю «Настройки», «Терминалы торговых систем». Нажимаю «Создать новый терминал». Регистрируется заявка. Через несколько часов приходит СМС с временным паролем для WebQUIK. Логин для него тот же, что и для личного кабинета.

Захожу в WebQUIK. Меняю пароль. Нужно сказать, что WebQUIK ничем не отличается от привычного мне WebQUIK от ПСБ. Быстро провожу его настройку (см. статью «Курс молодого бойца WebQUIK: настройка, лайфхаки, особенности применения»). Можно начинать торговлю.

Первые сделки

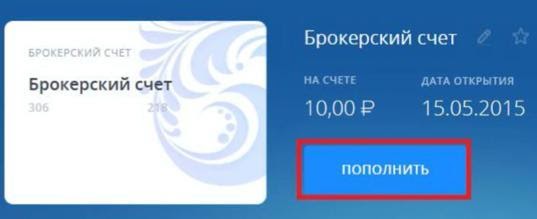

Деньги на брокерский счет можно переводить по его реквизитам. Но, как показывает практика, надежнее, проще и быстрее вначале пополнить карту, а уже с нее пополнять брокерский счет. Стягиваю на свою «Мультикарту» деньги с карты другого банка. В интернет-банке в разделе «Инвестиции» выбираю рублевый брокерский счет и нажимаю кнопку «Пополнить».

Ровно через три минуты деньги уже на брокерском счете. Первая моя сделка в ВТБ — покупка одного лота акций ВТБ. Потом покупаю несколько облигаций.

Замечаю, что мне автоматически подключилось кредитное плечо. И система предлагает мне купить бумаги на сумму большую, чем есть на моем брокерском счете. Это необходимо учитывать, и, если не хотите влезть в долги, сверяйте сумму сделки и сумму остатка на брокерском счете. Итак, сделки заключены. Но их оформление (клиринг) пройдет только завтра — по облигациям и послезавтра по акциям.

А вот запланированную покупку ОФЗ-н в WebQUIK совершить нельзя. Это особые облигации. Они торгуются не через биржу, а через уполномоченные банки. В том числе через ВТБ. Захожу в личный кабинет. Перехожу в раздел «Торговля ОФЗ-н» и регистрирую сделку. Сделал это я около 11 часов утра, а в половине третьего пополудни пришло СМС о том, что поручение исполнено. Оказывается, сделки по ОФЗ-н, в отличие от биржевых облигаций, проводятся тем же днем, когда зарегистрирована заявка. Это радует.

Отчеты

В личном кабинете предусмотрено великое множество отчетов. Состояние своего портфеля можно оперативно посмотреть в разделе «Торговля / Портфель клиента». Но наиболее полная информация о проведенных сделках, бумагах и деньгах в портфеле содержится в брокерском отчете. Отметим, что, в отличие от ПСБ или СберБанка, в ВТБ брокерский отчет не рассылается по электронной почте. Но его можно сформировать самостоятельно. Для этого переходим в раздел «Отчеты / Брокерский отчет». Нажимаем кнопку «Подать поручение». Выбираем период, за который хотим получить отчет (день, месяц, год или произвольный период), и формат отчета (XLS, PDF или XML). Формируем заявку. Через несколько минут брокерский отчет становится доступным для скачивания. Формат отчета не сильно отличается от того, что я видел в ПСБ или СберБанке (он, скорее всего, стандартизован). Информация там максимально полная. Стоит только иметь в виду, что брокерский отчет можно формировать не раньше, чем на следующий день после заключения сделки, а лучше — через день (для облигаций) или через два рабочих дня (для акций), чтобы в нем были видны результаты проведенных взаиморасчетов по сделкам.

Анализируя свой первый брокерский отчет, я обнаружил, что с брокерского счета списалось 150 рублей — комиссия за первый месяц обслуживания. Почему не 105? Потому что на момент совершения первой операции я еще не был акционером ВТБ.

Есть в ВТБ еще одна особенность, которой нет в СберБанке и в ПСБ: необходимо ежемесячно подписывать реестр поручений. Сделать это можно через личный кабинет, раздел «Отчеты», «Подписать реестры поручений». Я пока еще ни один реестр не подписал, так как не прошел месяц со дня открытия брокерского счета, но, судя по тем материалам, что я изучил, после того как реестр появится, подписать его можно с применением «простой подписи» — СМС.

Отмечу, что у ВТБ есть отличный «учебный» ресурс: https://broker.vtb.ru/. Перед открытием брокерского счета я не поленился познакомиться с основными его разделами, где получил ответы почти на все интересовавшие меня вопросы.

Итак, имея «Мультикарту» ВТБ и доступ в интернет-банк, можно открыть брокерский счет и начать торговать, не посещая офис банка. Никаких существенных затруднений у меня этот процесс не вызвал, а разобраться с мелкими вопросами мне быстро и квалифицированно помогли через чат в интернет-банке. Открыть счет и торговать можно без использования мобильного приложения (на случай, если вы, подобно мне, предпочитаете старые добрые кнопочные телефоны). Общее впечатление от интернет-банка (раздел «Инвестиции») и личного кабинета осталось самое благоприятное. Мне они показались удобными, логичными и интуитивно понятными. Первые сделки, в том числе с ОФЗ-н, прошли без существенных проблем. Будем работать дальше!

Мнение автора может не совпадать с мнением редакции

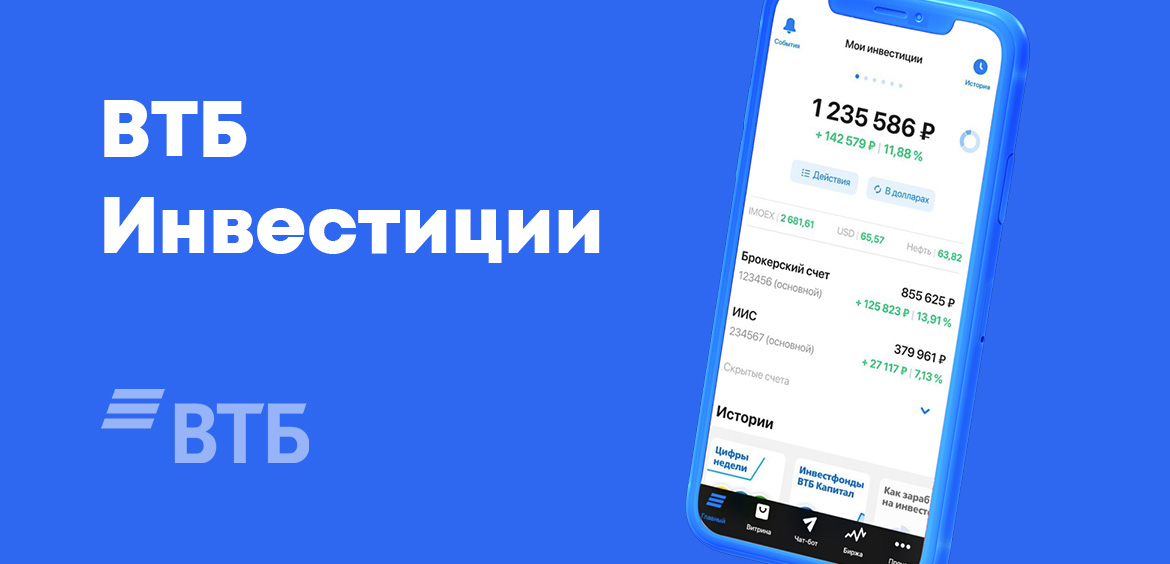

ВТБ Инвестиции: обзор брокерского счета

ВТБ Инвестиции – сервис для инвесторов и трейдеров от брокера ВТБ. Клиенты получают доступ к личному кабинету через сайт, мобильное приложение или торговый терминал QUIK_VTB.

Последнее обновление: 21.10.24

124.4k

4

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

В чем особенности обслуживания в ВТБ Инвестиции, какие тарифные планы разработаны для пользователей, и как подключить личный кабинет, расскажет специалист сервиса Бробанк.ру.

-

Брокер ВТБ Инвестиции

-

Личный кабинет брокера ВТБ

-

Возможности личного кабинета

-

Разделы личного кабинета

-

Система QUIK

-

Мобильное приложение ВТБ Мои Инвестиции

-

Пополнение счета

-

Для самостоятельных инвесторов

-

Робот-советник

-

Тарифные планы в ВТБ Инвестиции

-

Когда списывается комиссия

-

Преимущества ВТБ Инвестиции

-

Для частных инвесторов

-

Для трейдеров

-

Для состоятельных клиентов

Брокер ВТБ Инвестиции

ВТБ банк – второй по величине банк в России после Сбера. Лицензию на оказание брокерских услуг компания получила в марте 2003 года. На август 2021 года ВТБ занимал второе место после Тинькофф по числу активных клиентов, которые проводят операции на Московской бирже.

Брокер постоянно улучшает сервис и привлекает новых инвесторов с помощью маркетинговых мероприятий, удобного интерфейса приложения и повышения качества обслуживания.

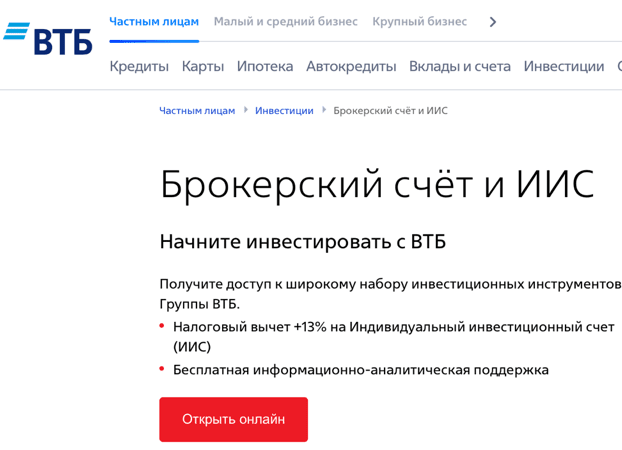

Без брокерского счета или индивидуального инвестиционного счета (ИИС) физические лица в России не могут торговать на фондовой бирже. При наличии любого счета или карты в банке ВТБ подать заявку на брокерский счет можно дистанционно через ВТБ-Онлайн. Также можно активировать доступ в онлайн-кабинет в банкомате ВТБ в меню «Настройки».

Если карты и счетов нет, придется подойти в ближайший офис банка лично с паспортом, СНИЛС и ИНН. Также брокерский счет и ИИС можно открыть дистанционно в несколько кликов с помощью авторизованного аккаунта на Госуслугах. Подробнее о том, как это сделать по ссылке.

ВТБ признали лучшей брокерской компанией года в 2018 и 2019 годах по версии конкурса «Элита фондового рынка». Также награды присуждали и мобильному приложению. 6 лет подряд оно признавалось лучшим в конкурсе «Золотое приложение» по версии Рунета.

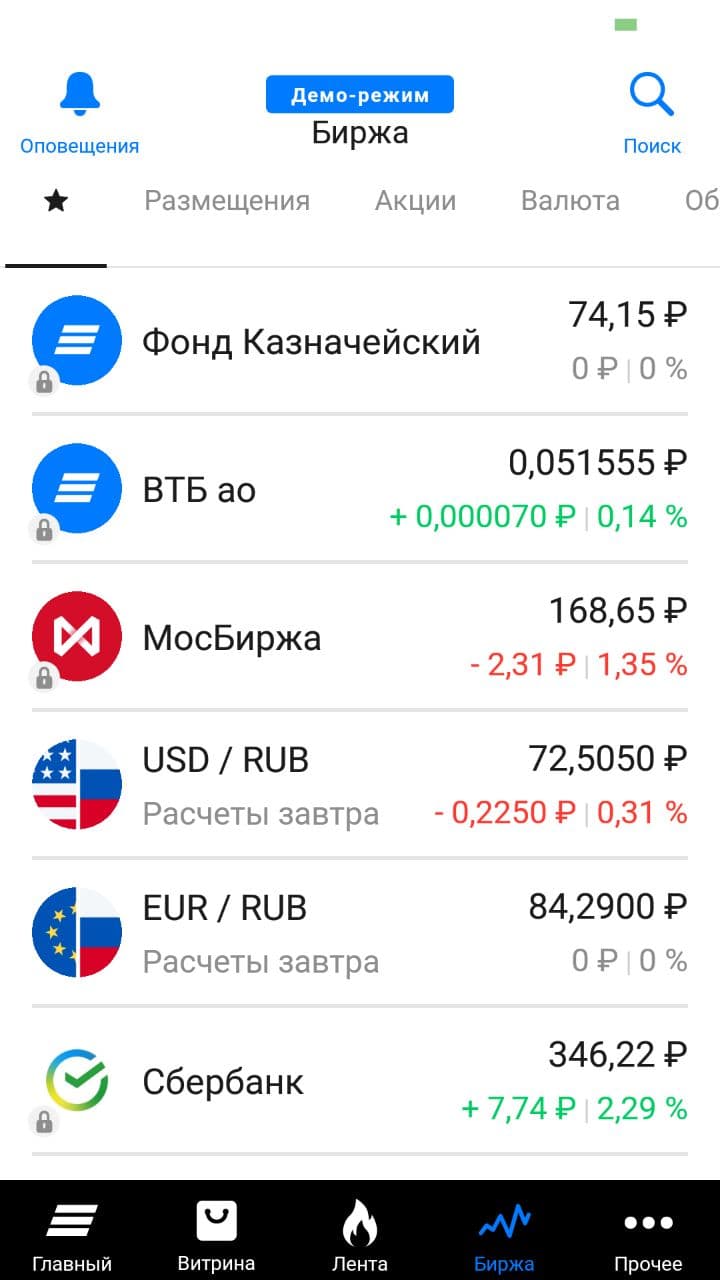

Все клиенты брокера получают доступ к Московской и Санкт-Петербургской бирже.

На брокерских счетах в ВТБ можно держать или проводить сделки с пятью валютами:

- российские рубли;

- белорусские рубли;

- казахские тенге;

- китайские юани;

- турецкая лира.

Сделки с евро и долларами через ВТБ брокера не проходят из-за блокирующих санкций западных стран.

К основному брокерскому счету любой инвестор может открыть субсчет, который будет частью основного. Допускается открыть до 9 субсчетов под разные цели. Например, на одном можно копить деньги на машину, на другом формировать портфель для пассивного дохода, а на третьем собирать сумму на первоначальный взнос по ипотеке. Бесплатно открыть субсчет можно в мобильном приложении или в офисе банка ВТБ.

Личный кабинет брокера ВТБ

Личный кабинет ВТБ Инвестиции – это стандартный торговый терминал, где инвесторы могут проводить все операции на фондовой бирже. Запустить его можно в любом браузере и на любом устройстве с доступом в интернет.

Все операции проходят в режиме реального времени. Чтобы пользоваться личным кабинетом, не нужны дополнительные настройки, также можно не устанавливать приложение, если, к примеру, пользуетесь чужим устройством.

Для активации личного кабинета нужна регистрация в системе OnlineBroker в ВТБ, а также логин и пароль. Войти в личный кабинет можно через официальный сайт брокера

Возможности личного кабинета

В личном кабинете клиентам брокера ВТБ доступны:

- котировки в режиме реального времени для ценных бумаг, а также фьючерсов и опционов;

- биржевой «стакан» – график-таблица, где видны цены покупки и продажи активов;

- информация обо всех сделках, которые проведены в системе;

- размер и состав портфеля;

- текущее состояние заявок на сделки;

- реестр сделок, проведенных по распоряжению клиента;

- новости информационных агентств, которые касаются компаний-эмитентов ценных бумаг;

- календарь выплаты дивидендов;

- календарь выплаты купонов по облигациям;

- аналитические обзоры и инвестиционные идеи;

- информация по маржинальному кредитованию;

- брокерский отчет за выбранный период;

- заказ налоговых отчетов;

- пополнение и вывод средств;

- перевод ценных бумаг между счетами брокера ВТБ.

Разделы личного кабинета

Все опции в личном кабинете инвестора в ВТБ Инвестиции сгруппированы в 9 разделов:

- Аналитика. В этом разделе публикуют ежедневные обзоры рынка. Здесь можно подписаться на специальную аналитику от компании ВТБ Капитал. Для этого укажите электронную почту, куда будут приходить обзоры валютного, фондового рынка, а также аналитика по рынкам нефти и металлов.

- Новости. В разделе собраны актуальные сведения информационных агентств, международная статистика и календарь дивидендов компаний. Новости предоставляют информагентства REUTERS (EN, RU), Trading Central (stock), Trading Central (forex), GJ STOCK (PRIME), DJ FOREX (PRIME), Interfax.

- Торговля. Этот раздел содержит вкладки: «Портфель», «Заявки», «Подать заявку», «Сделки», «Ставки риска», «Котировки» и «Очереди». Здесь можно просмотреть состав портфеля, поставить заявку в очередь, а также создать или отменить распоряжение брокеру ВТБ на проведение операции.

- Торговля ОФЗ-Н. Здесь инвесторы могут проводить сделки с облигациями федерального займа для населения.

- Распоряжения. Через эту вкладку можно подавать распоряжения брокеру на проведение сделок.

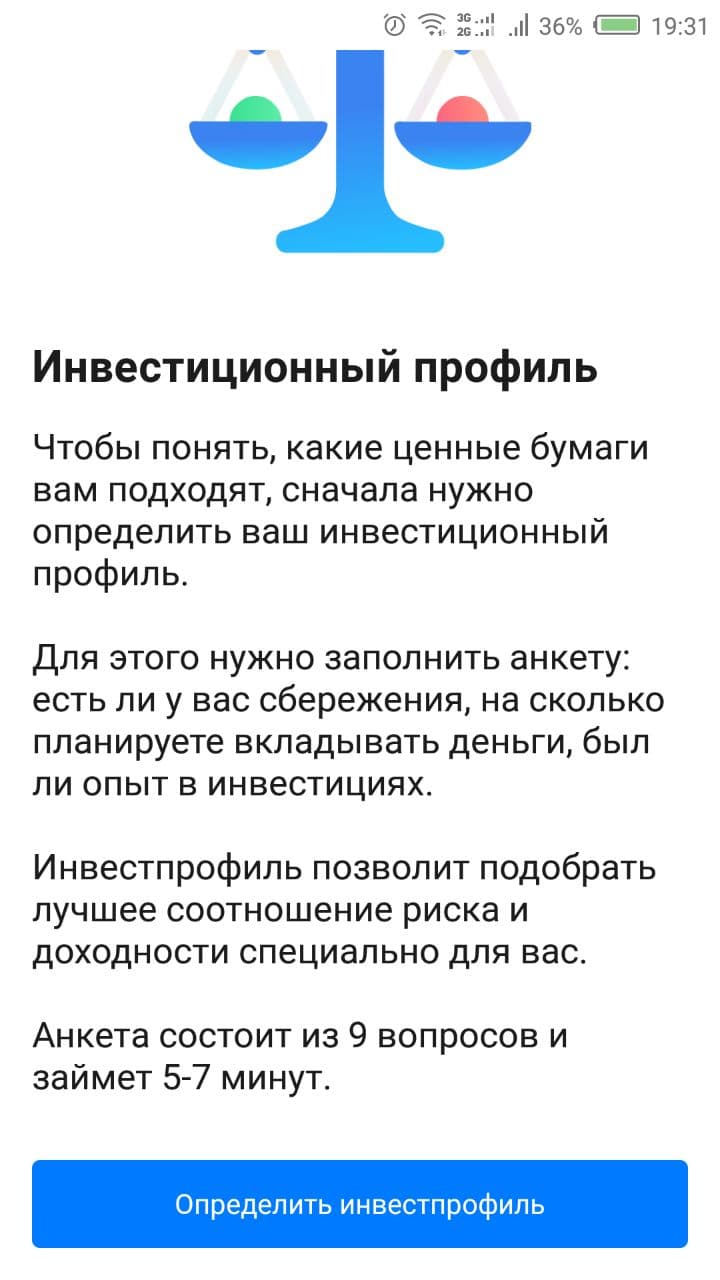

- Инвестпрофиль. Чтобы определить риск-профиль, пройдите специальный тест. Он проанализирует готовность к риску и подскажет, какой стратегии придерживаться при инвестировании.

- Отчеты. Здесь можно заказать ежемесячный отчет брокера и налоговый отчет.

- Настройки. В этой вкладке можно сменить пароль, просмотреть свои данные, счета, ключи электронной подписи и ключи от торгового терминала QUIK_VTB.

- Справочники. Здесь содержится информация о тарифах, маржинальной торговле, комиссиях, реквизитах банка, а также контактные данные и раздел часто задаваемых вопросов.

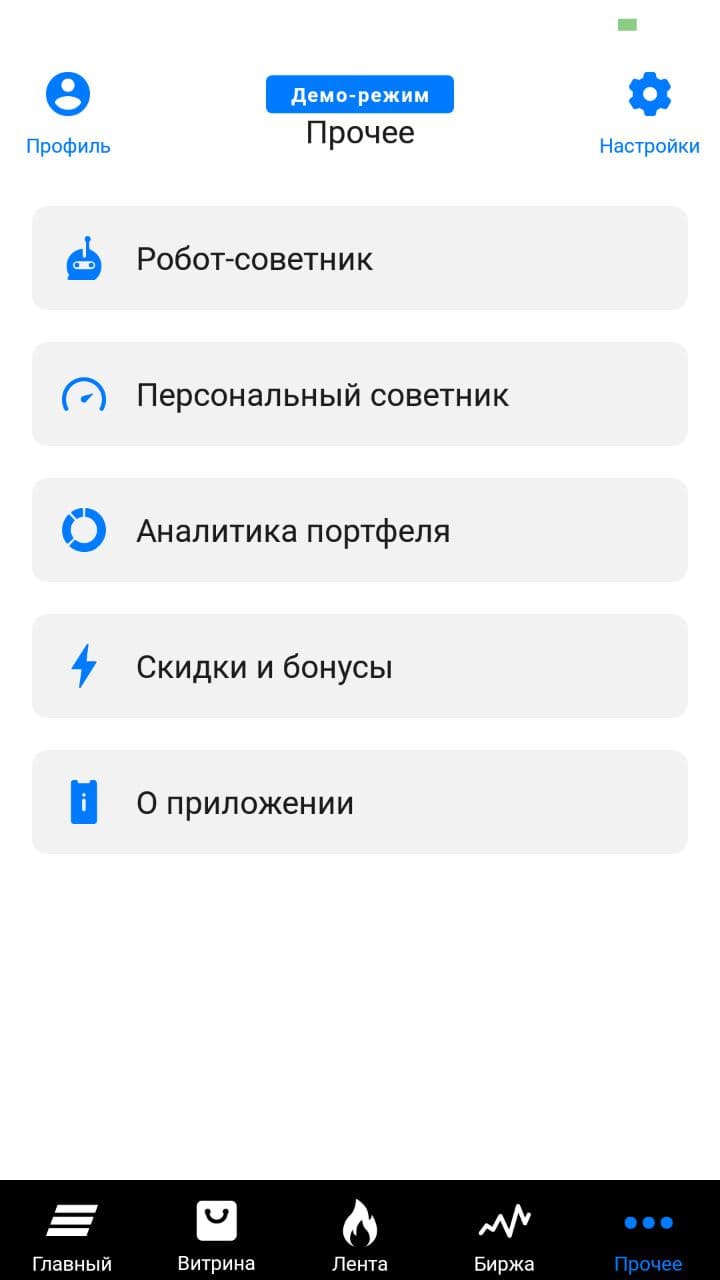

Клиентам ВТБ Инвестиции доступны рекомендации робота-советника. Его можно подключить бесплатно. Также можно заказать услуги персонального советника – это реальный аналитик, который управляет капиталами на сумму 1 млрд рублей более 10 лет.

Система QUIK

ВТБ брокер предоставляет клиентам возможность проводить сделки на бирже через торговый терминал – QUIK_VTB. Это многофункциональная площадка с онлайн-доступом к российским фондовым рынкам, которая больше подойдет активным трейдерам.

Основные преимущества терминала QUIK:

- доступ к торгам на фондовом и срочном рынке происходит через сертифицированные модули;

- интеграция с теханализом, архивами и базами данных, а также доступ к экспертным системам и системам учета пользовательских операций в режиме реального времени;

- прием и исполнение клиентских заявок в максимально сжатые сроки.

Доступ к терминалу ВТБ брокер предоставляет бесплатно. Система способна обрабатывать до 3 транзакций в секунду.

Чтобы начать торговать через QUIK ВТБ:

- заключите соглашение о брокерском обслуживании;

- скачайте терминал;

- запустите установочный файл;

- пройдите процедуру установки и генерации ключей доступа, после чего зарегистрируйте их в банке.

Начинающим инвесторам удобнее торговать через мобильное приложение, чем через профессиональный брокерский терминал. Но если хотите погрузиться в инвестиции и торговлю на бирже максимально глубоко, тогда QUIK – это ваш помощник.

Мобильное приложение ВТБ Мои Инвестиции

Если брокерский счет или ИИС уже открыт, скачайте мобильное приложение ВТБ Инвестиции. Оно доступно в RuStore, NashStore, а для Андроидов вход проходит с помощью АРК файла, который можно скачать на официальном сайт брокера.

Пополнение счета

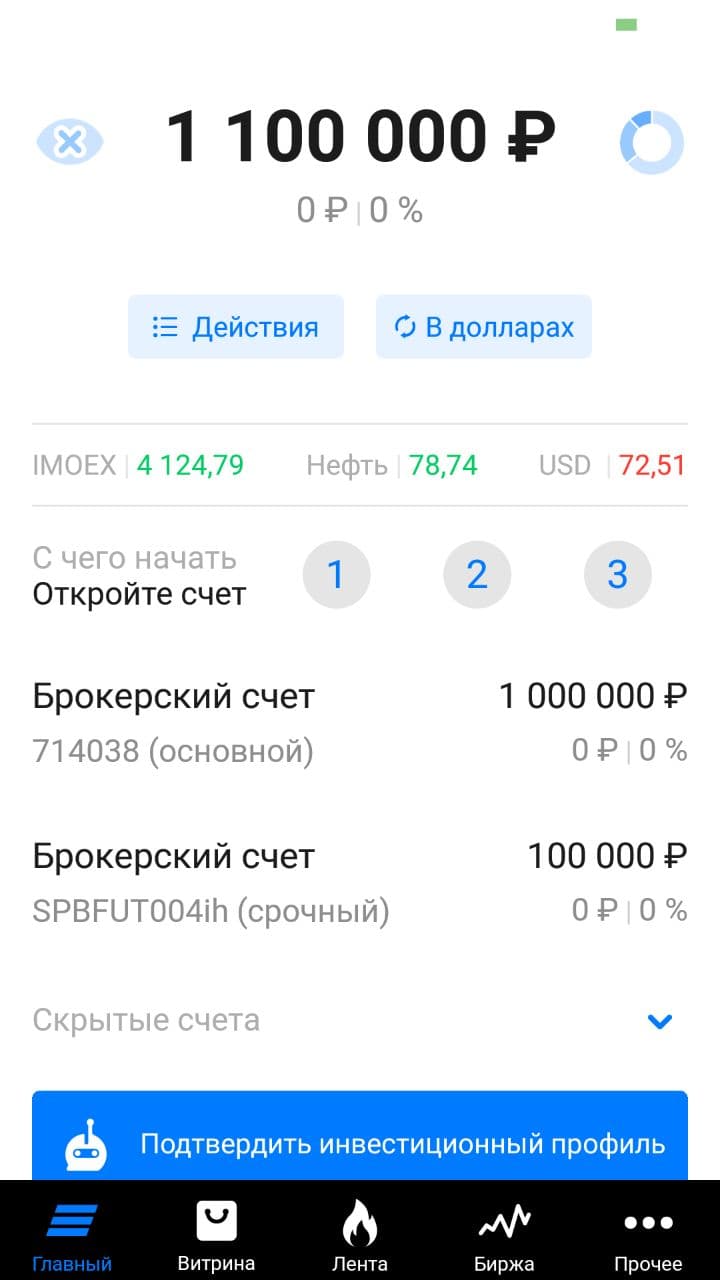

Для начала торговли через мобильное приложение ВТБ Мои Инвестиции переведите деньги на брокерский счет или ИИС, в зависимости от того на каком из счетов вы хотите формировать инвестиционный портфель.

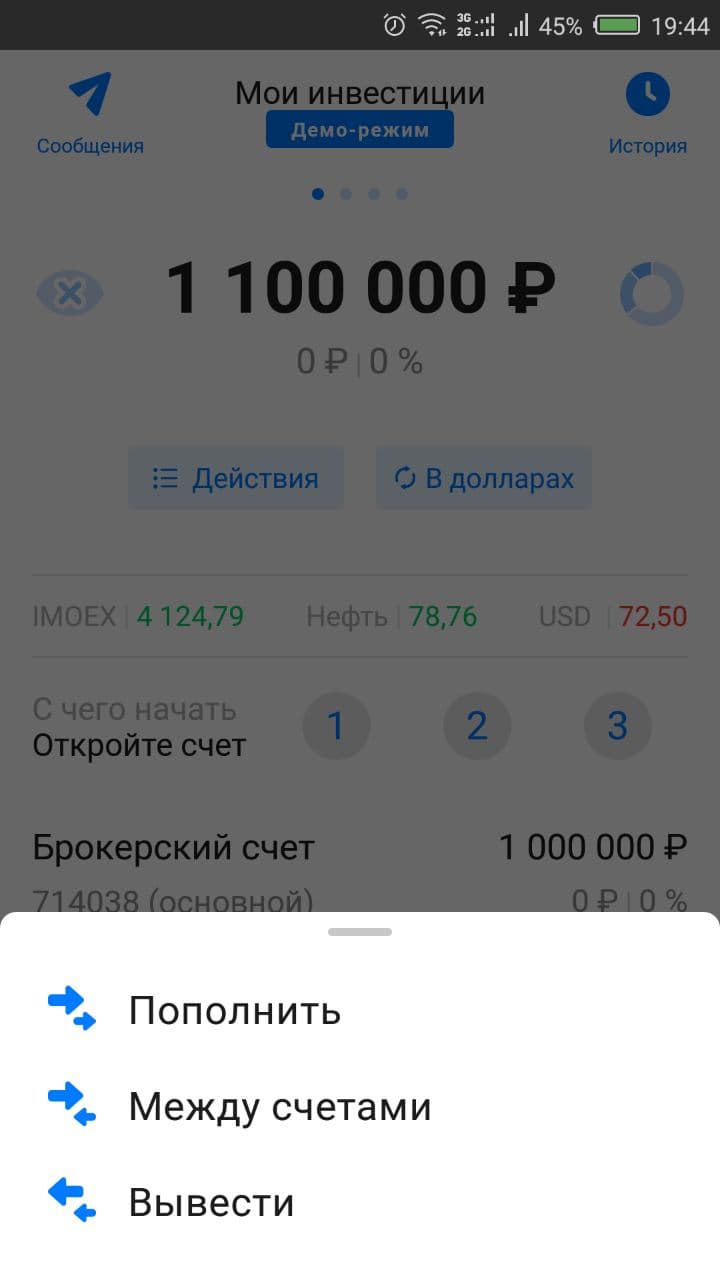

Пополнить брокерский счет или ИИС в ВТБ можно тремя способами:

С текущего счета или карты в ВТБ банке. В приложении банка на вкладке «Главная» укажите тот брокерский счет, на который планируете перевести деньги и нажмите кнопку «Пополнить».

Либо откройте последовательно в мобильном приложении ВТБ вкладки: «Главный» — «Действия» — «Пополнить». Деньги поступят сразу и без комиссии. Делать переводы со счетов и карт ВТБ банка можно круглосуточно в любой день недели.

С карты стороннего банка. На вкладке в приложении «Главный» — «Действия» — введите сумму пополнения, после чего автоматически откроется форма для заполнения реквизитов карты другого банка.

Деньги придут на брокерский счет мгновенно, но максимальная сумма пополнения ограничена – 100 тысяч рублей в месяц. Размер комиссии у ВТБ зависит от суммы перевода: до 1 тысячи рублей – спишут 10 рублей, от 1 до 10 тысяч рублей – 0,5% от суммы, от 10 до 100 тысяч – 0,4% от суммы. Банк, который выпустил карту, также может списывать комиссию. Ее размер можно уточнить у банка, обслуживающего карту.

По банковским реквизитам со счета в стороннем банке. Для перевода откройте мобильное приложение того банка, из которого хотите отправить деньги, и введите реквизиты своего брокерского счета в ВТБ. Данные вы можете найти в разделе «Справочники» личного кабинета, в договоре на обслуживание брокерского счета либо в разделе «Реквизиты» мобильного приложения.

При таком способе пополнения деньги могут прийти в течение дня или на следующий рабочий день. ВТБ не спишет комиссию за перевод, но обязательно уточните тарифы у банка-отправителя, который может брать оплату за такие операции.

Если пополняете счет через личный кабинет брокера ВТБ, перейдите на вкладку «Инвестиции». Там отыщите нужный брокерский счет и нажмите кнопку «Пополнить».

Для самостоятельных инвесторов

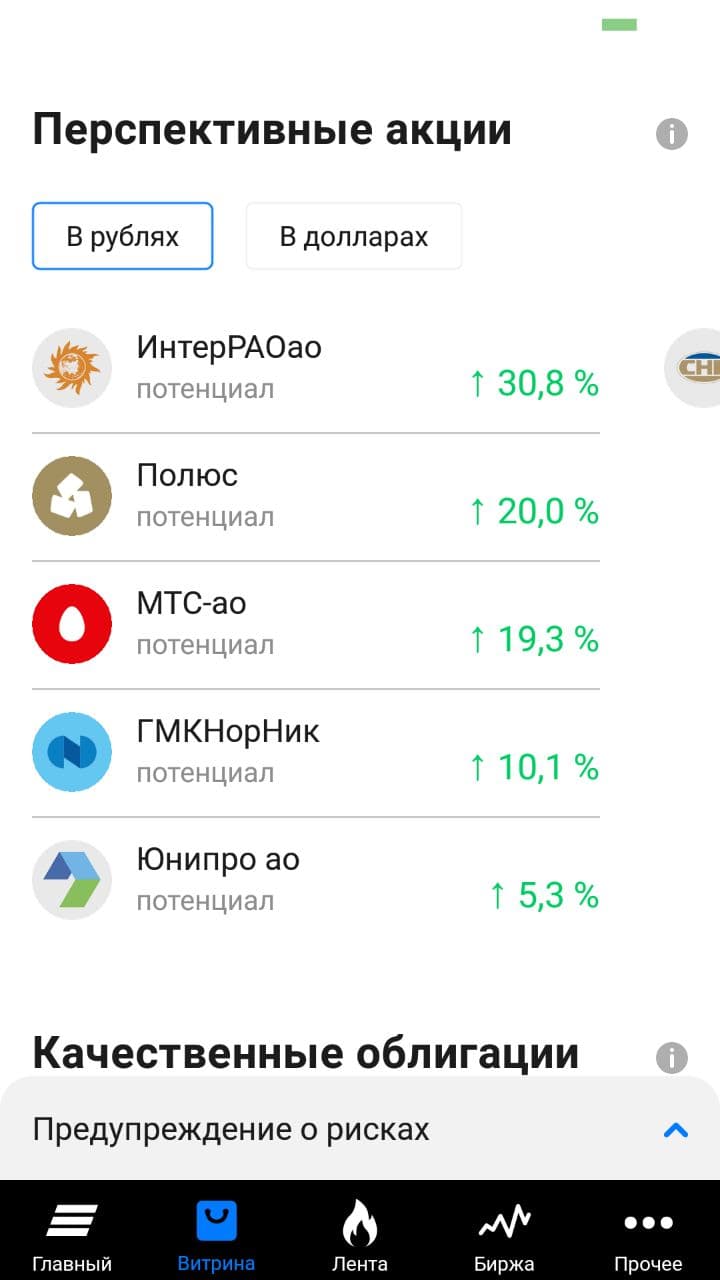

Если хотите инвестировать самостоятельно, в ВТБ Мои инвестиции вам будут интересны вкладки:

- Витрина. Здесь публикуют подборки лучших ценных бумаг, собранных аналитиками ВТБ с учетом риска и доходности, а также фундаментальных показателей.

- Новости и аналитика. В этом разделе публикуют обзоры и аналитические разборы наиболее интересных событий и ценных бумаг.

- Рекомендации мировых экспертов. Они дают прогнозы по ценным бумагам. Если щелкнуть по имени эксперта можно узнать, какова статистика его успешных прогнозов.

- Дивидендный и купонный календари. Можно посмотреть графики выплат по всем ценным бумагам, которые торгуются на обеих российских биржах, или настроить отображения выплат только по бумагам, которые есть в портфеле.

Приложение ВТБ Инвестиции можно настроить под себя. Все установки сохранятся при следующем входе.

В приложении ВТБ Мои инвестиции котировки ценных бумаг, а также биржевой «стакан» отображаются с такой же скоростью, как и в торговом терминале QUIK, который предназначен для профессиональных трейдеров. В приложении также можно устанавливать стоп-заявки, которые помогут остановить убыток или зафиксировать прибыль.

Робот-советник

Роботизированный советник у ВТБ брокера доступен всем клиентам независимо от тарифного плана. Его услуги входят в перечень обязательных и бесплатных опций. Робот поможет создать портфель на начальном этапе, а затем будет давать советы, какие действия предпринимать в управлении инвестициями.

После установления инвестпрофиля определите цель, под которую вы создаете портфель:

- крупная покупка;

- финансовая подушка;

- пенсия;

- просто инвестирование.

В зависимости от этого робот даст рекомендации по составу ценных бумаг. Не обязательно выполнять все полученные рекомендации, которые даст робовайзер. Можно вообще все отклонить и покупать только те акции и облигации, которые вы выбрали сами.

Робот-эдвайзер следит за всеми активами в инвестиционном портфеле, и время от времени будет давать рекомендации, что делать с бумагами. К примеру, докупить или продать те или иные активы.

После прохождения теста на определение инвестиционного профиля, робот советник рекомендует клиентам одну из 5 стратегий:

- ультраконсервативный – только облигации;

- консервативный – 70% облигации и 30% акции;

- умеренный – акции и облигации пополам;

- агрессивный – 70% акции и 30% облигации

- ультраагрессивный – только акции.

Портфели, собранные по рекомендациям робота, показывали историческую среднюю доходность до 10-20% годовых. Для оценки эффективности рекомендаций робовайзера аналитики ВТБ использовали сравнение стратегий с бенчмарком – портфелем, в котором активы находятся в таких же пропорциях с учетом индекса. К примеру, умеренный портфель сравнивают с портфелем, который состоит из 50% индекса акций и 50% индекса облигаций.

Помните, что прошлая доходность не гарантирует будущую, и чем более высокую прибыль вы хотите получить, тем выше риск просадки портфеля.

Тарифные планы в ВТБ Инвестиции

Если брокерский счет или ИИС открыт в ВТБ Инвестиции после 1 июля 2019 года, автоматически подключат тариф «Мой онлайн».

У ВТБ брокера 3 пакета обслуживания, в каждом из которых по два тарифных плана для начинающих и профессиональных инвесторов:

| Тип и название пакета | Комиссия брокера | Проведение расчетных операций с ценными бумагами по итогам сделок |

| Базовые | ||

| Мой онлайн | 0,05% | бесплатно |

| Профессиональный стандарт | до 1 млн ₽ – 0,0472%; от 1 до 5 млн ₽ – 0,0295%; от 5 до 10 млн ₽ – 0,02596%; от 10 до 50 млн ₽ – 0,02124%; от 50 до 100 млн ₽ – 0,0195%; больше 100 млн ₽ – 0,015%. |

150 рублей если была хотя бы одна сделка за месяц, если не было — бесплатно |

| Пакеты Привилегия | ||

| Мой онлайн привилегия | 0,04% от суммы | Бесплатно |

| Профессиональный привилегия | до 1 млн ₽ – 0,04248%; от 1 до 5 млн ₽ – 0,02714%; от 5 до 10 млн ₽ – 0,0236%; от 10 до 50 млн ₽ – 0,02006%; от 50 до 100 млн ₽ – 0,01825%; больше 100 млн ₽ – 0,01440%. |

150 рублей если была хотя бы одна сделка за месяц, если не было — бесплатно |

| Пакеты Прайм | ||

| Мой онлайн прайм | 0,035% от суммы | Бесплатно |

| Профессиональный прайм | до 1 млн ₽ – 0,04248%; от 1 до 5 млн ₽ – 0,02596%; от 5 до 10 млн ₽ – 0,02242%; от 10 до 50 млн ₽ – 0,01888%; от 50 до 100 млн ₽ – 0,015%; больше 100 млн ₽ – 0,012% |

150 рублей если была хотя бы одна сделка за месяц, если не было — бесплатно |

Когда списывается комиссия

Брокер удерживает оплату по сделкам в день расчета. То есть если режим торгов T+2, то деньги спишут через два дня от даты проведения операции. Деньги блокируются на счете в день проведения сделки, но удержат их только по факту исполнения.

Инвесторы могут подавать распоряжение на операции не только в личном кабинете или через приложение, но и по телефону.

Преимущества ВТБ Инвестиции

При инвестировании через брокера ВТБ вы получаете несколько выгод:

- онлайн-открытие брокерского счета в течение нескольких минут для действующих клиентов или через портал Госуслуг;

- низкие комиссии в сравнении с некоторыми другими брокерами, представленными на рынке;

- доступ к котировкам в режиме реального времени;

- онлайн-заказ отчетов за заданный период;

- несколько видов доступа к личному кабинету брокера на выбор;

- несколько тарифных планов, из которых можно выбирать.

Кроме того, через брокера ВТБ Инвестиции клиенты могут участвовать в IPO и SPO на Московской бирже. IPO – первичное размещение акций на бирже, SPO – вторичное. Такие операции более рискованны, но могут принести и более высокую доходность инвестору.

Есть и те выгоды, которые будет более интересны только определенному классу клиентов.

Для частных инвесторов

Брокер ВТБ Инвестиции помогает самостоятельным инвесторам тем, что публикует:

- Подборки ценных бумаг на основе фундаментального и количественного анализа, а также с учетом соотношения риска и доходности бумаг.

- Новости и аналитику от управляющих ВТБ Капитал.

Также частный инвестор может настроить купонный и дивидендный календари по своим ценным бумагам, которые есть в портфеле.

Для трейдеров

Для активных инвесторов и трейдеров более интересны другие преимущества брокера ВТБ Инвестиции, которые доступны в личном кабинете и мобильном приложении:

- биржевой «стакан» в режиме реального времени;

- заявки стоп-лосс, которые ограничат возможный убыток инвестора;

- заявки тейк-профит, чтобы сделка сработала при достижении уровня цены, и при этом трейдеру не приходилось постоянно сидеть в личном кабинете;

- маржинальная торговля без комиссий, при закрытии позиции в течение одного торгового дня.

ВТБ брокер начнет списывать комиссию за маржинальную торговлю, только если к концу дня трейдер не закроет непокрытые позиции.

Для состоятельных клиентов

Привилегированным клиентам ВТБ Инвестиции предоставляет персонального квалифицированного советника с опытом инвестирования от 10 лет. Это не базовые консультации как у робота-эдвайзера. Советник дает VIP-клиентам индивидуальные инвестиционные рекомендации. Подключить услугу можно при минимальном портфеле 5 млн рублей, но более эффективно подключать опцию при капитале от 30 млн рублей.

Персональный советник поможет:

- разобраться в доходности и рисках и сопоставить эти два показателя с учетом индивидуальных особенностей клиента;

- проработать оптимальную инвестиционную стратегию – в какой валюте, на каких рынках, какие активы и когда покупать в портфель;

- учесть все аналитические данные и консенсус-прогнозы при совершении сделок, формировании и ребалансировке портфеля;

- сэкономить время – не надо самому следить за новостями, погружаться в аналитику, держать руку на пульсе и постоянно сидеть в личном кабинете, изучая графики и котировки.

Общаться с персональным советником можно ежедневно, раз в неделю месяц или еще реже, то есть тогда, когда понадобится инвестору. Если от клиента нужны какие-либо действия по ребалансировке портфеля, советник пришлет уведомление или позвонит.

Рекомендации персонального советника платные. Услуга подойдет:

- начинающим инвесторам с большим капиталом, которые еще не знают, как устроен фондовый рынок, но не хотят терять время на обучение;

- опытным инвесторам, которые хорошо разбираются в рынках, но нуждаются в советах квалифицированного специалиста либо хотят обсудить собственные инвестиционные идеи и стратегии и получить по ним рекомендации профессионала.

При подключенной опции инвесторам приходят уведомления, если в портфеле что-либо надо изменить. Клиенты могут позвонить советнику в любой момент, когда потребуется личная консультация.

Примерное время чтения: 3 минуты

323

Владимир, 15 октября — АиФ-Владимир.

Теперь пользователи интернет-банка могут открыть брокерский счет без посещения офиса. Далее автоматически происходит онлайн-регистрация счета клиента на Московской бирже с помощью новейшей технологии API. ВТБ Капитал Инвестиции стал первым на российском рынке, кто начал ее использовать. Вся процедура занимает несколько минут, после чего клиент может сразу же перейти к торгам.

Для открытия брокерского счета все документы клиент подписывает дистанционно с помощью смс- или push-кодов, дополнительное посещение офиса не требуется. Счет открывается бесплатно. Далее у инвестора есть возможность в интернет-банке в режиме онлайн и без комиссии перевести деньги с обычного счета физического лица на брокерский счет, минимальной стартовой суммы нет. Таким образом, он получает новый удобный способ вложения накоплений.

Также через ВТБ-Онлайн можно открыть индивидуальный инвестиционный счет (ИИС), позволяющий получать гарантированную доходность до 52 тысяч рублей ежегодно за счет налогового вычета от государства.

После прохождения всех процедур клиенту необходимо установить приложение «ВТБ Мои Инвестиции», которое предоставит ему доступ почти к 3,5 тысячам инвестиционных инструментов, аналитическим материалам, готовым инвестиционным идеям и актуальной новостной ленте.

Владимир Потапов, главный исполнительный директор ВТБ Капитал Инвестиции, старший вице-президент банка ВТБ, прокомментировал: «Диджитализация и развитие цифровых ресурсов является одним из ключевых трендов в индустрии инвестиций. С развитием онлайн-сервисов вкладывать деньги стало удобнее, понятнее и проще. Это способствует росту интереса клиентов к инвестиционным продуктам. Предоставление полного комплекса услуг и качественного сервиса для самого широкого круга инвесторов без посещения офиса является для нас ключевым этапом в реализации диджитал-стратегии бизнеса. Уверен, пользователи по достоинству оценят новые возможности и преимущества инвестиционных онлайн-сервисов ВТБ».

«Мы видим, что клиенты все чаще решают в онлайн-каналах вопросы по вложению накоплений. С начала года пользователи ВТБ-Онлайн открыли депозитов и накопительных счетов на 1 трлн рублей. Запуск дистанционного открытия брокерского счета означает, что у наших клиентов появляется еще один выгодный способ вложения денег. Мы видим большой потенциал в развитии инвестиционного направления, в ближайшее время планируем предоставить возможность открыть брокерский счёт и в мобильном банке», — отметил Иван Пятков, руководитель департамента цифрового бизнеса, старший вице-президент ВТБ.

Смотрите также:

- ВТБ расширяет возможности B2B-платформы Бизнес-Коннект для малого бизнеса →

- ВТБ запустил проект «облачной» электронной подписи документов для бизнеса →

- Группа ВТБ внедряет единую платформу для работы корпоративного бизнеса →

Также вам может быть интересно

-

УРАЛСИБ начал интеграцию небанковских сервисов в Интернет-банке

-

Число пользователей «ВТБ Мои Инвестиции» выросло в шесть раз

-

РСХБ планирует расширить возможности покупки своих облигаций физ.лицам

-

Агентство RAEX отметило вклад Промсвязьбанка в развитие онлайн-кредитования

-

УРАЛСИБ вошел в ТОП-5 по объему кредитования малого и среднего бизнеса

ВТБ Мои Инвестиции – онлайн платформа, позволяющая легально торговать ценными бумагами, валютой с помощью брокера с лицензией. Она регулярно занимает лидирующие позиции в рейтинге брокеров по версии Мосбиржи. Благодаря широкому функционалу и удобство использования, ее услугами регулярно пользуются сотни тысяч активных трейдеров и инвесторов. Стоит отметить, что сейчас ВТБ попал под санкции и в рамках платформы нельзя купить ценные бумаги большого количества иностранных компаний, а также торговать долларами США, евро, фунтами стерлингов и швейцарскими франками.

Личный кабинет ВТБ Мои Инвестиции

Вход в личный кабинет ВТБ Мои Инвестиции

Регистрация в личном кабинете ВТБ Инвестиции

Функционал личного кабинета

Мобильное приложение ВТБ Мои инвестиции

О возможностях личного кабинета, особенностях регистрации и мобильном приложении брокера ВТБ узнаете подробнее ниже.

Личный кабинет ВТБ Мои Инвестиции

ВТБ является вторым по величине банком в России и имеет лицензию на оказание брокерских услуг с марта 2003 года. Без специального брокерского или индивидуального инвестиционного счета физлицам запрещены торги на фондовой бирже в РФ. Доступ к личному кабинету можно получить через сайт, мобильное приложение или торговый терминал QUIK_VTB.

Личный кабинет брокера ВТБ является стандартным торговым терминалом, обеспечивающим проведение различных операций на фондовой бирже. Они осуществляются в реальном времени и получить доступ к функционалу платформы можно даже без дополнительных приложений.

Личный кабинет включат такие разделы, как:

- Аналитика – ежедневные обзоры рынка, возможность оформить подписку на аналитические материалы от компании ВТБ-Капитал. Чтобы это сделать, необходимо просто указать email, на который будут приходить обзоры.

- Новости – содержат актуальные сведения от информационных агентств, международную статистику.

- Торговля – раздел, который открывает возможности по просмотру состава портфеля, постановки заявок в очередь, создание или отмену распоряжений брокеру на осуществление операций.

- Торговля ОФЗ-Н – раздел для сделок с облигациями федерального займа.

- Распоряжения – раздел, необходимый для того, чтобы подать распоряжение брокеру на сделку.

- Инвестпрофиль – возможность оценить какой риск-портфель подходит вам через специальный тест и предложит оптимальные стратегии для инвестирования.

- Отчеты – ежемесячный брокерский и налоговый отчеты.

- Настройка – позволяет менять пароль, просматривать личные данные, ключи ЭЦП и от торгового терминала.

- Справочники – сведения о тарифах, маржинальной торговле и другие полезные данные.

Вход в личный кабинет ВТБ Мои Инвестиции

Войти в личный кабинет ВТБ Мои Инвестиции можно любым способом, указанным выше, при условии, что у вас есть активный брокерский счет на платформе. Для этого потребуется:

- Ввести номер телефона или логин.

- Ввести пароль от учетной записи.

- Ввести код, который придет на указанный при регистрации номер телефона.

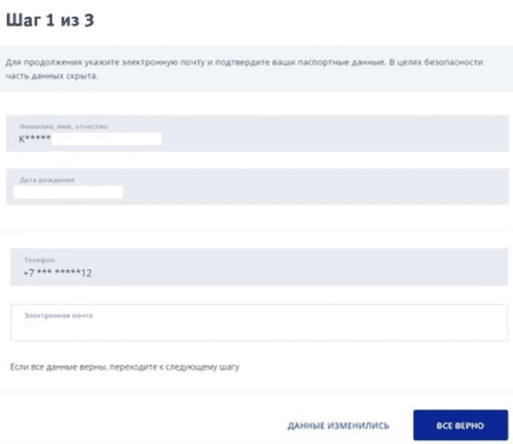

Регистрация в личном кабинете ВТБ Инвестиции

Чтобы осуществить вход в личный кабинет ВТБ Мои инвестиции, необходимо пройти процесс регистрации. Это можно сделать одним из 3 способов:

- Клиенты ВТБ могут зайти в мобильное приложение банка или в браузерную версию ВТБ онлайн. В разделе «Инвестиции» создать заявку на создание брокерского счета или ИИС.

- Пользователи, у которых есть подтверждённая учетная запись на Госуслугах, могут зарегистрироваться с их помощью. Для этого потребуется скачать приложение или открыть браузерную версию приложения ВТБ Мои Инвестиции, подтвердить вход по СМС, авторизоваться через Госуслуги, подтвердить или изменить данные анкеты, подписать заявку с помощью СМС.

- Прийти в отделение ВТБ с паспортом, ИНН и СНИЛСом. С регистрацией личного кабинета вам поможет сотрудник банка.

Открытие брокерского счета онлайн занимает около 5 минут.

При посещении банка потребуется больше времени, так как придется ждать очередь.

Если забыл пароль

В случае, если вы забыли пароль от личного кабинета, его можно восстановить онлайн, а точнее – создать новый или обратиться в офис банка для создания нового пароля. В случае, если вы пойдете в банк – не забудьте взять с собой паспорт. Для создания нового пароля, после ввода телефона или логина, на следующем экране можно будет нажать кнопку «Создать новый пароль». Вас направит на специальную форму, в которой можно выбрать два варианта создания нового пароля:

- По паспорту – потребуется ввести 6 последних цифр номера паспорта.

- По соглашению – нужно ввести номер соглашения на создание брокерского счета или ИИС.

После этого, вам на телефон придет СМС с кодом подтверждения, который нужно будет указать в появившемся поле.

Функционал личного кабинета

В функционал личного кабинета встроены все функции рабочего торгового терминала, управления счетом, просмотра аналитики и т.д. Личный кабинет позволяет:

- Отлеживать в режиме реального времени: котировки активов, очереди и статус заявок, новости рынка, смотреть обзоры аналитиков и проверять состояние инвестиционного портфеля.

- Проводить торговые операции: выполнять исполнение заявок, отслеживать состояние портфеля, использовать кредитное плечо, заказывать отчеты для Налоговой службы.

- Проводить неторговые операции: переводить валюту, ценные бумаги между счетами, заказывать вывод средств и осуществлять пополнение, подписывать реестры сделок, формировать запросы, обращения в службу поддержки и т.д.

Мобильное приложение ВТБ Мои инвестиции

Мобильное приложение ВТБ Мои инвестиции доступно как на Android, так и на iOS. Разница лишь в том, что для мобильных устройств на базе Android вы можете использовать как стандартное мобильное приложение, так и «универсальное». По сути, универсальное мобильное приложение – это просто веб-версия платформы, которая доступна из браузера.

В нее можно заходить с любого устройства и, при необходимости, создавать ярлык на рабочем экране.

Скачать мобильное приложение на Android можно несколькими путями:

- Зайти на официальный сайт ВТБ, перейти в раздел «Частным лицам», а после – в «Инвестиции» и «ВТБ Мои Инвестиции». Пролистать страницу и скачать apk-файл для установки, дать разрешение смартфону на загрузку приложений из сторонних источников.

- Зайти в RuStore и набрать в поиске «ВТБ Мои Инвестиции», загрузить приложение.

- Аналогичным образом можно скачать приложение через NashStore. Потребуется пройти регистрацию в магазине и дать разрешение смартфону на загрузку приложений из сторонних источников.

- Galaxy Store оставил возможность скачать приложение. Сделать это можно по аналогии с предыдущими способами.

Для пользователей iOS осталась единственная возможность пользоваться универсальным приложением ВТБ:

- Зайти в браузер и набрать https://appweb.broker.vtb.ru/mob/WebApp/. Обратите внимание, что VPN должен быть выключен.

- Ввести номер телефона и логин, пароль.

- Ввести код из СМС для подтверждения входа.

FAQ

Нужно ли посещать банк для открытия счета?

Чтобы открыть брокерский счет или ИИС не требуется посещение банка. Клиенты ВТБ могут открыть счет прямо в приложении ВТБ Онлайн или на сайте. Пользователи, которые не являются клиентами ВТБ могут открыть счет с подтверждением личности через Госуслуги.

Можно ли купить валюту в ВТБ Мои инвестиции?

Да, можно, но далеко не всю. Банк ВТБ, как и брокер попали под санкции, поэтому вы не сможете торговать долларами США, евро, фунтами стерлингов и швейцарскими франками. Но можно купить другую валюту, например, юань или лиру.

Сколько времени занимает открытие счета?

Онлайн можно открыть любой интересующий вас счет в течение 5 минут. В офисе эта процедура может затянуться из-за очередей и т.д.

Могу ли я открыть несколько счетов?

Да, можно открыть сразу несколько счетов, однако действует ограничение по их типу. Так, вы можете иметь по одному брокерскому и индивидуальному инвестиционному счету и до 9 субсчетов.

Вывод

Пользоваться сервисом ВТБ Мои инвестиции удобно благодаря интуитивно понятному интерфейсу и большому набору функций. Он доступен как в браузерной версии, так и в виде мобильного приложения, которое дублирует весь функционал платформы.

Если вы решили открыть брокерский или индивидуальный инвестиционный счет в ВТБ, то стоит обратить внимание на тот факт, что компания попала под санкции и вы не сможете купить некоторую иностранную валюту, а также акции зарубежных компаний.

Для покупки российских ценных бумаг нет никаких ограничений, поэтому пользоваться потенциалом сервиса вы можете без каких-либо сложностей.

В данной статье речь пойдет о процедуре открытия брокерского счета ВТБ, будут представлены пошаговые инструкции, условия обслуживания, тарифы, а также преимущества и недостатки выбора ВТБ в качестве посредника по брокерству. После прочтения этого материала каждый получит детальный расклад по данному процессу и сможет определиться относительно того, стоит ли пользоваться данной услугой.

Услуга предоставляет возможность любому гражданину, который имеет свободные сбережения, заниматься инвестированием. По факту, такой аккаунт является своеобразным электронным кошельком, где будут находиться средства для инвестиций и купленные активы.

После оформления данного продукта станут доступны торговые площадки ряда рынков. Кроме того, функционирует Школа Инвестора для начинающих трейдеров.

В зависимости от интересов каждого клиента робот-советник и рекомендации аналитиков помогут выбрать объект для инвестиций. Для состоятельных клиентов банк предлагает также услуги персонального совета по приобретению еврооблигаций. В 2018 и 2019 году ВТБ был признан брокерской компанией года по версии конкурса «Элита фондового рынка».

Условия для открытия брокерского счёта

Для оформления брокерского аккаунта необходимо иметь гражданство РФ, быть старше 18 лет и платить налоги в России, имея статус налогового резидента государства. Постоянная регистрация является обязательной. Для иностранных граждан оформление потребует расширенный пакет документов (въездная виза, миграционная карта, вид на жительство, нотариально заверенный перевод документов на русский язык и прочее) и осуществляется исключительно в банковских отделениях ВТБ, оказывающих соответствующие инвестиционные услуги.

Способы открытия брокерского счета

В настоящее время существуют три способа. Ниже представлен подробный пошаговый алгоритм действий для каждого из имеющихся вариантов.

Через ВТБ онлайн для клиентов банка

Такой способ подойдет той категории граждан, которые в настоящее время уже являются клиентами ВТБ. Нужно совершить ряд последовательных действий.

Переход на сайт банка

На главной странице банка нажать на кнопку «Инвестиции» на верхней панели, а на новой – кликнуть «Открыть онлайн», выделенную на красном фоне.

Вход в личный кабинет

Откроется форма для ввода номера карты или логина в системе ВТБ-Онлайн. После внесения данных нажать «Далее».

Заполнение персональных данных

Процесс подачи заявки состоит из трех этапов, на первом из которых необходимо ввести личные данные (фамилия, имя, отчество, дата рождения, контактный телефон и адрес электронной почты). По окончании заполнения нажать на кнопку «Все верно», выделенную на синем фоне.

Выбор опции открытия ИИС

На следующем шаге предлагается дополнительно открыть ИИС. Сделав выбор, кликнуть «Продолжить» на синем фоне.

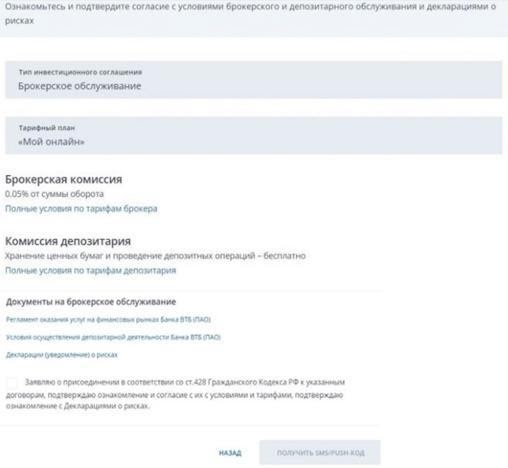

Выбор тарифа и подписание заявления

Подробно ознакомившись с представленными данными о создаваемом аккаунте и подписав заявление, запрашивается код подтверждения, нажав на кнопку «Получить SMS/Push код» в нижней правой части экрана. Оформление завершено. Аккаунт будет создан в течение 5 минут. Банк дополнительно известит о создании брокерского продукта.

Для тех кто еще не является клиентом банка

В такой ситуации будущим инвесторам нужно установить приложение «Мои Инвестиции».

Переход в приложение

На первой появившейся странице экрана, сразу кликнуть «Открыть брокерский счет».

Выбор метода оформления

Затем будет предложено перейти в ВТБ-Онлайн, но поскольку обратившийся еще не является клиентом этой кредитной организации, то необходимо выбрать нижнюю опцию на голубом фоне «Открыть счет онлайн».

Непосредственное открытие

Затем специальный робот-советник проведет клиента по всей процедуре оформления брокерского договора. Для старта процесса нажать «Начать». В ходе этой процедуры предстоит ввести персональные и паспортные данные (также ИНН или СНИЛС), а после этого подтвердить операцию при помощи пароля из СМС-уведомления. Аккаунт будет одобрен и открыт в течение 10-15 минут. Дополнительно банк выпустит дебетовую карту, куда будет выплачиваться доход от инвестиционных сделок. Подача заявки завершена.

В офисе банка

Альтернативным способом (не дистанционным) является открытие брокерского аккаунта в офисном отделении ВТБ, который оказывает инвестиционные услуги. При себе нужно иметь паспорт, а также ИНН или СНИЛС.

Допускается хранение средств в рублях, евро, американских долларах, швейцарских франках, фунтах стерлингов и китайских юанях. Комиссий за открытие брокерского счета не существует. По результату создания аккаунта, клиент получит подтверждающее этот факт СМС-уведомление с присвоенным номером соглашения.

Тарифы

На выбор предоставляется семь тарифов различных категорий.

| Комиссия / Тариф | Мой онлайн | Инвестор Стандарт | Инвестор привилегия | Инвестор прайм | Профессиональный стандарт | Профессиональный привилегия | Профессиональный прайм |

| Брокер -ценные бумаги и валюта (в рублях) | 0,05 % от объема | 0,0413% от объема | 0,03776% от объема | 0,03455% от объема | менее 1 млн — 0,0472%;1-5 млн — 0,0295%;5-10 млн — 0,02596%;10-50 млн — 0,02124%;50-100 млн — 0,0195%;свыше 100 млн — 0,015% | до 1 млн — 0,04248%;1-5 млн — 0,02714%;5-10 млн — 0,0236%;10-50 млн — 0,02006%; 50-100 млн — 0,01825%; свыше 100 млн — 0,01440 | менее 1 млн — 0,04248%;1-5 млн — 0,02596%;5-10 млн — 0,02242%; 10-50 млн — 0,01888%; 50-100 млн — 0,015%;свыше 100 млн — 0,012% |

| Биржа — ценные бумаги | 0,01 % от объема | 0,01 % от объема | 0,01 % от объема | 0,01 % от объема | 0,01 % от объема | 0,01 % от объема | 0,01 % от объема |

| Биржа — валюта по 1 у.е. | До 999 у.e. — 1 ₽, свыше этого порога — 0,0015 % | До 999 у.e. — 1 ₽, свыше этого порога — 0,0015 % | До 999 у.e. — 1 ₽, свыше этого порога — 0,0015 % | До 999 у.e. — 1 ₽, свыше этого порога — 0,0015 % | До 999 у.e. — 1 ₽, свыше этого порога — 0,0015 % | До 999 у.e. — 1 ₽, свыше этого порога — 0,0015 % | До 999 у.e. — 1 ₽, свыше этого порога — 0,0015 % |

| Биржа — валюта по 1000 у.е. | 1-50 лотов — 50 ₽ за сделку, свыше этого порога — 0,0015 % | 1-50 лотов — 50 ₽ за сделку, свыше этого порога — 0,0015 % | 1-50 лотов — 50 ₽ за сделку, свыше этого порога — 0,0015 % | 1-50 лотов — 50 ₽ за сделку, свыше этого порога — 0,0015 % | 1-50 лотов — 50 ₽ за сделку, свыше этого порога — 0,0015 % | 1-50 лотов — 50 ₽ за сделку, свыше этого порога — 0,0015 % | 1-50 лотов — 50 ₽ за сделку, свыше этого порога — 0,0015 % |

| Депозитарий — хранение ценных бумаг | бесплатно | 150 ₽ ежемесячно в случае проведения минимум одной сделки с ценными бумагами, иначе — бесплатно | 150 ₽ ежемесячно в случае проведения минимум одной сделки с ценными бумагами, иначе — бесплатно | 150 ₽ ежемесячно в случае проведения минимум одной сделки с ценными бумагами, иначе — бесплатно | 150 ₽ ежемесячно в случае проведения минимум одной сделки с ценными бумагами, иначе — бесплатно | 150 ₽ ежемесячно в случае проведения минимум одной сделки с ценными бумагами, иначе — бесплатно |

- Купля-продажа без комиссии различных фондов ВТБ и ОФЗ-н;

- Комиссия брокера за сделки на срочном рынке: 1 ₽ за контракт; на внебиржевом — от 0,15% от объема сделки.

- Вывод денежных средств: менее 300 000 ₽ ежемесячно — бесплатно; более 300 000 ₽ — 0,2% от размера превышения.

Как пополнить

В целях зачисления средств требуется совершить несколько последовательных действий. Имеется ряд способов для этого, изучим детально каждый из них.

Процесс начинается в «Мои Инвестиции», где нужно на главной странице нужно выбрать раздел «Действия», а после этого — «Пополнить». Далее можно выбрать любой из представленных ниже путей.

Через ВТБ-Онлайн

Выполнение входа

Первый шаг подразумевает авторизацию в приложении.

Выбор счета

Выбрать аккаунт, на который необходимо зачислить средства. Далее нажать «Пополнить». Зачисление происходит моментально без комиссии.

Непосредственное пополнение счета

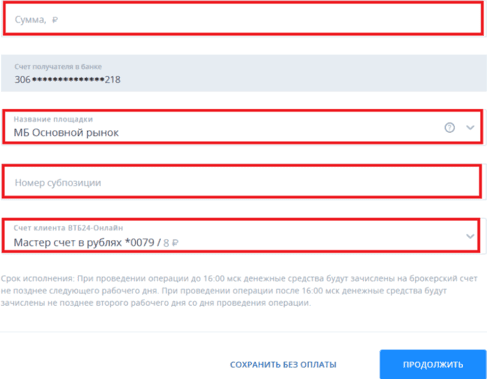

Затем нужно ввести сумму перевода в рублях, выбрать площадку, номер субпозиции, на которую направляются деньги и счет списания. После заполнения мини-анкеты нужно кликнуть «Продолжить», выделенную на синем фоне.

С банковской карты другого банка

Оставшись в «Мои инвестиции» в категории «Действия» обозначить размер перевода, после чего появится специальная форма, куда необходимо вписать номер карты, с которой осуществляется транзакция. Средства будут переведены моментально. Максимальная сумма— 100 000 ₽ ежемесячно. На размер комиссии влияет сумма перевода:

- менее 1 000 ₽ — 10 ₽;

- 1 000 — 10 000 ₽ — 0,5% от суммы перевода;

- от 10 000 ₽ до 100 000 ₽ — 0,4% от суммы перевода. Кроме того, возможна комиссия от банка, выпустившего карту, с которой пополняется баланс.

По реквизитам со счета другого банка

В данном случае потребуется указать реквизиты брокерского счета в ВТБ. Средства будут зачислены в ходе одного рабочего дня. Комиссии ВТБ на подобную операцию нет.

Плюсы и минусы

Рассмотрим преимущества и недостатки выбора ВТБ в качестве фондового брокера.

| Преимущества | Недостатки |

| Уникальные инструменты (однодневные облигации ВТБ и IPO / SPO акций) | Невозможность перехода на новый тариф «Мой онлайн» прежним клиентам |

| Опция приобретения ОФЗ-н | «Мой онлайн» позволяет спекулировать исключительно через мобильное приложение |

| Налоговые льготы при получении дивидендов от американских акций | Высокая депозитарная комиссия на основных тарифах |

| Приобретение иностранных валют в формате «1 лот = 1 единица» | Лимитированный набор фондов |

| Выведение купонов и дивидендов на отдельный расчетный счет | Для торгов доступен только один терминал (QUIK) |

| Удобное мобильное приложение | Маржинальная торговля подключается по умолчанию, что может оказаться неудобным для начинающих трейдеров, которым приходится рассчитывать размер позиции вручную |

| Большая бесплатная программа обучения торговле на фондовом рынке |

Часто задаваемые вопросы

Можно ли открыть счёт онлайн?

Да, это возможно через официальный сайт банка или мобильное приложение (интернет-банк).

Сколько по времени открывается брокерский счет?

По завершении заполнения заявления-анкеты счёт будет открыт в течение 1-2 минут. Сразу после открытия счёта клиент получит СМС-уведомление и email-письмо.

Нужно ли платить за открытие брокерского счёта?

Такая плата отсутствует.

Где посмотреть выбранный тариф?

Выбранный тариф можно найти в личном кабинете брокера онлайн, или в банковском отделении, задав соответствующий вопрос специалисту.

Я хочу открыть несколько счетов, это возможно?

Нет, в моменте можно иметь один брокерский счет, один ИИС и еще 9 субсчетов.