По данным Московской биржи, сейчас более чем у 26,8 млн человек есть брокерские счета, количество которых выросло до 45,9 млн. Доля физлиц в объеме торгов акциями составила 82,7%, в объеме торгов облигациями — 36,1%. В августе 2023 года сделки на Московской бирже заключали 3,4 млн частных инвесторов. Это максимальное значение за всю историю биржевых торгов.

Хотя количество инвесторов все время растет, сейчас их доля составляет всего 32% от трудоспособного населения России. У большинства россиян пока нет брокерского счета, с помощью которого можно торговать на фондовой бирже.

Чтобы открыть брокерский счет, необходимо обратиться к брокеру — специализированной компании, которая предоставляет инвесторам доступ к рынку ценных бумаг и других инвестиционных инструментов, а также ведет учет их активов и выступает налоговым агентом.

Брокер принимает от клиента поручения по проведению сделок на бирже, а также регистрирует ценные бумаги на имя клиента, рассчитывает налоги на прибыль и перечисляет их государству, оформляет отчеты о сделках, в случае необходимости предоставляет средства для маржинальной торговли.

Сейчас почти все крупнейшие брокеры имеют собственные сервисы, в которых содержатся биржевые котировки, данные инвестора по сделкам, рекомендации аналитиков. Такие сервисы упрощают работу на бирже, делая ее более доступной для розничных инвесторов.

Подробно разбираем, как устроен сервис «Тинькофф Инвестиции», как получить к нему доступ, открыть личный кабинет и покупать ценные бумаги.

Что такое «Тинькофф Инвестиции»

«Тинькофф Инвестиции» — это сервис оказания брокерских услуг банка «Тинькофф» и одноименное структурное подразделение банка, которое занимается оказанием таких услуг (лицензия ЦБ выдана в марте 2018 года).

Сервис предлагает широкий набор возможностей для инвестирования, в числе которых:

- удаленное открытие брокерского счета или ИИС;

- несколько тарифных планов, включая льготный;

- бесплатное пополнение и вывод средств на карты банка «Тинькофф»;

- разнообразные дистанционные сервисы;

- аналитические и вспомогательные инструменты для инвестирования;

- виртуальный советник, который оказывает помощь в формировании инвестиционного портфеля;

- круглосуточная служба поддержки инвесторов в форме онлайн-чата.

Особенностью работы сервиса, как и всего банка «Тинькофф», является акцент на дистанционном обслуживании клиентов.

Тарифы на брокерское обслуживание физических лиц в «Тинькофф»

В настоящее время в «Тинькофф Инвестиции» предусмотрены три тарифных плана для частных клиентов. Пополнение, хранение и вывод средств бесплатны во всех тарифах.

- Тарифный план «Инвестор».

Тарифный план предполагает бесплатное обслуживание брокерского счета. Комиссия за сделки с ценными бумагами — 0,3%, комиссия за сделки с валютой — 0,9%, комиссия за сделки с драгметаллами — 1,9%.

В этом тарифном плане инвестору доступен базовый каталог ценных бумаг, а также рекомендации робота-советника и онлайн-поддержка в чате.

Для кого подходит. Тарифный план подходит для инвесторов, которые совершают небольшое число сделок или только начинают торговать на бирже.

- Тарифный план «Трейдер».

Обслуживание брокерского счета — 290 рублей в месяц. При этом оно может быть бесплатным при выполнении хотя бы одного из трех условий:

- отсутствие сделок в расчетном периоде;

- портфель активов на сумму более 2 млн рублей в предыдущем расчетном периоде;

- объем сделок в предыдущем расчетном периоде от 5 млн рублей.

Комиссия за сделки с ценными бумагами — 0,05%, комиссия за сделки с валютой — 0,5%, за сделки с драгметаллами — 1,5%. В тарифном плане также доступен базовый каталог ценных бумаг, рекомендации и аналитика от робота-советника, а также онлайн-поддержка в чате.

Для кого подходит. Тариф подходит для активных инвесторов, которые совершают значительное число сделок на бирже.

- Тарифный план «Премиум».

Обслуживание брокерского счета — 1 990 рублей в месяц, но может быть бесплатным, если соблюдено хотя бы одно из трех условий:

- неснижаемый остаток на счетах банка в расчетном периоде составляет от 3 млн рублей;

- неснижаемый остаток на счетах банка в расчетном периоде составляет от 1 млн рублей, а сумма покупок клиента за расчетный период — от 200 тыс. рублей;

- получение заработной платы в размере от 400 тыс. рублей в календарный месяц на карты банка.

Базовая комиссия за сделки с ценными бумагам — 0,04%, но при проведении сделок на внебиржевом рынке — от 0,3% до 4% от суммы сделки. Комиссия за сделки с валютой — 0,4%, комиссия за сделки с драгметаллами — 0,9%.

Кроме базового перечня ценных бумаг, инвестору доступны бумаги с мировых бирж и внебиржевые активы. Также в тариф входит помощь персонального менеджера, индивидуальные рекомендации аналитиков банка «Тинькофф» и помощь в составлении портфеля.

Для кого подходит. Тариф подходит для активных клиентов, которые готовы инвестировать в больших объемах в фондовые инструменты.

Подходит ли «Тинькофф Инвестиции» для новичков

«Тинькофф Инвестиции» подходит как для достаточно опытных инвесторов, так и новичков. Работа приложения проста и понятна. Начинать инвестировать в фондовый рынок также можно без каких-либо специальных знаний.

Здесь вы можете сравнить тарифы разных брокеров, тут — подобрать условия по вкладу.

При этом начинающие инвесторы могут пройти бесплатное обучение и имеют возможность при выполнении определенных условий получить бонус, который может достигать нескольких тысяч рублей.

Как выйти на фондовый рынок через «Тинькофф»

Чтобы выйти на фондовый рынок, необходимо открыть брокерский или индивидуальный инвестиционный счет (ИИС).

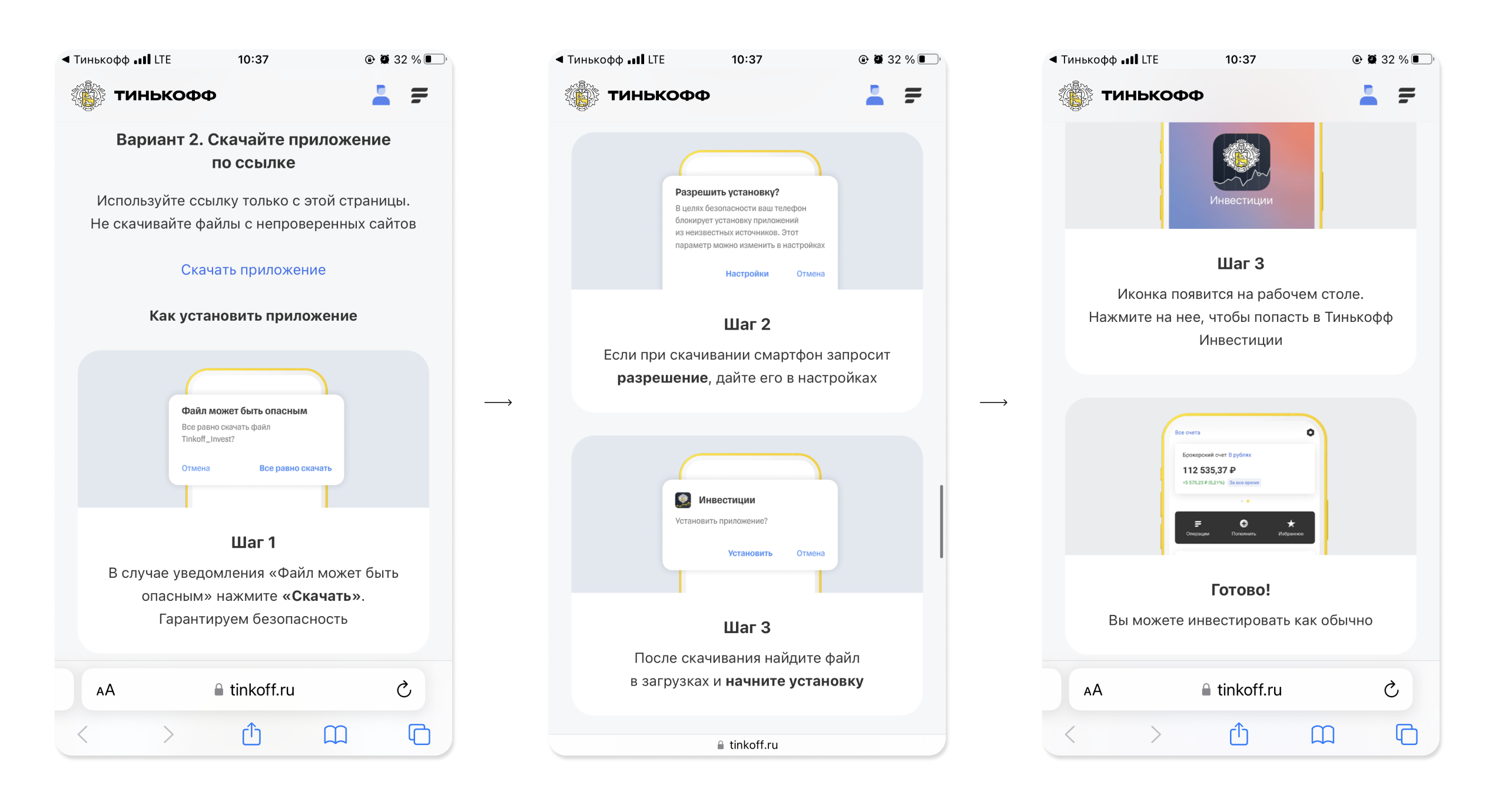

Способ 1. Открыть брокерский счет можно, скачав приложение «Тинькофф Инвестиции» и запустив его. Затем нужно заполнить и отправить заявку на открытие счета.

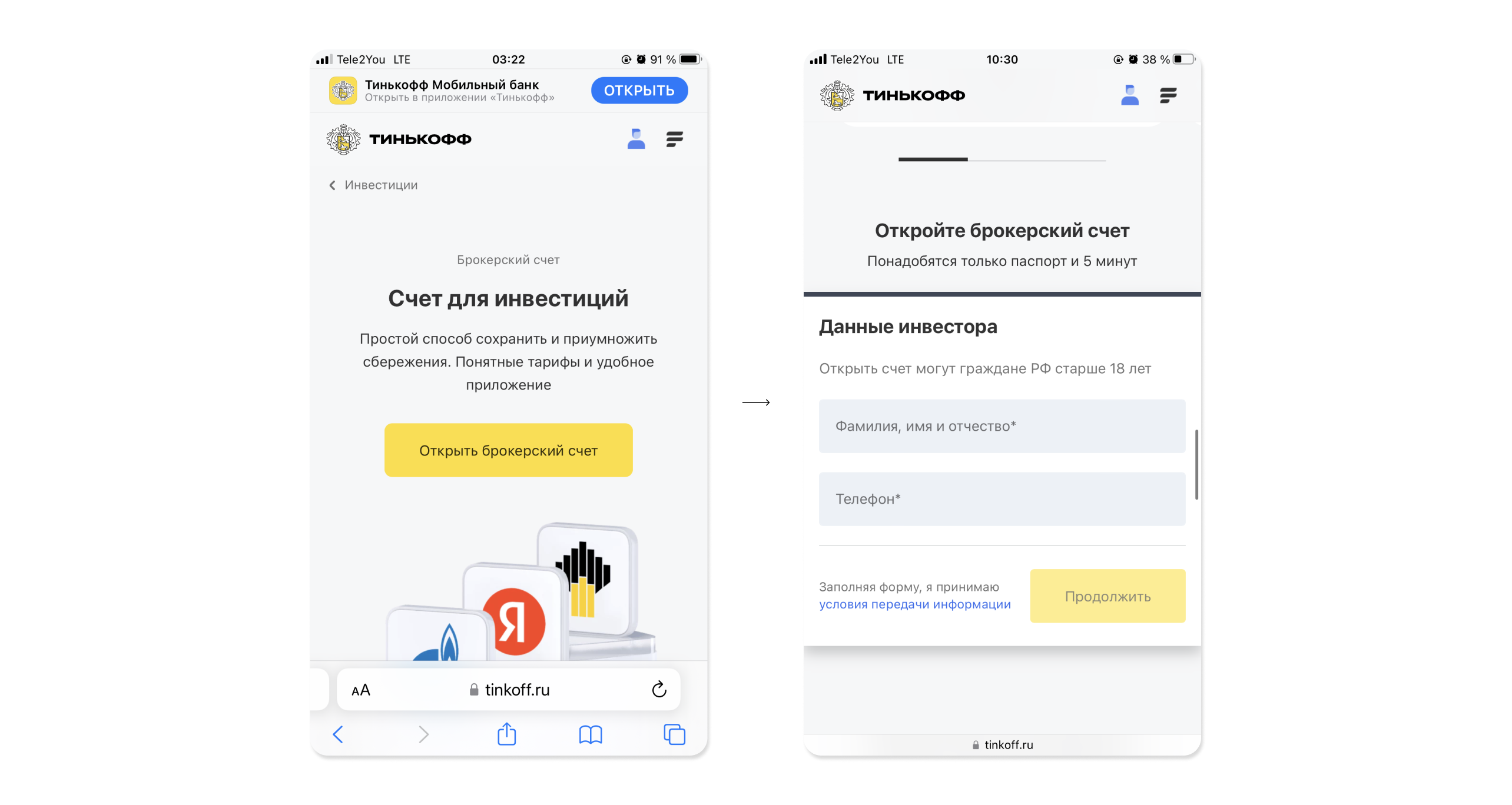

Способ 2. Также заполнить и отправить заявку можно в браузерной версии «Тинькофф Инвестиции» на сайте банка. Для подачи заявки потребуется ввести личные данные и подтвердить телефонный номер через СМС.

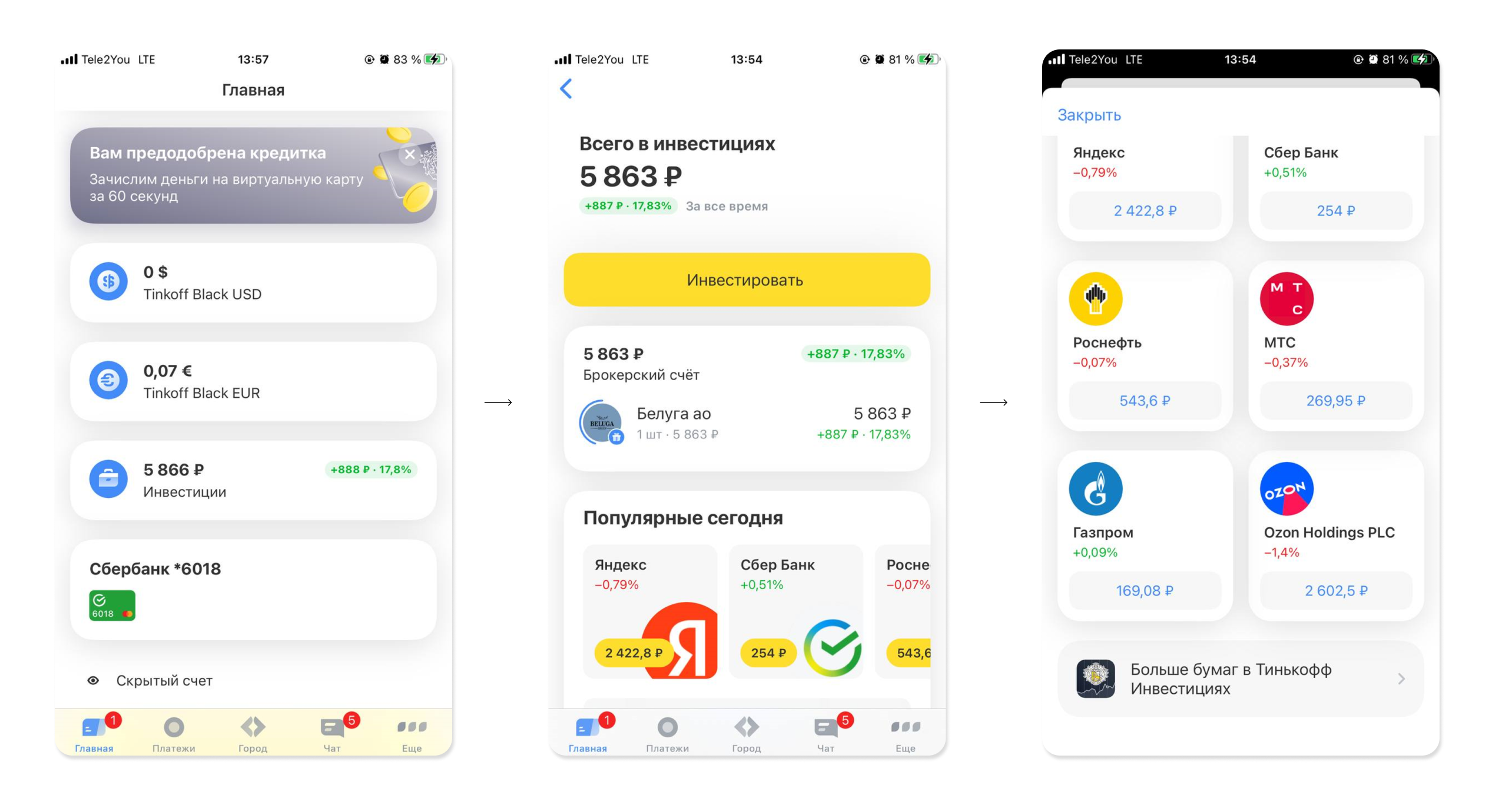

Способ 3. Владельцы карты банка «Тинькофф» могут подать заявление через приложение банка: счет откроется автоматически, сообщение об этом придет заявителю в течение одного-двух дней.

Если инвестор обращается в «Тинькофф Инвестиции» впервые, с ним свяжется представитель компании и согласует время визита для подписания договора. При этом банк выдаст карту Tinkoff Black, через которую будет вестись зачисление и вывод средств. Обслуживание карты бесплатное при наличии не менее 50 тыс. рублей на самой карте, вкладах и накопительных счетах банка или в «Тинькофф Инвестициях». Если нет, обслуживание будет стоить 99 рублей в месяц.

Также можно открыть ИИС, который дает налоговые преимущества: возможность получить налоговый вычет в размере до 54 тыс. рублей или возможность освобождения от налогов на доходы от инвестиций при условии невывода средств в течение трех лет и более. Открыть ИИС можно в приложении «Тинькофф Инвестиции» или в браузерной версии на сайте банка.

После открытия счета необходимо его пополнить. Перевести деньги на счет возможно с карты Tinkoff Black или карты любого другого банка. Комиссия при зачислении компанией не взимается (при этом на всякий случай лучше уточнить условия перевода у банка, с карты которого он осуществляется).

Тинькофф Банк также позволяет приобретать ценные бумаги непосредственно за средства с карты «Тинькофф», без перевода на брокерский счет. Для этого достаточно выбрать соответствующий способ оплаты.

Личный кабинет «Тинькофф Инвестиции»

Войти в личный кабинет «Тинькофф Инвестиции» можно через официальный сайт банка или через мобильное приложение. Скачать мобильное приложение можно в AppGallery, Xiaomi GetApps, RuStore и Samsung Store (в AppStore и Google Play загрузка сейчас невозможна) или по официальной ссылке. Установить его можно на мобильные устройства, работающие на базе операционной системы Android. На устройства, работающие на iOS, установить приложение не получится, но можно воспользоваться веб-версией.

В приложении или брокерском сервисе необходимо зарегистрироваться. В мобильном приложении также необходимо выбрать способ авторизации (по четырехзначному ПИН-коду или по отпечатку пальца).

После регистрации сервис предложит пройти тест на определение инвестиционного профиля, и по его итогам робот-советник даст рекомендации по формированию первого инвестиционного портфеля. Следовать им не обязательно, принимать решения о покупке ценных бумаг можно самостоятельно.

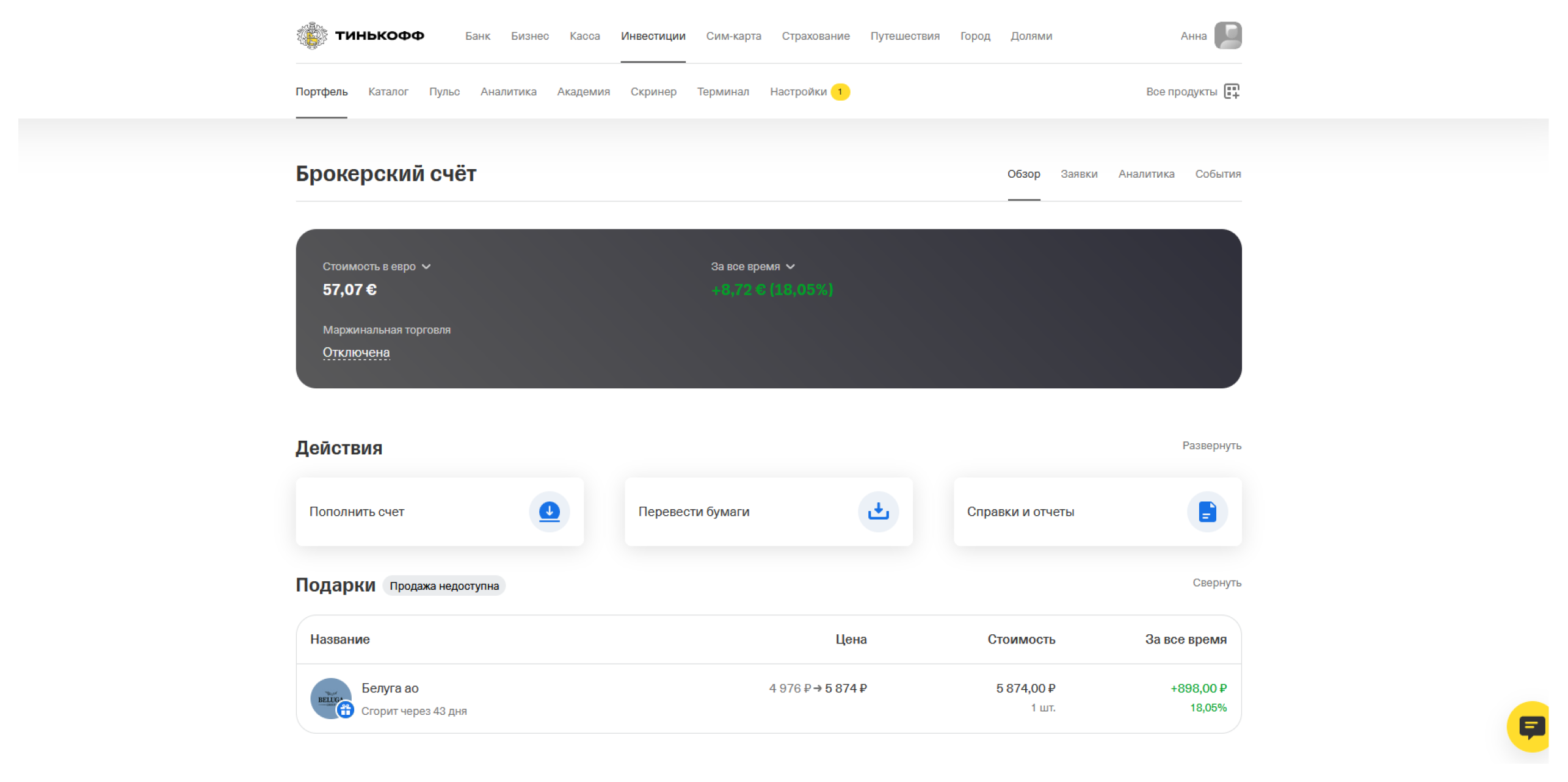

Раздел «Портфель»

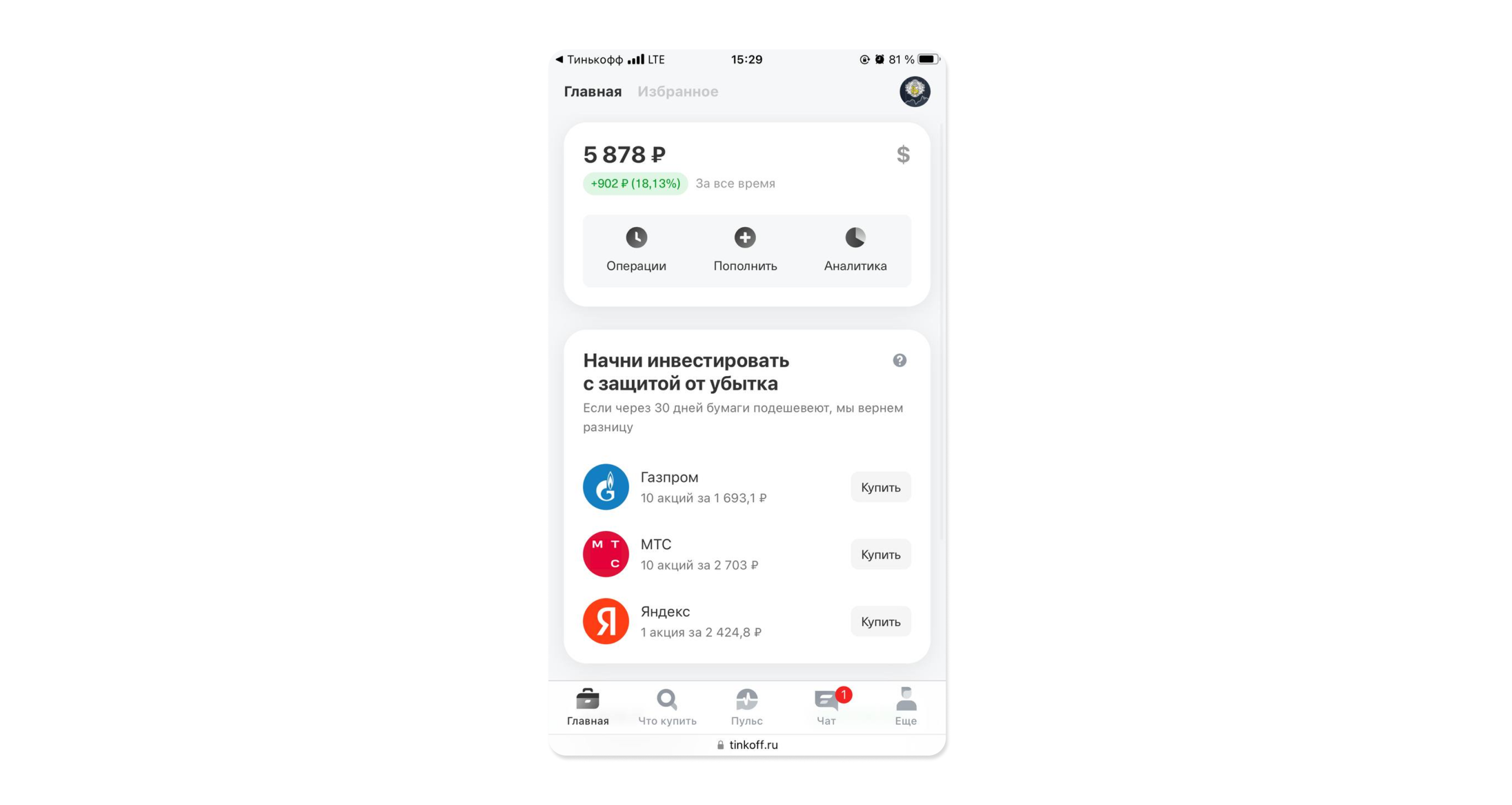

Запуск «Тинькофф Инвестиции» начинается с главного экрана — «Портфель».

На нем можно переключаться между несколькими вкладками. В верхней части экрана расположена вкладка «Счета». Здесь отображается информация об операциях по всем брокерским и инвестиционным счетам инвестора. Здесь также можно пополнить счет.

В правом верхнем углу расположена вкладка со значком шестеренки. При переходе на нее можно вывести средства с брокерского счета, а также настроить автопополнение, включить или отключить маржинальную торговлю и овернайт. Здесь же размещены отчеты по счетам.

На экране «Портфель» отображается стоимость активов на брокерском счете. Ее можно отобразить в рублях, долларах и евро. Под суммой указана динамика изменения стоимости портфеля в абсолютном выражении и в процентах (за все время инвестиций и за сегодня).

На главном экране также размещены кнопки разделов «Операции», где собрана информация о событиях и активных заявках, «Пополнить» (пополнение счета) и «Избранное», в который можно добавить активы для отслеживания. Здесь же расположена кнопка «Аналитика». При переходе на нее отображается стоимость портфеля в виде диаграммы, а также доход (с учетом комиссий и налогов).

Ниже расположен раздел со списком активов в портфеле инвестора, которые объединены по категориям (акции, облигации, фонды, фьючерсы и валюты).

В самом низу экрана расположена кнопка для открытия нового счета.

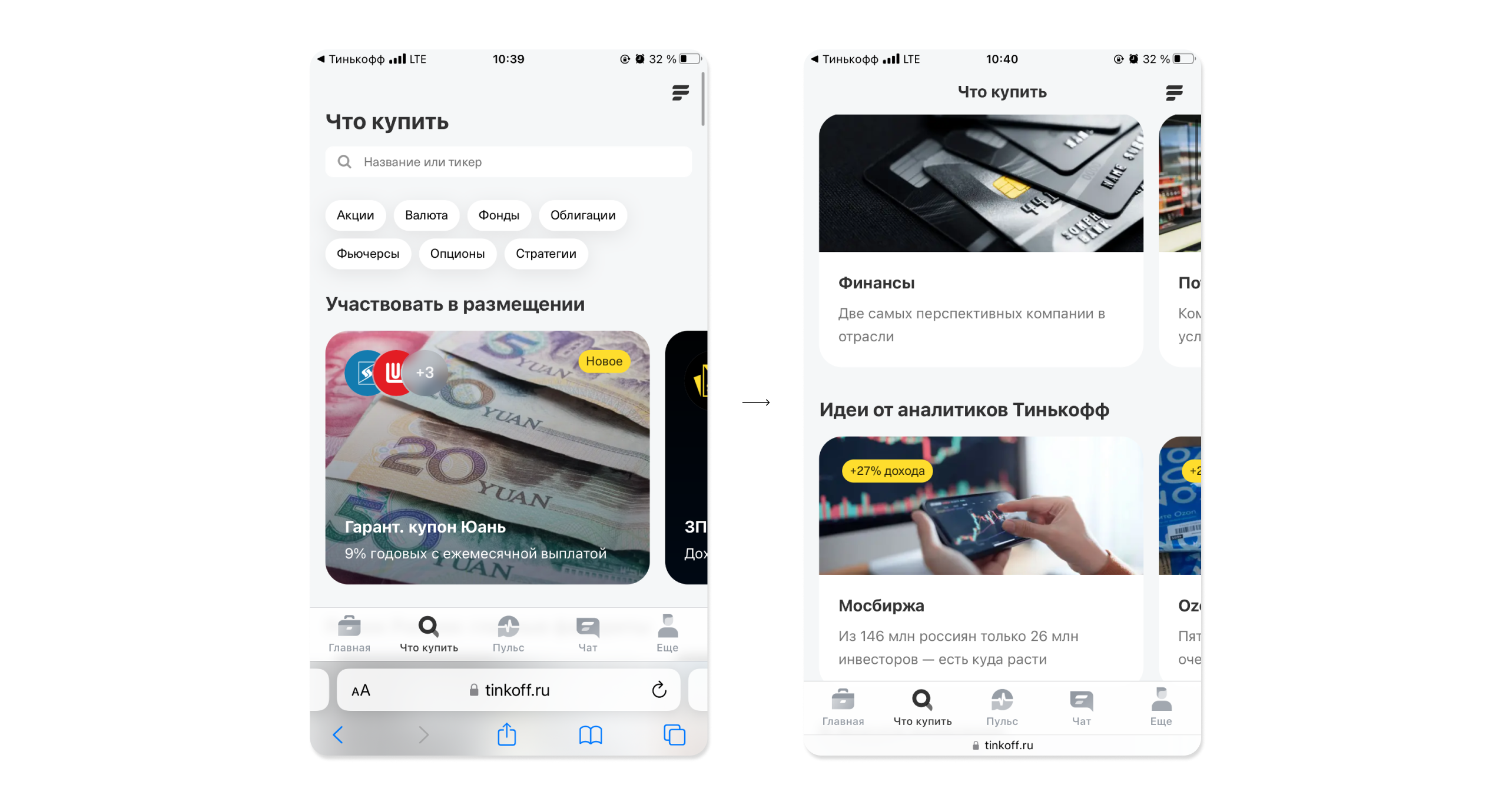

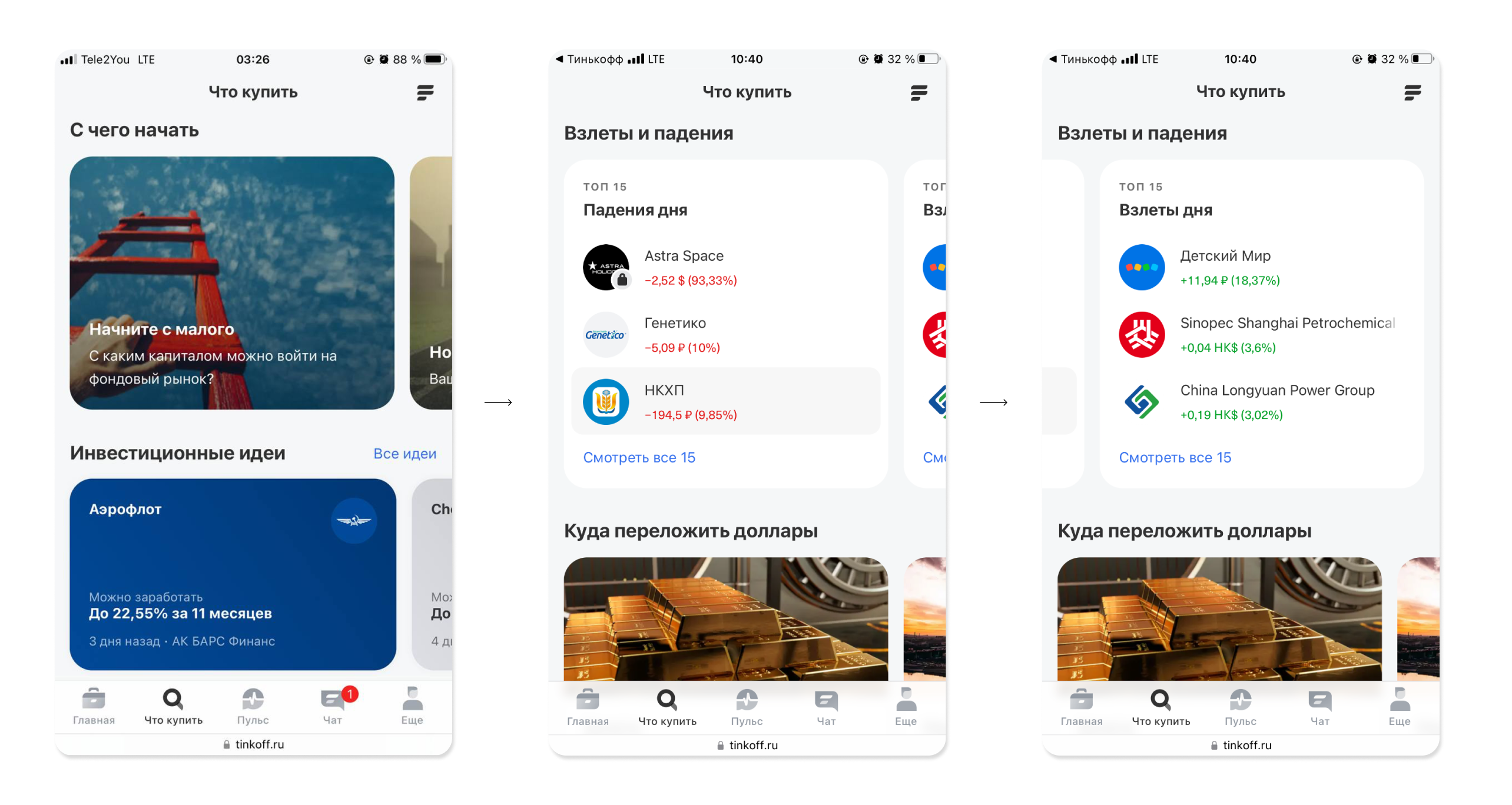

Раздел «Что купить»

Второй экран в приложении и торговом терминале «Тинькофф Инвестиции» называется «Что купить». В этом разделе инвестор может определиться с тем, во что инвестировать средства. Вкладка содержит множество разделов и инструментов.

Здесь можно выбрать актив — валюту, акции, фонды, облигации, фьючерсы, опционы и стратегии. Присутствует также поле для поиска по названию актива.

Ниже размещены разделы, в которых перечислены популярные инструменты и актуальная информация по различным активам, в том числе рекомендации аналитиков «Тинькофф Инвестиции».

Здесь есть следующие вкладки: «Рынок России: главные фавориты», «Идеи от аналитиков «Тинькофф»», «Участвовать в размещении», «В фокусе внимания», «Популярно у россиян», «Идеи в облигациях», «Повышаем прогноз», «Доходная инвестиция», «Взлеты и падения», «Куда переложить доллары», «Популярные облигации», «Что смотреть», «Как инвестируют в «Тинькофф»», «Без комиссий», «Обновить портфель», «Лидеры», «Популярные инструменты», «Топ первых покупок», «Фонды от «Тинькофф»», «С чего начать», «Инвестиционные идеи».

Например, здесь можно увидеть подборку 15 лучших и худших активов по динамике торгов («Лидеры роста и падения»), подборку самых продаваемых и покупаемых акций за неделю («Как инвестируют в «Тинькофф»»), список самых дорогих и самых дешевых акций («Лидеры»), подборку акций, которые чаще всего ищут и просматривают пользователи «Тинькофф Инвестиции» («Популярные инструменты») и которые они чаще всего покупают в качестве первой покупки («Топ первых покупок»).

В самом низу экрана «Что купить» во кладке «Инвестиционные идеи» инвестор имеет возможность ознакомиться с рекомендациями аналитиков компании по тем или иным активам.

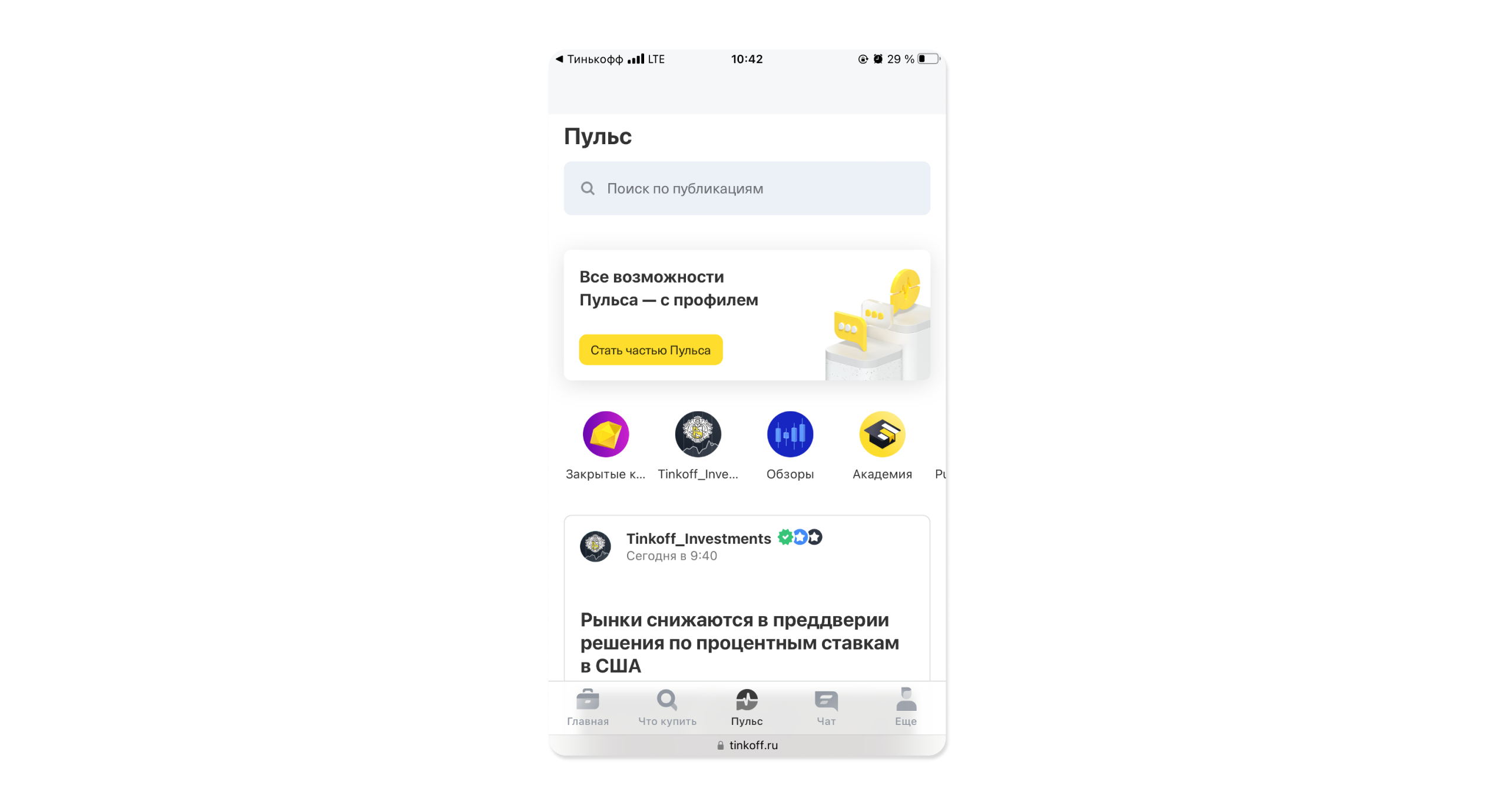

Раздел «Пульс»

Этот экран позволяет перейти в социальную сеть для инвесторов и трейдеров, которые пользуются услугами брокера «Тинькофф Инвестиции», — «Пульс».

В ленте социальной сети публикуются новости Tinkoff Journal и Tinkoff Investments.

Также можно ознакомиться с публикациями других каналов «Тинькофф», сторонних информационных медиапорталов и каналов участников соцсети.

На экране есть поиск по публикациям, где пользователь имеет возможность найти интересующий его материал по названию канала, названию бумаги, имени инвестора, каналу или хэштегу.

После регистрации в соцсети на экране также появятся кнопки «Мой профиль», «Новый пост» и «Каталог».

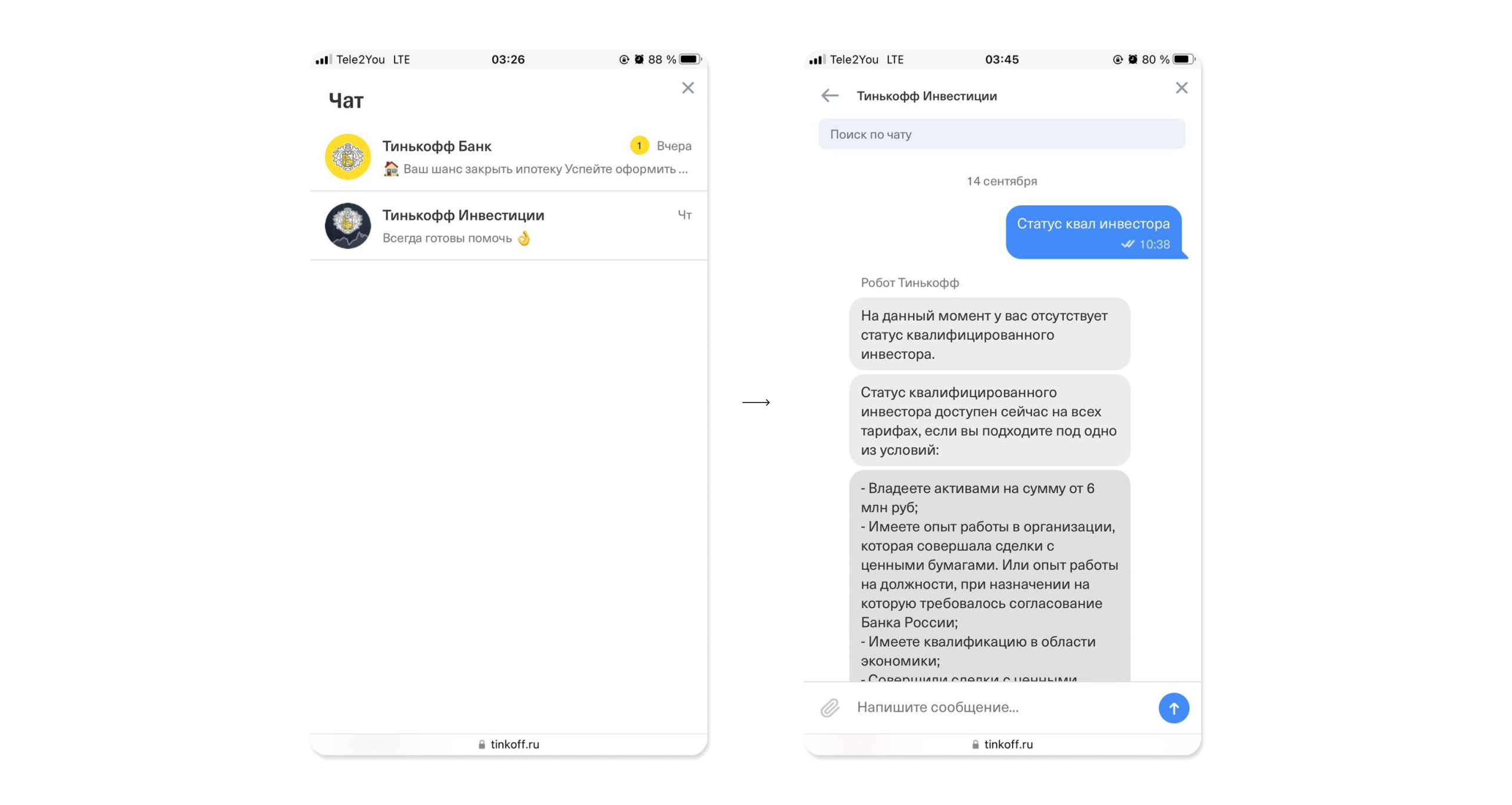

Раздел «Чат»

Четвертый экран «Тинькофф Инвестиции» — онлайн-чат со службой поддержки сервиса.

В нем есть несколько кнопок для получения ответов на стандартные вопросы: «Статус квал. инвестора», «Пополнение», «Бонусы», «Вывод», «Мой налог», «Тарифы».

Также в чат можно в свободной форме написать любой интересующий вопрос по работе сервиса «Тинькофф Инвестиции». Ответит на него либо робот, либо специалист компании. Чат со службой поддержки — круглосуточный.

Раздел «Ещё»

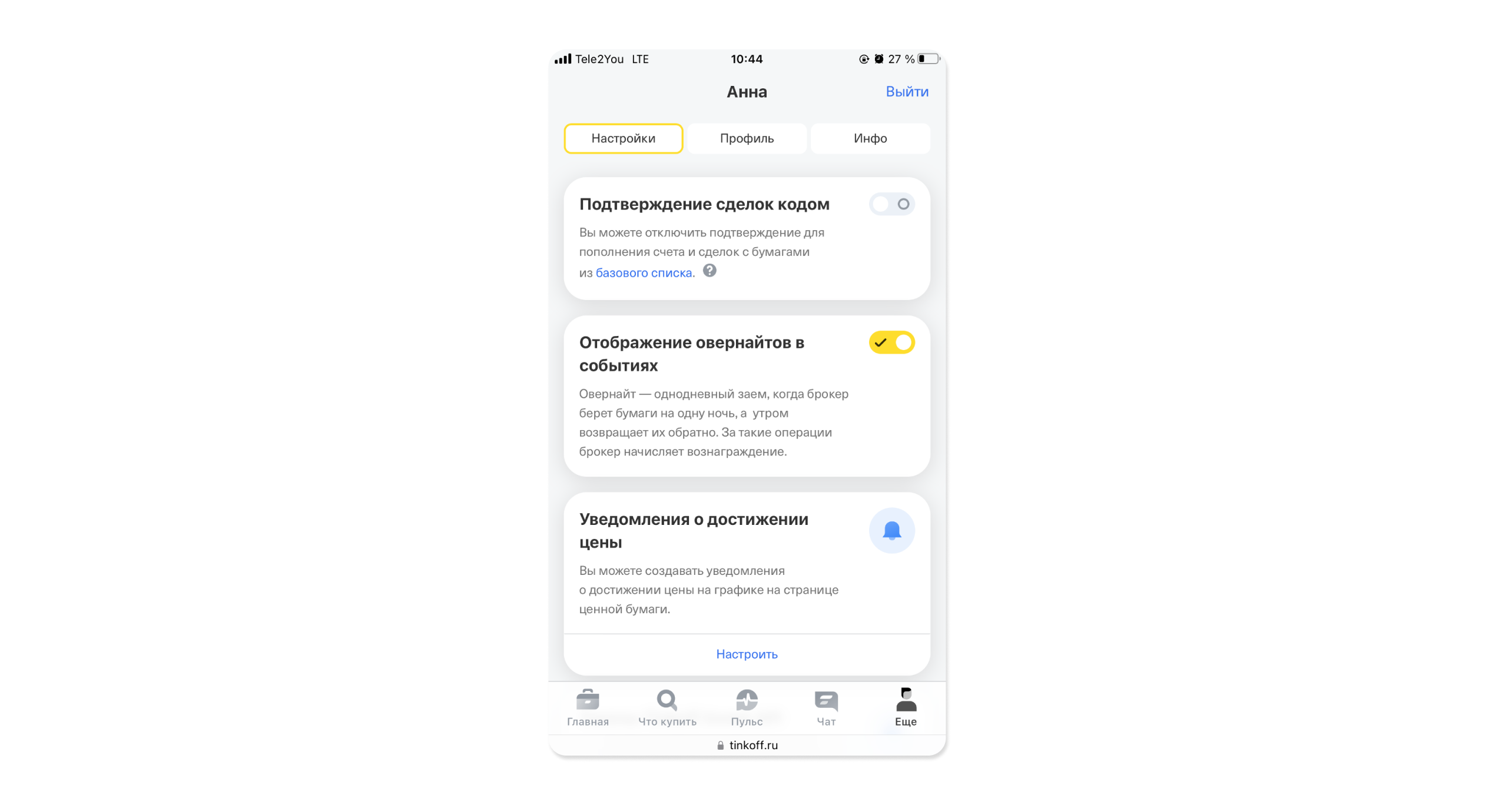

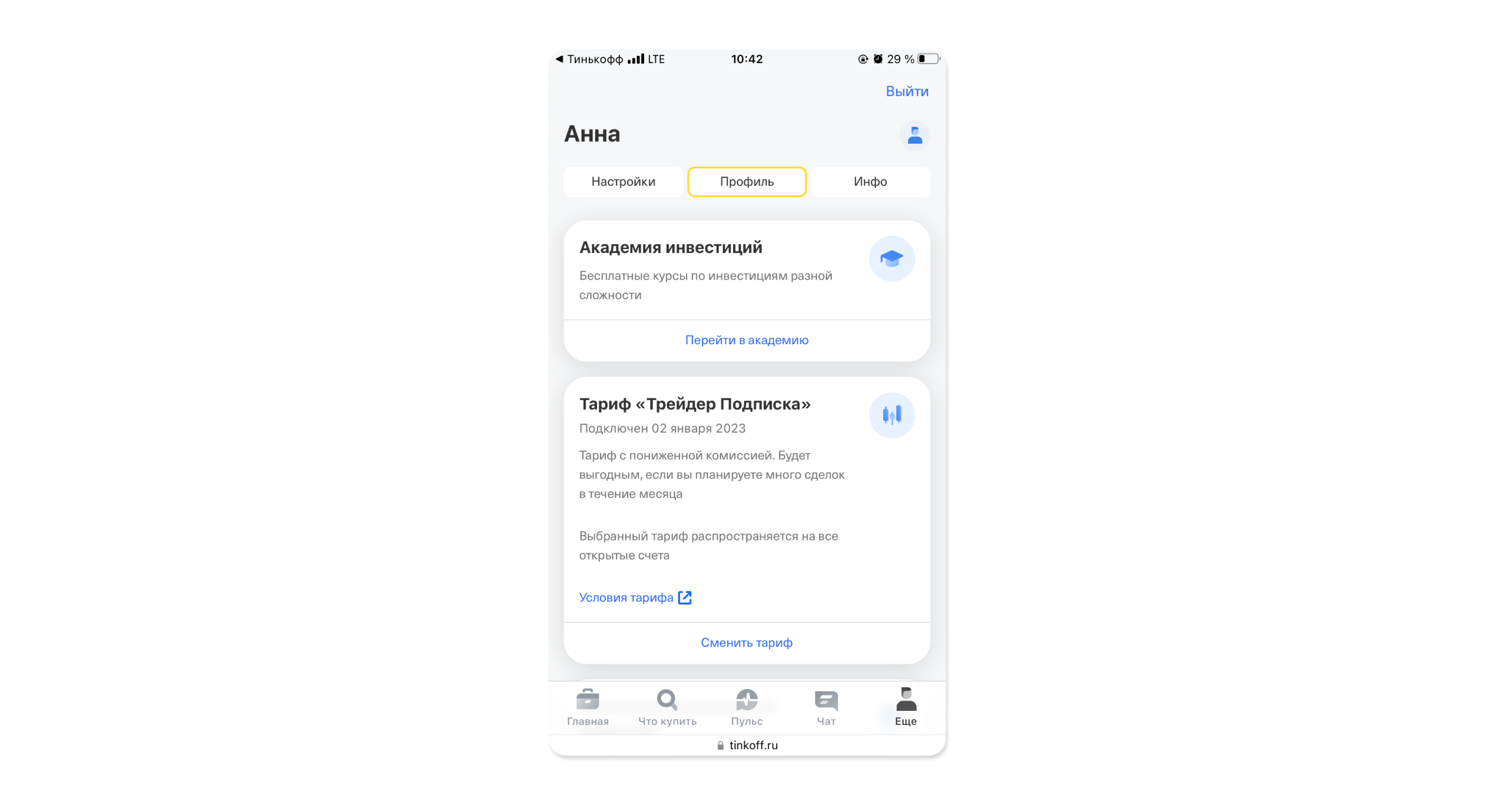

Последний экран «Тинькофф Инвестиции» называется «Ещё». Здесь находятся три подраздела.

Подраздел «Настройки» позволяет настроить уведомления и порядок подтверждения сделок и скрыть овернайты (однодневные займы, когда брокер за вознаграждение берет бумаги на одну ночь, а утром возвращает их).

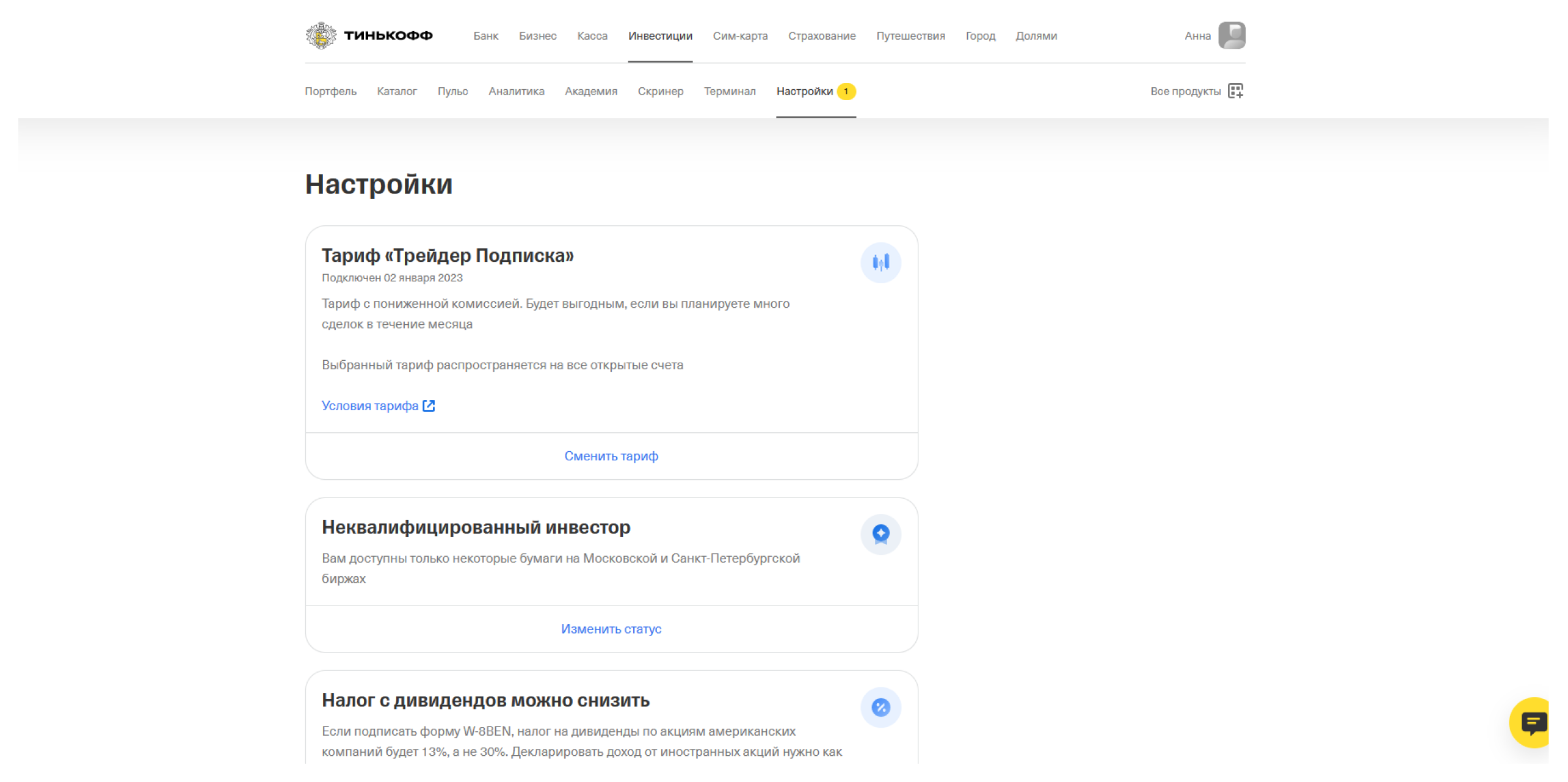

В подразделе «Профиль» пользователь может изменить тарифный план, узнать, как можно стать квалифицированным инвестором, открыть доступ к инструментам с повышенным риском, перевести в «Тинькофф Инвестиции» ценные бумаги от других брокеров и подписать форму W-8BEN (для снижения налога с акций иностранных компаний).

Здесь же инвестор может проверить, какой инвестиционный профиль был ему присвоен роботом-советником (консервативный, умеренный или агрессивный). В соответствии с профилем будут составляться инвестиционные рекомендации. Тест на определение профиля при этом можно пройти заново. Также в этом разделе есть ссылка на бесплатные обучающие онлайн-курсы от «Тинькофф».

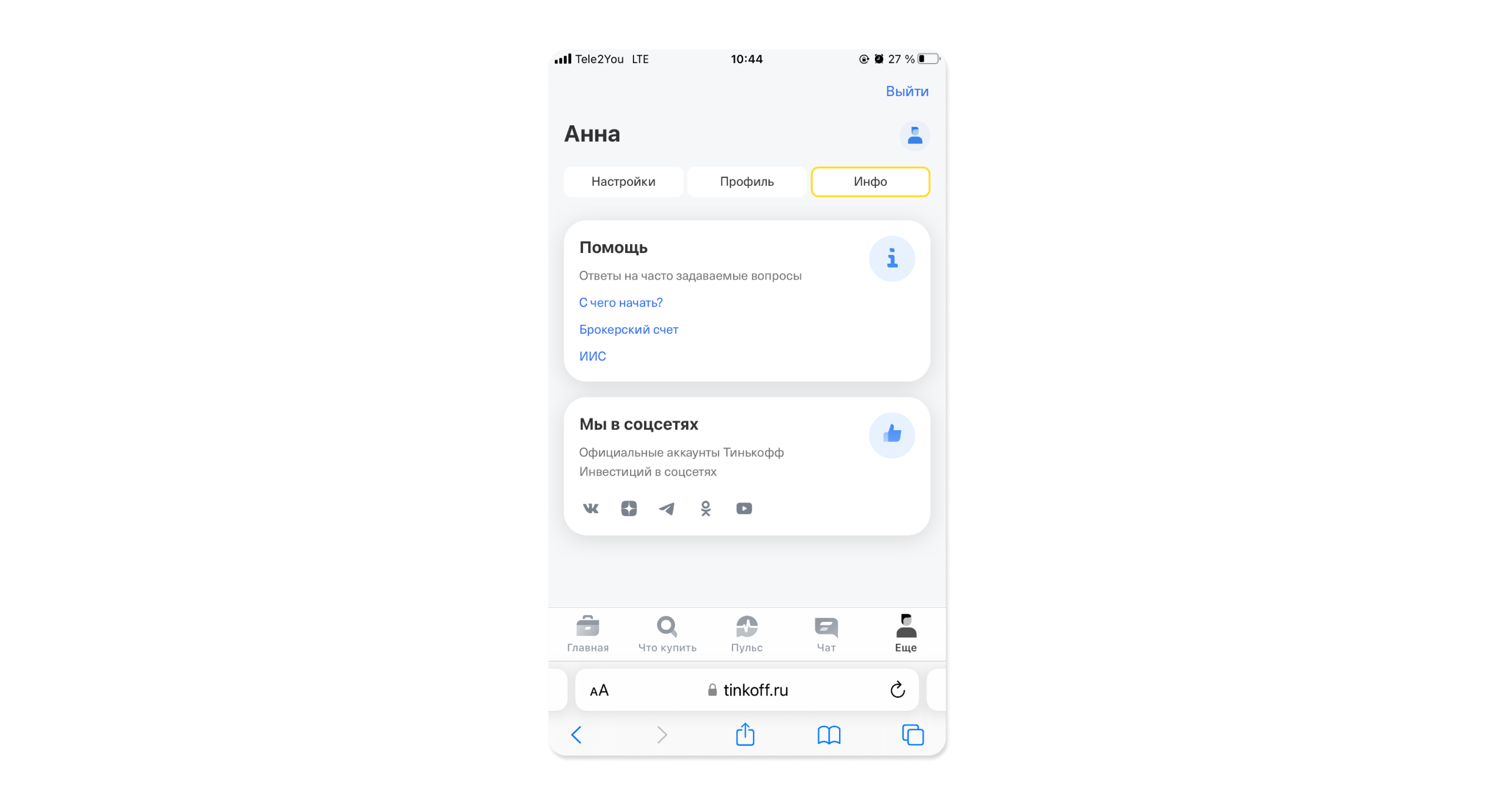

В подразделе «Инфо» доступны вкладка «Помощь», где собраны ответы на часто задаваемые вопросы, и блок ссылок на социальные сети «Тинькофф Инвестиции».

Интерфейс десктопной версии «Тинькофф Инвестиции» несколько отличается от интерфейса приложения и версии для мобильных устройств.

Кнопка «Пополнить» на экране «Портфель» находится во вкладке «Счета», а кнопка для открытия нового счета — слева, а не внизу.

Экран «Что купить» называется «Каталог», хотя его содержание идентично.

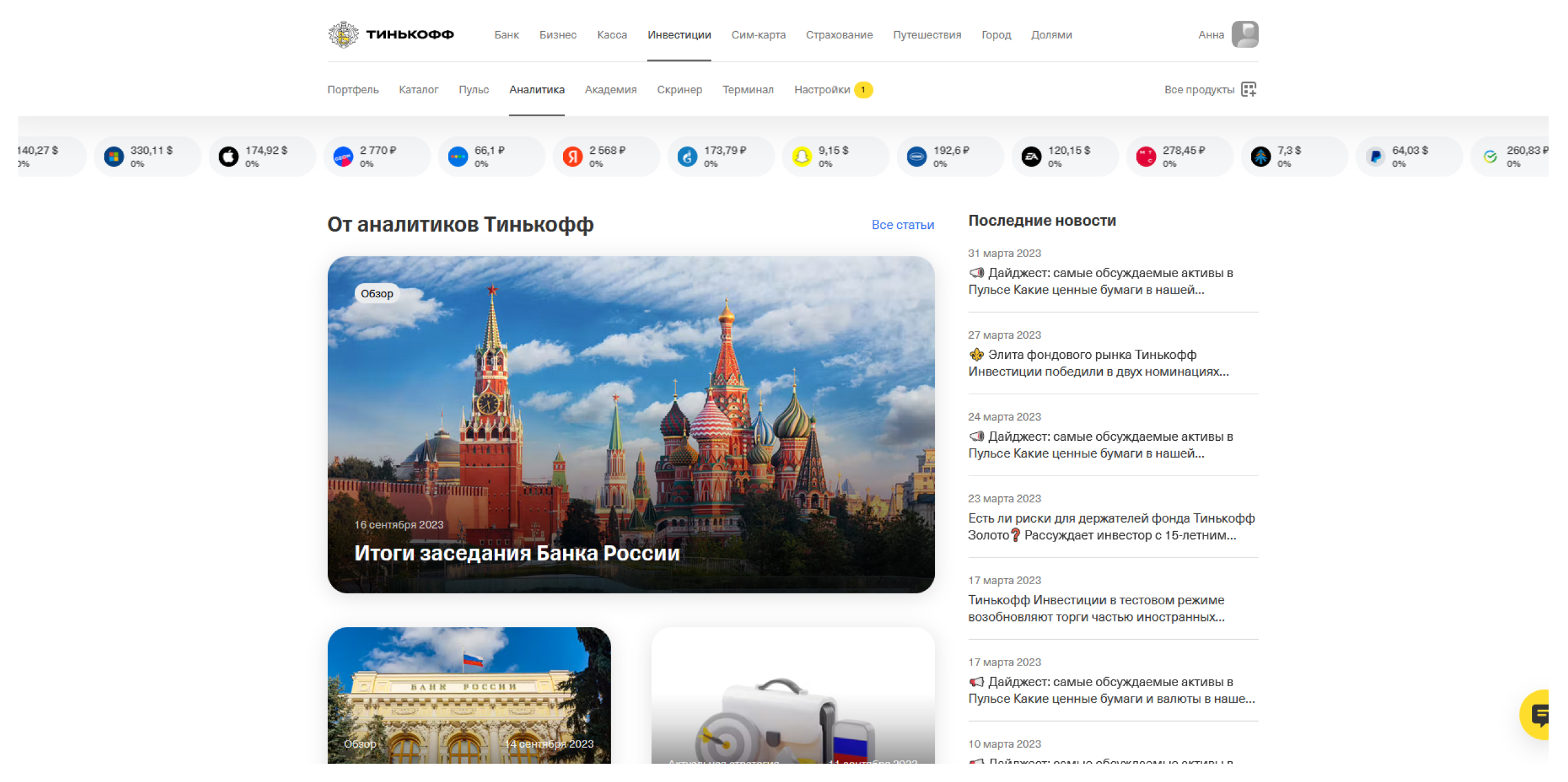

В десктопной версии — экран «Аналитика». В нем собраны материалы от аналитиков «Тинькофф Инвестиции», а также находится лента новостей сервиса.

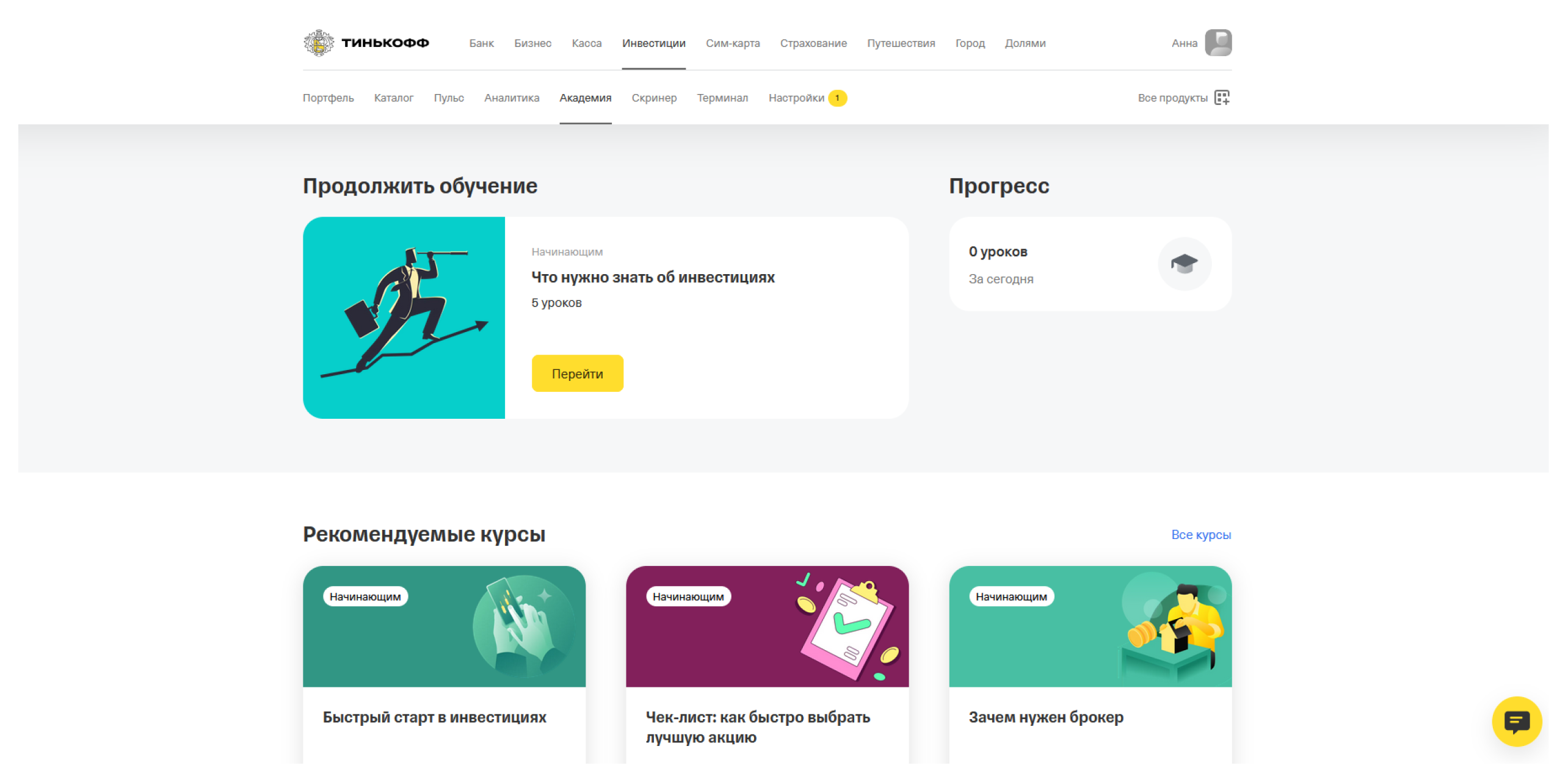

В отдельный экран вынесена вкладка «Академия» с обучающими онлайн-курсами.

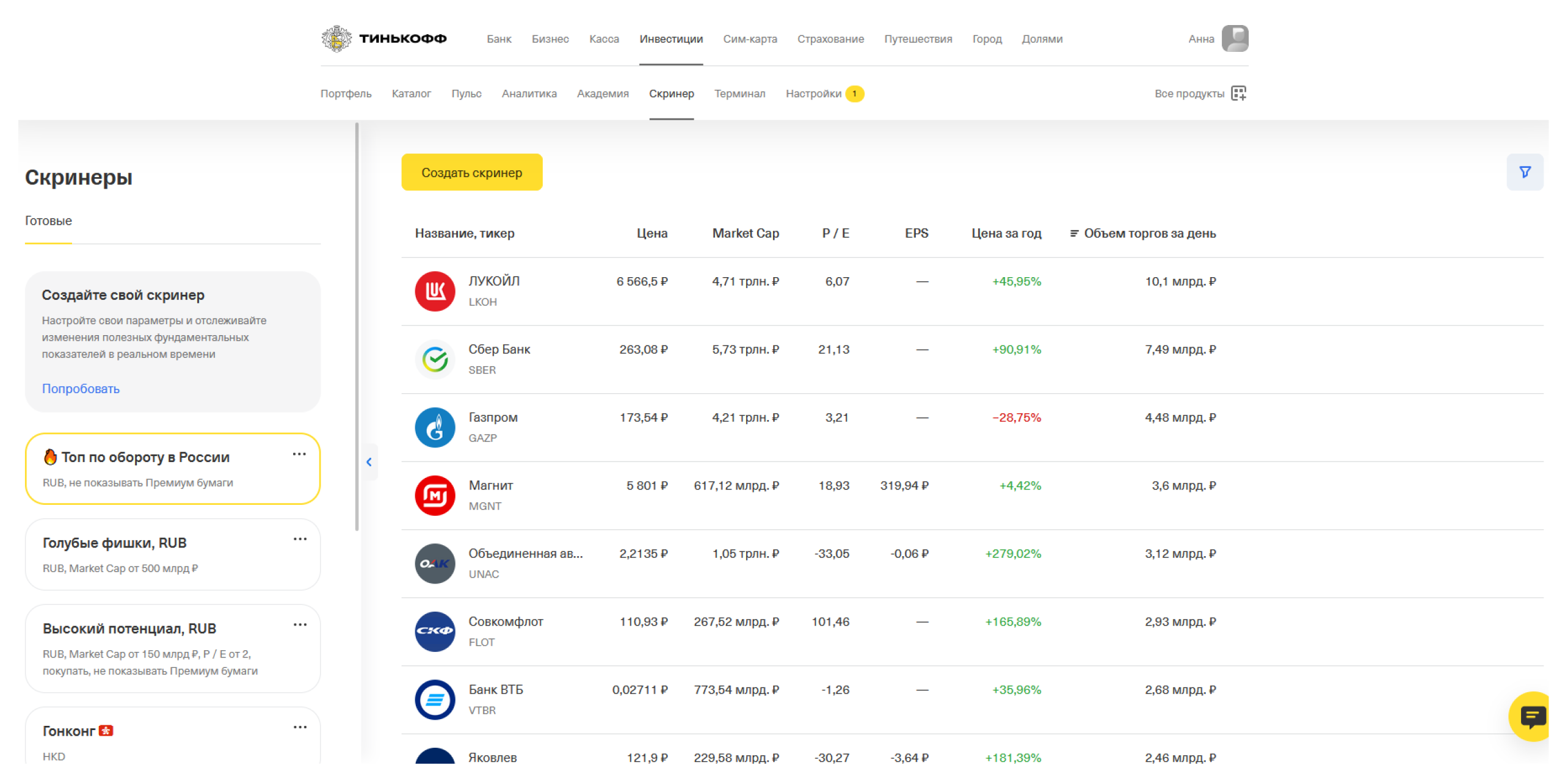

Также есть экран «Скринер», где можно настроить инструмент для отслеживания активов.

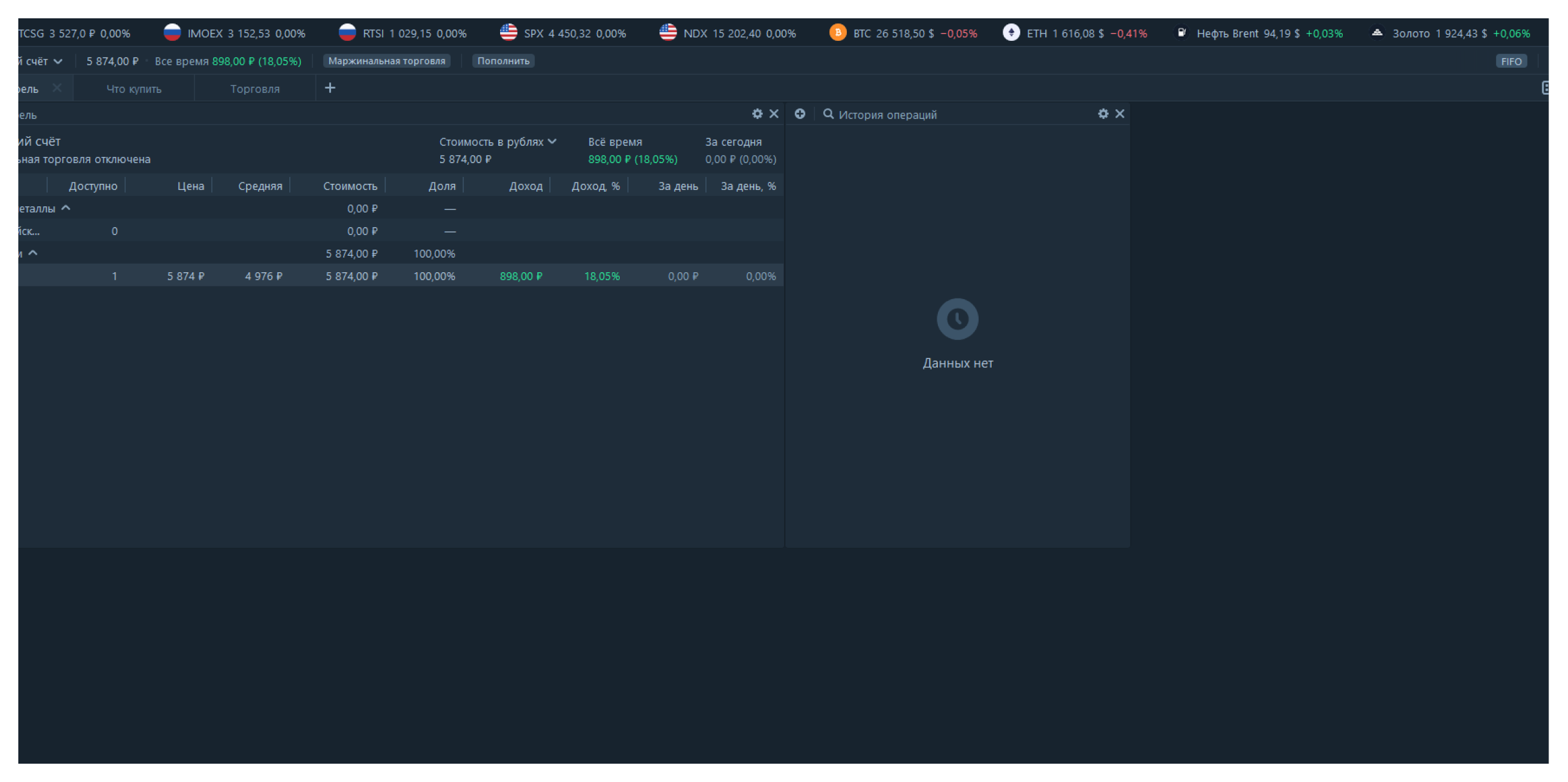

В версии для ПК также присутствует экран «Терминал». Он открывает в браузере программу для торговли на бирже, которую можно использовать наравне с приложением «Тинькофф Инвестиции» и личным кабинетом.

Инвестор может настроить терминал под собственный стиль торговли, например вывести на экран только самую нужную информацию (списки и графики определенных акций или другие полезные инструменты). Терминал также позволяет анализировать графики ценных бумаг с помощью встроенных инструментов технического анализа.

Экран «Чат» в десктопной версии отсутствует, а экран «Ещё» называется «Настройки» (тут же вкладки раздела «Профиль», а раздел «Инфо» отсутствует).

Основные плюсы и минусы мобильного приложения «Тинькофф Инвестиции»

У мобильного приложения есть ряд плюсов и минусов.

Плюсы:

- понятный, проработанный интерфейс;

- аналитика инвестпортфеля и рекомендации робота-советника;

- детальная информация по активам и аналитические материалы от экспертов;

- социальная сеть для инвесторов «Пульс».

Минусы:

- нет возможности скачать приложение в AppStore и Google Play;

- отсутствие инструментов для технического анализа для активных трейдеров (есть только в десктопной версии);

- ограниченный доступ к ценным бумагам в двух из трех тарифов;

- отсутствие демосчета.

Принципы формирования портфеля в сервисе «Тинькофф Инвестиции»

Для формирования портфеля нужно определиться с целью инвестиций и стратегией.

Также важно установить срок инвестирования. У инвестора должна быть стратегия — последовательность действий по распределению денежных средств между активами и инструментами инвестирования.

Инвестиционные стратегии отличаются:

По сроку инвестиций

- долгосрочные (более пяти лет);

- среднесрочные (до пяти лет);

- краткосрочные (до одного года).

По активности

- активные (постоянное наблюдение за рынком);

- пассивные (подход «купил и держу»).

По степени риска

- высокорискованные (цель по доходности выше 45–50% годовых);

- умеренные (20–45% годовых);

- низкорисковые (10–20% годовых).

В зависимости от стратегии портфель активов может в разных пропорциях включать более или менее ликвидные акции, облигации, фьючерсы и другие инвестиционные инструменты.

Для долгосрочного инвестирования, которое предполагает регулярный и стабильный доход на протяжении длительного времени, в первую очередь подходят облигации и высоколиквидные акции компаний с устойчивым финансовым положением. Самыми надежными считаются государственные облигации, но купон по ним ниже, чем по долговым бумагам частных эмитентов.

При краткосрочном инвестировании доля более рискованных активов в инвестиционном портфеле может быть выше. Это могут быть акции растущих компаний, акции компаний второго эшелона, фьючерсы и опционы.

Изучение и анализ рынка

Для успешной торговли инвестор должен понимать, как работает рынок и что ожидать от тех или иных ценных бумаг.

Для анализа акций и корпоративных облигаций применяется фундаментальный анализ — метод оценки компаний и их ценных бумаг на основе анализа финансовой и бухгалтерской отчетностей и других факторов, влияющих на стоимость бизнеса. Суть фундаментального анализа заключается в определении справедливой стоимости ценных бумаг.

Другой метод исследования рынка — технический анализ. Это выявление закономерностей в динамике цен на актив и их использование для прогнозирования стоимости акций в будущем.

Уровни Фибоначчи: что это и как используется в трейдинге

При техническом анализе инвестор, как правило, не обращает внимания на фундаментальные факторы, которые могут повлиять на динамику цен.

Технический анализ основан на изучении графиков стоимости акций и уровней спроса и предложения на ценные бумаги. По графикам инвесторы могут определить разворот цены и ее будущую динамику.

Чаще всего базой для использования технических индикаторов являются графики (линейные, бары (графики, состоящие из серии столбиков), «японские свечи» (отражают не только цену, но и ее волатильность)). Кроме того, в техническом анализе существуют так называемые паттерны — типовые фигуры (модели), образованные на графике ценой или индикатором.

Разработка диверсифицированного портфеля

Для снижения рисков получения убытков инвесторы диверсифицируют активы. Диверсификация — это распределение средств между набором активов с целью более эффективного инвестирования. В этом случае инвесторы покупают акции, облигации, фьючерсы, опционы, валюту и другие активы. Диверсификация страхует инвестора от существенных потерь, но при этом и снижает потенциал получения дохода.

Сравнить тарифы брокеров

При этом важно постоянно отслеживать динамику котировок тех активов, которые есть в портфеле, и анализировать перспективу дальнейших изменений, чтобы своевременно корректировать инвестиционный портфель и делать перебалансировку. Она заключается в удалении нерентабельных активов и добавлении вместо них в портфель новых.

Обучение и использование инструментов «Тинькофф Инвестиций»

Для расширения знаний, касающихся фондового рынка, можно пройти бесплатные обучающие онлайн-курсы от «Тинькофф Инвестиций». Пройти подобные курсы можно также и на других ресурсах, чтобы составить комплексное понимание о том, как работает рынок.

Обучение позволит повысить финансовую грамотность и освоить новые стратегии и техники инвестирования.

Для повышения эффективности инвестиций полезным может быть использование инструментов аналитики «Тинькофф Инвестиций». Инвестор может анализировать рекомендации и отчеты экспертов брокера, других аналитиков и инвесторов, информацию в соцсети «Пульс».

Получение информации о текущих трендах и событиях на рынке позволит оперативно реагировать на изменения и своевременно оптимизировать инвестиционный портфель.

Вывод денег из сервиса «Тинькофф Инвестиции»

Вывести средства с брокерского счета «Тинькофф Инвестиции» можно в любой момент. Комиссии и ограничения по количеству операций не предусмотрены. Средства можно вывести в рублях, в долларах США, евро, юанях, гонконгских долларах и турецких лирах. Лимит по выводу средств — 50 млн рублей за одну операцию.

Важно. Если валюта на счете была куплена 9 марта 2022 года и позже, снять эти деньги в валюте нельзя.

Чтобы вывести деньги с брокерского счета или ИИС, необходимо на экране «Портфель» выбрать нужный счет, нажать на кнопку со значком шестеренки, а затем — на кнопку «Вывести». После нужно будет подтвердить операцию.

Важно помнить, что вывести деньги с брокерского счета «Тинькофф Инвестиции» можно только на дебетовую карту банка «Тинькофф». При этом валюта карты должна совпадать с валютой вывода. При выводе средств с брокерского счета брокер спишет налог в размере 13% (в случае получения прибыли). Налог рассчитывается и удерживается автоматически.

С ИИC вывести средства можно только в рублях, при этом сам счет придется закрыть. Если инвестор закроет ИИС ранее чем через три года после его открытия, он утратит право на получение налоговых льгот.

Сколько можно заработать на «Тинькофф Инвестиции»

Доход инвестора в «Тинькофф Инвестициях», как и в любом другом брокерском сервисе, зависит в первую очередь от его знаний и умений. Также доходность будет зависеть от стратегии инвестирования и активности инвестора. Доходность пользователей «Тинькофф Инвестиций» может составлять десятки процентов годовых, а может не быть вовсе. Вместо этого инвестор может получить убытки.

Для более эффективной деятельности на фондовой бирже инвесторам важно совершенствовать навыки и расширять знания об отдельных отраслях и экономике и финансах в целом.

С помощью сервиса Банки.ру вы можете подобрать вклад или накопительный счет, сравнить тарифы на брокерское обслуживание, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Как работают сделки РЕПО и можно ли на них заработать

Для тех, кто интересуется, как заработать на Тинькофф Инвестициях, предлагаем краткую инструкцию, что и как надо делать. Как открыть счет, пополнить его и начать торговлю. Какие инструменты доступны. Что нужно делать, чтобы принимать правильные инвестиционные решения. Как заработать и вывести заработанную прибыль.

Открытие счета

Первое, что надо сделать, чтобы заработать на Тинькофф Инвестициях — это открыть брокерский счет. Для этого проще всего скачать приложение Тинькофф Инвестиции для мобильного устройства — есть версия как для IOS, так и для Android, запустить его и направить заявку. Понадобится только ввести личные данные, подтвердить телефонный номер через SMS.

Тем, у кого уже есть карта Тинькофф, больше ничего не потребуется, счет откроется автоматически, о чем пользователя известят, как правило, в течение одного или двух дней.

Если клиент обращается в компанию впервые, то с ним свяжется представитель компании, согласует время визита для подписания договора. При этом карта Tinkoff Black будет выдана в подарок, именно на нее в дальнейшем происходит вывод средств.

Кстати, подарок окажется не бесплатным, за обслуживание с клиентов снимается 99 рублей в месяц, и это первый гарантированный «заработок» от Тинькофф.

Существует возможность открыть два типа счетов: обычный и индивидуальный инвестиционный счет, ИИС. Второй дает ряд налоговых преимуществ, по нему можно получить налоговый вычет в размере до 54 тысяч рублей или освобождение от налогов на доходы, полученные от инвестиций, но при условии, что деньги не будут сниматься минимум три года.

Зачисление денег на счет

После того, как счет открыт, можно пополнять счет и начинать формировать свой портфель ценных бумаг, совершая сделки на бирже. Перевести деньги предлагается с карты Tinkoff Black или любого другого банка. Причем без комиссии.

Конечно, если на биржу направляются средства с карты Tinkoff, то никакая комиссия и не уместна, так как это фактически внутренний перевод между подразделениями одной и той же финансовой структуры. Зачисление денег также вряд ли облагается каким-то процентом.

Но при этом надо быть внимательными и уточнять в своем банке, а не будет ли считаться операция по переводу на счет в Тинькофф Инвестиции чем-то наподобие снятия наличных или перевода с карты на карту. Иначе комиссия все-таки будет, просто с другой стороны, там откуда отправляются деньги.

Карту Tinkoff Black предварительно можно пополнить межбанковским переводом. Интересная и действительно удобная особенность: так как эмитент карты Тинькофф и брокер — одна организация, ценные бумаги можно покупать непосредственно с пластика, без перевода на брокерский счет. Для этого достаточно перейти в приложении на страницу интересующего актива и купить его, выбрав, соответствующий способ оплаты.

Однако в дальнейшем, конечно, правильнее все-таки иметь выделенные средства для инвестиций, держать их отдельно на брокерском счету и не объединять с личными деньгами, предназначенными для жизни, а тем более, с кредитными средствами.

Формирование портфеля

Для клиентов Тинькофф Инвестиции доступен весь спектр финансовых инструментов, которые торгуются на Московской бирже.

- Валюты. Самыми ликвидными из них являются доллары США, в меньшей степени евро, еще менее ликвидны британские фунты. С остальными валютами работать можно, но надо быть внимательными, чтобы не столкнуться со сложностью закрытия позиции в нужный момент, так как число постоянных участников невелико.

- Акции — долевые ценные бумаги, которые приобретаются инвесторами в расчете на доход от роста котировок, а также на получение дивидендов. Торгуя акциями, надо следить за новостями компаний, отслеживать их корпоративные события и помнить, что сразу после закрытия реестра чаще всего наблюдается так называемый дивидендный гэп, то есть резкое снижение котировок.

- Облигации дают гарантированный, но небольшой доход. Они приносят прибыль как в результате роста котировок по мере приближения даты погашения, так и в виде купона. Самыми надежными являются государственные облигации, в России это ОФЗ. В любом случае, даже невысокий доход по облигациям все равно оказывается выше простого банковского вклада.

- Производные ценные бумаги — самый рискованный сегмент фондового рынка, подходит не для всех, а только тем, кто склонен к риску ради прибыли.

Профессионалы рекомендуют диверсифицировать портфель. Для этого существуют серьезные расчеты и методики. Но, возможно, для небольших сумм достаточно простого понимания, что надо вкладывать деньги в разные инструменты, чтобы потери по одному из них покрывались прибылью по остальным ценным бумагам.

Для тех, кто хотел бы заработать высокую прибыль и готов умеренно рисковать, в портфеле может быть больше акций. Если стоит задача во что бы то ни стало не потерять деньги, то надо выбирать облигации.

В фондах профессиональные управляющие, если они создают умеренно консервативный портфель, обычно стараются инвестировать порядка 80% в облигации и только 20% в акции. Но это только общая идея, ориентир. Далее все индивидуально.

Факторы, влияющие на котировки

Во всем мире основным фактором, влияющими на котировки, является выход данных экономической статистики, а также заявления регуляторов финансовых рынков. Самые важные для инвесторов цифры, за которыми надо следить:

- ставки рефинансирования и их изменения,

- ВВП,

- инфляция,

- уровень безработицы,

- индексы экономических ожиданий (PPI и CPI), и так далее.

Для торговли акциями и облигациями компаний необходимо следить за выходом отчетности, заявлениях о прибылях и убытках, и прочем. А также, разумеется, о корпоративных событиях, собраниях акционеров, объявлениях дивидендов, датах закрытия реестра.

Хорошим подспорьем в принятии решений являются всевозможные советники, инвестиционные идеи в торговой системе, а также форумы трейдеров. Все это есть в приложениях Тинькофф Инвестиции, причем в большем объеме это можно найти, перейдя в инвестиционный раздел на сайте, а не в приложении для смартфонов.

Но окончательное решение принимает все равно инвестор самостоятельно, и именно на нем лежит ответственность за прибыль или за убыток.

Сколько можно заработать на Тинькофф Инвестиции

Результаты прошлого года говорят о следующем. На российских акциях можно было заработать в среднем 13 процентов годовых в рублях. Именно на столько вырос индекс Московской биржи.

Доход по облигациям составлял около 5-6 процентов по государственным бумагам и до 10 процентов по корпоративным.

Валюта оказалась вне конкуренции, доллар подорожал более, чем на 20 процентов, а евро — на все 30.

Именно столько мог получить инвестор, если он принимал правильные инвестиционные решения. Но при этом надо понимать, что это удавалось далеко не всем, даже профессионалам.

Дополнительные издержки

Вне зависимости от того, удалось или нет что-то заработать, на клиента ложатся определенные издержки. Во-первых, это не самая маленькая на рынке брокерская комиссия. По базовому тарифному плану она составляет 0.3% от каждой сделки, не важно, удачная она или нет. То есть купив и продав акции, клиент заплатит Тинькофф 0.3 плюс 0.3, в сумме 0.6 процента.

За обслуживание «черной карты», как уже было сказано, система спишет 99 рублей.

Когда прибыль получена, государство захочет получить свою долю — 13 процентов налога на доходы физических лиц. Этого налога можно избежать, если открыть ИИС, но тогда будет невозможно снять деньги даже частично в течение трех лет.

Вывод денег из Тинькофф Инвестиции

И вот когда деньги уже заработаны, их остается только вывести. Сделать это можно только на карту Tinkoff Black, но зато в любой момент и мгновенно. А как получить деньги с карты Tinkoff – это уже другая, отдельная история.

Выводы и окончательная инструкция

Таким образом, общий алгоритм, как заработать на Тинькофф Инвестиции, выглядит так:

- Открыть брокерский счет онлайн. Если надо, дождаться представителя и подписать договор.

- Пополнить счет или карту для осуществления покупок.

- Выбрать акции, облигации или валюты для инвестиций. Принять правильные инвестиционные решения и сформировать портфель.

- Заплатить налоги и вывести прибыль.

Все просто. В чем же подвох? Конечно, весь вопрос в том, как принимать правильные инвестиционные решения. А уж с ними можно заработать и в Тинькофф Инвестиции, и с любым другим брокером на выбор.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

С чего начать инвестировать в Тинькофф Инвестициях?

Развеиваем популярные мифы и показываем, как инвестировать с сервисом Тинькофф Инвестиций.

Если вы открыли счет, но боитесь инвестировать — мы вас понимаем. На первый взгляд инвестирование похоже на потайной мир: котировки, графики, терминалы и новости — кажется, что в этом разбираются только экономисты и финансисты. Мы решили рассказать вам о главных страхах начинающих инвесторов и объяснить на примере нашего сервиса, какие инструменты помогут инвестировать.

Чтобы начать инвестировать, необходимо разобраться в теории: как работают брокеры и фондовый рынок, чем акции отличаются от облигаций и как можно заработать на ценных бумагах. Найти теорию можно в открытых источниках, а можно пройти наш курс и подписаться на телеграм-канал.

Для начинающих инвесторов Тинькофф Журнал вместе с опытными инвесторами сделал бесплатный курс «А как инвестировать». Он состоит из девяти уроков с проверочными тестами, а в конце обучения — экзамен. Курс помогает разобраться с азами инвестирования: зачем нужно вкладываться в ценные бумаги, чем акции отличаются от облигаций, какие налоги нужно платить и как уменьшить риски.

Курс подойдет тем, кто только открыл брокерский счет или ИИС, но пока не знает, что с ним делать.

Простой язык. Никаких академических объяснений и сложных терминов. Команда Тинькофф Журнала написала текст простым языком, с примерами, схемами и выводами. После изучения основ вы сможете рассказать об инвестициях родителям, друзьям и коллегам.

Напомним об уроках. Чтобы не забывать учиться, на уроки можно подписаться — раз в неделю будет приходить письмо со ссылкой.

Это удобно. Мы сделали отдельное приложение «Как инвестировать», которое доступно на Android. Установите его на телефон и изучайте инвестиции в любое время.

В телеграм-канале публикуем аналитику, новости и обучающие обзоры. Темы обзоров подходят для тех, кто хочет стать продвинутым инвестором. Материал составляет команда сервиса Тинькофф Инвестиции — аналитики и редакторы.

Вот что мы уже опубликовали:

Несколько тем объяснили в небольших роликах, которые разместили в телеграм-канале и ленте новостей. Их уже четыре:

В подкастах «Жадный инвестор» аналитики и ведущие Тинькофф Инвестиций обсуждают актуальные новости, как они повлияли на фондовый рынок и что делать с бумагами. Помимо аналитиков, в студию приходят эксперты, которые делятся полезной информацией — например, рассказывают, можно ли доверять роботам-советникам и как зарабатывать на ИИС.

Слушать подкасты можно в приложении и на внешних площадках: Яндекс Подкастах, Apple Podcasts, Google Podcasts — ищите по названию

Компаний и инструментов на бирже много. Чтобы разобраться в том, что покупать и по каким критериям выбирать компании, нужно много времени. Если сейчас хочется получать пассивный доход, а времени разбираться в инвестициях нет — сервис Тинькофф Инвестиций предлагает несколько вариантов, где можно посмотреть, что купить.

Во вкладке десять блоков с подборками ценных бумаг по активам и отраслям. Расскажем про те, что подойдут новичкам.

Первый способ собрать портфель — с помощью робота-советника. Робот — аккредитованный Центробанком алгоритм, который подбирает бумаги на основании инвестиционного профиля и суммы. С помощью робота свой портфель собрали 45 тысяч человек.

Все, что нужно сделать, — это ответить на шесть вопросов для определения инвестиционного профиля, указать сумму от 1000 рублей и валюту инвестиций. Робот-советник составит портфель и предложит его купить.

Мы собрали портфели, которые можно купить в один клик. В отличие от способа с роботом-советником, чтобы купить бумаги из коллекции, не нужно определять инвестиционный профиль — достаточно иметь нужную сумму на брокерском счете. Если робот-советник предлагает бумаги от 1000 рублей, то готовые коллекции стоят от 30000 рублей или 1000 долларов.

В ленте мы размещаем новости, обучающие материалы и аналитические обзоры о бумагах.

Этот способ подходит для продвинутых инвесторов. Аналитики Тинькофф Инвестиций анализируют компании или сектор экономики, в которые можно инвестировать, и рассказывают, почему стоит или не стоит это делать. В таких обзорах присутствуют графики, цифры и сложные термины — чтобы оценить компанию с точки зрения покупки в портфель, нужно разбираться не только в ценных бумагах, но и в показателях.

Обратим внимание: все, что описали выше, не является индивидуальной инвестиционной рекомендацией. Это значит, что окончательное решение о покупке или продаже остается за инвестором.

Потерять деньги при неграмотном инвестировании вполне возможно — например, если инвестировать в один актив или отрасль. Чтобы портфель приносил доход, его надо диверсифицировать — покупать разные ценные бумаги из разных отраслей экономики.

В приложении Тинькофф Инвестиций есть функция «Советник», которая позволяет увидеть, насколько диверсифицирован портфель. Работает так: «Советник» анализирует портфель и выставляет оценку по десятибалльной шкале. Чем ниже балл — тем больше портфель надо разнообразить.

Чтобы сбалансировать портфель, «Советник» предлагает купить недостающие активы или инвестировать в конкретную отрасль.

Одним из инструментов инвестирования может стать биржевой инвестиционный фонд от УК Тинькофф Капитал. Биржевые фонды — это готовые портфели с ценными бумагами. Они построены по принципу «Вечного портфеля».

Эта стратегия учитывает все фазы экономического цикла, устойчива к переходным состояниям экономики и колебаниям финансового рынка. Она исторически обгоняла инфляцию на 4% в год, независимо от валюты инвестирования, позволяя не только сохранять деньги, но и приум��ожать их.

В Тинькофф можно купить три фонда: в рублях — TRUR, в долларах — TUSD и в евро — TEUR.

Существует мнение, что брокеру все равно, зарабатывает инвестор или нет. Поэтому он специально дает рекомендации, чтобы клиенты совершали сделки, а брокер зарабатывал на комиссиях. Разберемся, что из этого правда, а что миф.

Правда. Брокеры зарабатывают на комиссиях. Эти деньги позволяют улучшать сервис, кредитовать инвесторов, платить зарплаты сотрудникам. Без прибыли не живет ни одна организация, если это не благотворительный фонд.

Миф. Брокеры специально дают рекомендации, чтобы инвесторы чаще торговали и платили комиссии — им не важно, получат ли они доход.

Брокер не заинтересован давать рекомендацию, которая может не сработать. Если на рекомендациях инвестор будет терять деньги, то рано или поздно он разочаруется в инвестициях и уйдет в привычные инструменты.

Нам как брокеру важно, чтобы клиенты повышали финансовую грамотность и зарабатывали не только с помощью стандартных инструментов, но и на инвестициях. Для этого мы создали простой сервис: счета открываются онлайн и все действия можно сделать в одном приложении.

Инвесторам мы даем инструменты для обучения: пишем новости, обзоры, записываем подкасты и видео, где объясняем доступными словами сложные вещи. Наша задача, чтобы инвесторы самостоятельно научились принимать решения о покупке или продаже, научились читать показатели компании, понимали, как работают экономические циклы.

Аналитика и рекомендации могут помочь сформировать мнение о том, что думают аналитики об инструменте или отрасли в целом.

1 ответ на пост

Обучение в Т-Банк Инвестиции — что это и для чего нужно

Открыть счет у брокера – не означает перейти к инвестированию. Очень многие начинающие инвесторы боятся сделать первый шаг. Страхов очень много и большинство из них связано с недопониманием того, как это работает. Поэтому Тинькофф решил помочь новичкам. Брокер предлагает пройти курс, который поможет разобраться в основах инвестирования. Кроме того, можно расширить знания с помощью курса для продвинутых инвесторов и постоянно повышать свой уровень, если подписаться на тематические каналы брокера. Как проходит обучение в Тинькофф Инвестиции, выяснил специалист сервиса Бробанк.

Последнее обновление: 26.06.24

86k

0

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Зачем Тинькофф учит инвестировать

Потерять все деньги в инвестициях очень легко:

-

Зачем Тинькофф учит инвестировать

-

Курс Тинькофф брокера «А как инвестировать»

-

Как попасть на курс

-

Программа курса: 10 уроков

-

Итоговый экзамен и ответы

-

Курс для продвинутых инвесторов «Как зарабатывать на акциях»

-

Чему научит курс

-

Программа курса: 12 уроков

-

Итоговый экзамен и ответы

-

Другие каналы обучения

- выбрать убыточный бизнес и вложить в него все деньги;

- купить криптовалюту или любой другой актив, который обесценится;

- вложить деньги в акции компании, расположенной в стране, где случится дефолт;

- использовать маржинальную торговлю, то есть инвестировать в кредит на заемные деньги брокера;

- вкладывать деньги в сложные и непонятные инструменты;

- связаться с брокером, у которого нет лицензии;

- попасть в мошенническую структуру или финансовую пирамиду;

- делать ставки на Forex.

Обнуление капитала приведет к разочарованию. Большинство тех, кто прогорел в первых попытках инвестирования, никогда к нему не вернется. Для брокера это не самый лучший сценарий. Наоборот, ему важно чтобы инвесторы оставались на фондовом рынке и проводили сделки, на которых брокер будет зарабатывать гораздо дольше. Поэтому обучить и «вырастить» долгосрочных клиентов гораздо выгоднее. Именно таким путем решил идти брокер Тинькофф.

Курс Тинькофф брокера «А как инвестировать»

Лидирующий брокер России – Тинькофф Инвестиции – доказал, что инвестировать могут не только специалисты с высшим финансовым или экономическим образованием, но и любой желающий.

Количество активных брокерских счетов и ИИС, которые открыл этот брокер частным лицам, прочно занимает первую позицию по данным Московской биржи. Это связано со многими факторами:

- маркетинговые акции для инвесторов, в которых дарят акции компаний;

- привлекательные тарифы;

- удобный интерфейс;

- круглосуточная техподдержка;

- наличие робота-советника, который помогает освоиться в инвестировании;

- обучающие курсы, которые помогают новичкам и более продвинутым инвесторам разобраться в инвестировании на фондовой бирже.

Курс для начинающих «А как инвестировать» разработан авторами самого крупного российского издания, которое пишет про деньги и личные финансы, – «Тинькофф Журнал». После прохождения обучения, вы узнаете:

- Как инвестирование поможет сохранить ваши деньги.

- Какие собрать бумаги в свой первый инвестиционный портфель.

- Как принимать самостоятельные решения в отношении активов – акций, облигаций или фондов.

- На что обратить внимание при выборе брокера и как не связаться с мошенниками.

- Как реагировать на обвалы связанные с финансовыми кризисами или другими непредвиденными обстоятельствами.

Курс составлен опытными инвесторами, которые пишут про инвестиции доступным языком без непонятных слов и технических описаний. Все новые термины вводятся последовательно от простого к сложному, поэтому погружение в мир фондового рынка происходит постепенно.

Как попасть на курс

Попасть на обучение для начинающих инвесторов можно тремя способами:

- на сайте Тинькофф Журнала через браузер;

- в мобильном приложении брокера Тинькофф Инвестиции в разделе «Еще» — «Инфо» — «Учебник инвестиций»;

- в мобильном приложении, которое называется «Учебник Т-Ж: как богатеть», которое можно скачать через App Store и Google Play.

У разработчиков курса нет цели продать вам что-то или заставить проводить сделки на бирже. Вы можете пройти обучение и так и не купить ни одну ценную бумагу. Вы даже можете передумать сотрудничать с этим брокером и закрыть брокерский счет или ИИС у Тинькофф. Все решения остаются за вами.

На уроки курса можно подписаться, тогда вам будет приходить уведомление о следующем занятии на электронную почту, так вы не забудете об обучении и пройдете его до конца.

Периодически Тинькофф брокер проводит маркетинговые акции и дарит начинающим инвесторам акции известных компаний за прохождение курса. Действует ли это предложение на момент вашего обучения, можно узнать в службе поддержки.

Если вы в инвестициях не новичок и уверены, что легко справитесь с ответами на вопросы, можете сразу перейти к итоговому экзамену. После его прохождения вы увидите пробелы, а если их не будет, то можете перейти к более продвинутому курсу для инвесторов «Как зарабатывать на акциях».

Курс для начинающих инвесторов «А как инвестировать» от Тинькофф состоит из 10 уроков. После прохождения каждого, вы сдаете тест. В конце курса предусмотрен итоговый экзамен. Каждое занятие проиллюстрировано примерами, схемами, диаграммами и выводами – это облегчает восприятие информации и ее запоминание.

На прохождения одного урока уйдет 10 минут. Пройти весь курс и сдать итоговый экзамен можно меньше, чем за 2 часа. Но уроки открываются не все сразу, а последовательно – один раз в два или три дня.

Программа курса: 10 уроков

В курс «А как инвестировать» входит изучение таких тем:

- Введение. Почему важно инвестировать.

- Во что можно вложить деньги. Что такое фондовая биржа. Во что и как можно инвестировать – основные инструменты на рынке.

- Как выбрать брокера. Кто такой брокер и за что ему придется платить. Как происходит торговля на бирже, и какие бумаги там можно купить.

- Как и зачем открывать индивидуальный инвестиционный счет. Почему для большинства инвесторов разумнее открывать не только брокерский счет, но и ИИС. В чем преимущества ИИС для инвестора.

- Как дать в долг и заработать на облигациях. Как выбрать подходящие облигации, и зачем в них вообще вкладывать деньги. А также как выбрать облигации под свои цели.

- Как стать совладельцем бизнеса через покупку акций. Почему акция – один из самых доходных и рискованных инструментов на фондовой бирже. Из-за чего цены на акции постоянно меняются.

- Как вложиться в сотни компаний через фонды. Как фонды собирают бумаги. В какие из них разумно вкладывать деньги инвестору.

- Как собрать портфель, в котором всего хватает. Отличия плохого и хорошего инвестиционного портфеля на конкретных примерах. Есть ли смысл собирать «идеальный» портфель.

- Какие налоги платит инвестор и как платить меньше. Какие доходы от операций на фондовой бирже подлежат налогообложению. Можно ли сэкономить на налогах не нарушая законодательство.

- Как инвестировать системно. Как работает сложный процент. Почему личные финансы не менее важны, чем инвестиции. Когда проверять инвестиционный портфель, чтобы это было эффективно.

После завершения курса тема инвестиций перестанет быть для вас чем-то незнакомым и пугающим. Вы сможете сами объяснить азы любому человеку независимо от его возраста и образования. Вы разберетесь, чем акции отличаются от облигаций, и с помощью каких ценных бумаг стоит зарабатывать, исходя из срока до достижения вашей инвестиционной цели.

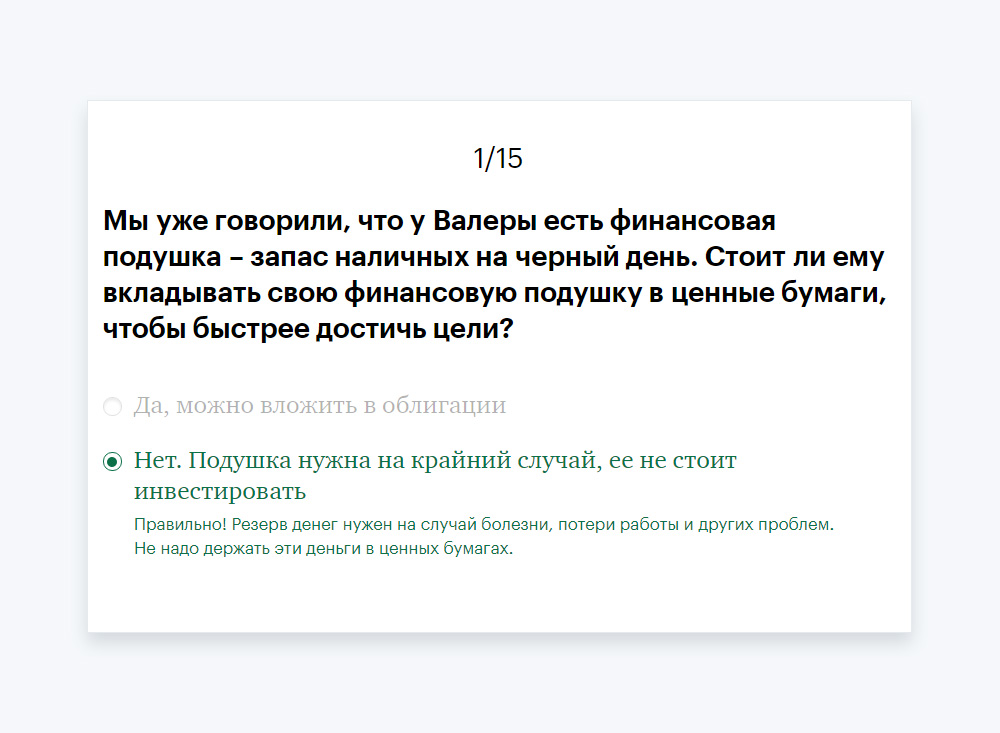

Итоговый экзамен и ответы

Экзамен по итогу курса для начинающих инвесторов больше похож на ситуативный квест. Он даже назван нетрадиционно – «Помогите Валере накопить на квартиру». Это настраивает новичков на мысль, что любые знания о фондовой бирже носят не академический, а прикладной характер. То есть всю полученную информацию можно применять для решения своих финансовых задач и достижения целей.

Все вопросы в итоговом экзамене логически связаны между собой и идут в рамках одной идеи для одного конкретного человека. Поэтому если выдернуть один вопрос из контекста, можно дать неправильный ответ.

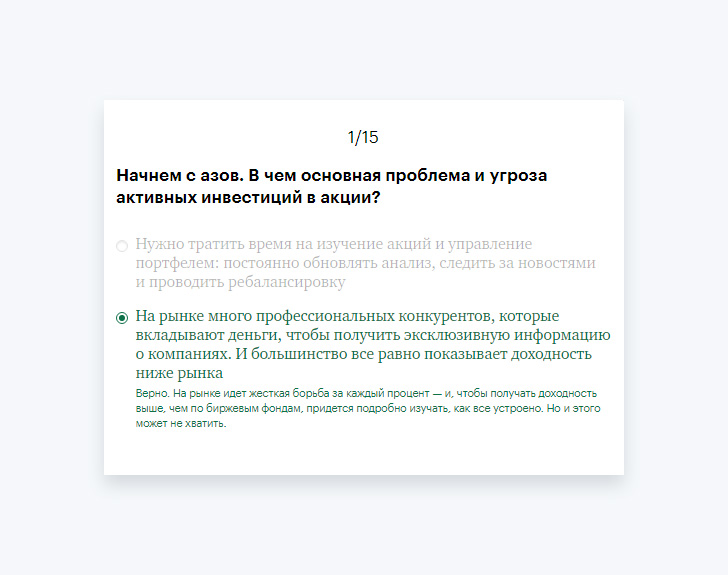

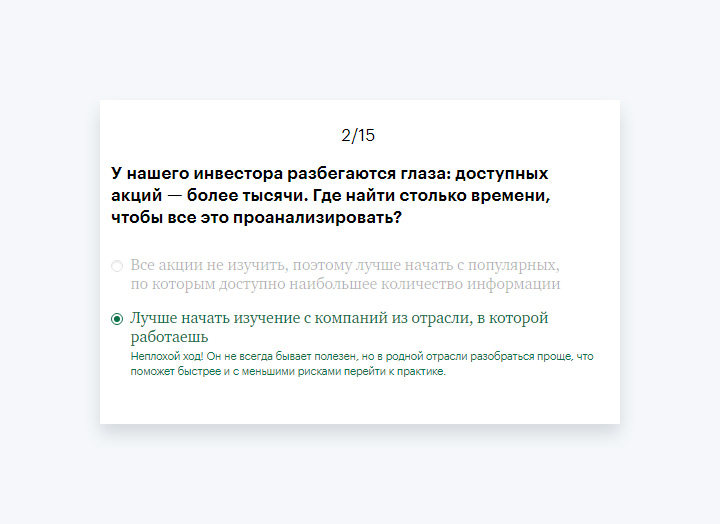

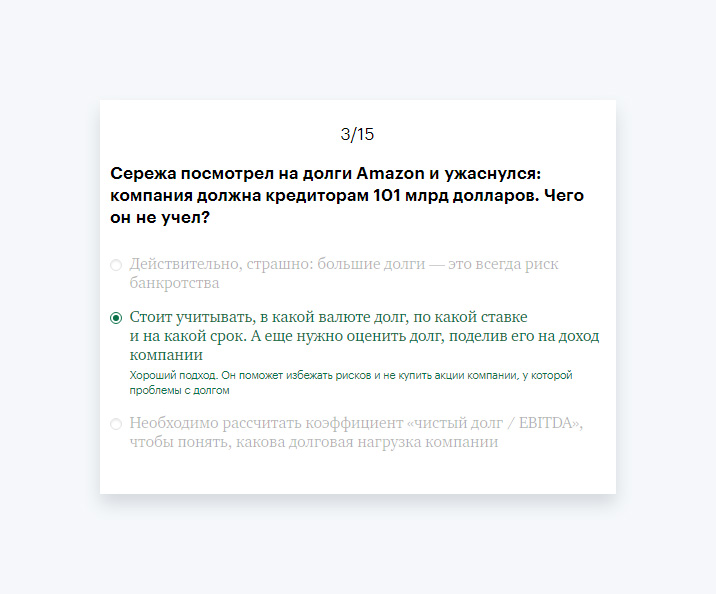

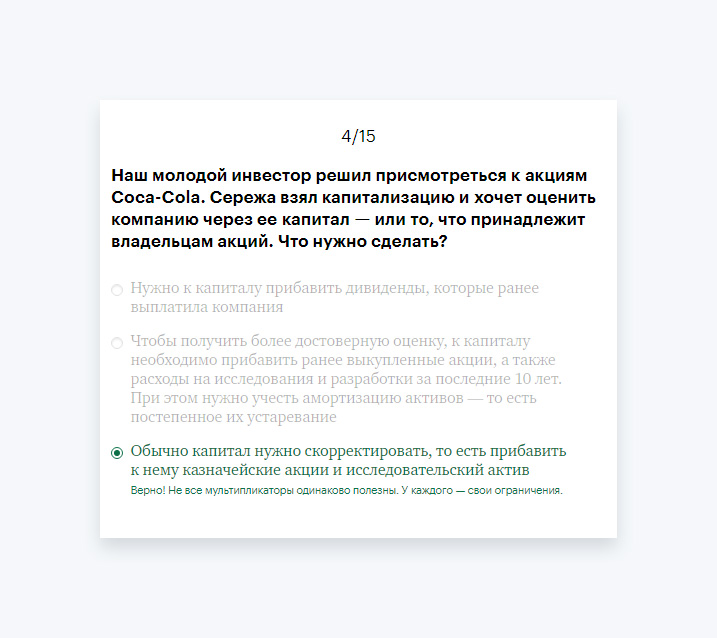

Экзамен состоит из 15 вопросов:

Для зачета достаточно дать 14 правильных ответов. О том, правильно вы ответили или допустили ошибку, узнаете после прохождения теста.

Все неправильные ответы будут подсвечены красным шрифтом. Также будут даны объяснения, почему ответ неверный, и какой урок желательно пройти повторно, чтобы разобраться в деталях.

После успешного прохождения теста, результатами экзамена можно поделиться друзьями в соцсетях Вконтакте, Facebook и Twitter.

Курс для продвинутых инвесторов «Как зарабатывать на акциях»

В Тинькофф можно пройти не только курс для новичков. Для более продвинутых инвесторов разработана обучающая программа «Как зарабатывать на акциях». После ее прохождения вы сможете анализировать бизнес и отбирать активы в свой портфель, основываясь на фундаментальном анализе, а не советах робо-эдвайзера или консенсус-прогнозе аналитических агентств.

В этом курсе упор сделан именно на акции, так как исторически это наиболее прибыльный инструмент по сравнению с другими ценными бумагами.

Самостоятельно выбирать компании для инвестирования непросто. Агентство Standard&Poor’s ежегодно отслеживает тысячи мировых компаний и выявило, что только одному из пяти фондов удается обогнать индекс S&P. Поэтому, если вы не готовы тратить слишком много времени на изучение инвестирования или аналитику отдельного бизнеса, вложите деньги в фонд, который следует за индексом. Тогда вам удастся не потерять деньги. Однако при такой стратегии вы не сможете претендовать на прибыль выше рынка. Какой путь выбрать, решать только вам.

Чему научит курс

Пройти курс «Как зарабатывать на акциях» можно только в браузере. Его нет в мобильных приложениях Тинькофф Инвестиции и Учебнике Тинькофф Журнала.

Уроки, как и в курсе для новичков, открываются не все сразу, а последовательно. Новый урок становится доступен после успешной сдачи промежуточного теста.

При прохождении продвинутого курса вы поймете:

- зачем читать финансовые отчеты компаний;

- как оценивать акции;

- как отбирать акции, которые приносят максимальную доходность;

- с чего начать сборку портфеля по заданным пропорциям разных активов;

- как учитывать риски.

На прохождение каждого урока уйдет больше времени, чем в курсе для новичков. В программе дано очень много фактического материала. Кроме того, придется самостоятельно искать информацию на сторонних ресурсах. В рамках одного занятия может быть предложено несколько практических заданий, которые надо решить. Если вы дадите неправильный ответ, вам покажут, где вы ошиблись и дадут готовую схему расчета любого показателя.

Авторы обучающего курса заранее предупреждают, что он может оказаться полезным не для всех инвесторов, поэтому каждый решает сам, нужно ли ему углубляться в тему анализа акций или нет. После прохождения программы вы можете попытаться обогнать фондовый индекс и заработать больше рынка, но помните, что это удается не всегда и далеко не всем.

Каждый из 12 уроков завершается итоговым тестом. Если даны неверные ответы, к ним будут даны комментарии, а также рекомендации на какие моменты обратить более пристальное внимание.

Программа курса: 12 уроков

В курс для продвинутых инвесторов входят такие темы:

- Введение. Почему большинству инвесторов не стоит вкладывать деньги в акции.

- Как устроена финансовая отчетность. Где ее искать и можно ли ей верить.

- Как найти дополнительные активы компаний и узнать размер долга. Что такое активы, где искать скрытые задолженности и зачем инвестору знать о капитале компании.

- Изучение отчета о прибылях и убытках. На чем и сколько заработала компания. За счет чего эмитент может увеличить доходы и снизить расходы. Как неденежные доходы и расходы компании влияют на чистую прибыль.

- Изучение отчета о движении денежных средств. Чем денежные потоки отличаются от чистой прибыли и сколько компания на самом деле заработала. Как определить есть ли у компании деньги на выплату дивидендов. Почему отрицательный денежный поток – это не всегда проблема.

- Оценка компании по ее активам. Как найти дешевые акции.

- Оценка акций. Стоит ли полагаться на прогнозы аналитиков.

- Качественная оценка компании. Чем полезны презентации компаний для инвестора, и зачем анализировать отрасль перед покупкой акций.

- Почему важно знать, кто владеет компанией. Инсайдерские сделки: на что инвестору следует обратить внимание.

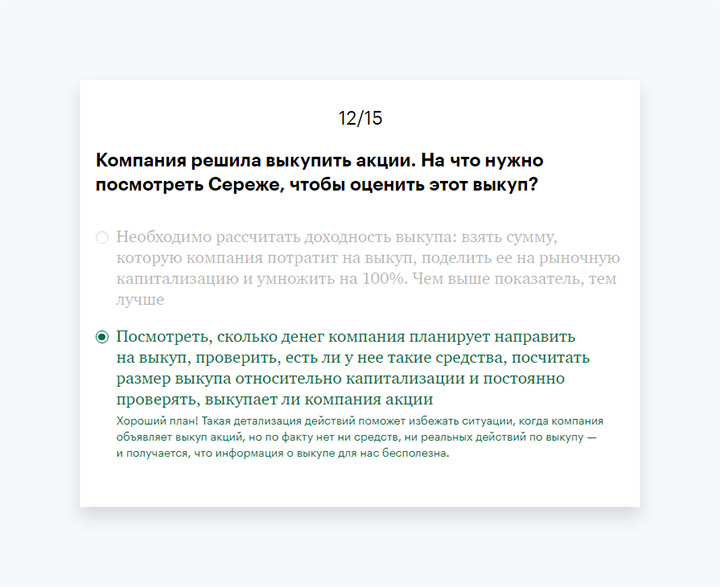

- Как устроены дивиденды. Эффективный ли выкуп акций проводит эмитент или лучше воздержаться инвестиций в такую компанию.

- Как снизить налоги. Какие инвестиционные налоги обязан платить инвестор. Можно ли законно сократить налогооблагаемую базу.

- Как собрать портфель. Какое количество акций оптимально. Как распределить доли в портфеле. Как снизить риски. Типичные ошибки начинающих инвесторов.

- Оценка результатов. Итоговый экзамен по всему изученному курсу.

Будьте готовы к тому, что курс рассчитан на более серьезное погружение, чем версия для новичков. В нем много специфических терминов и практических заданий, в которые придется вникать. По итогу вы не станете экспертом в области бухгалтерии или оценки компаний, но получите основу, с которой можете начать свой путь успешного вложения и преумножения капитала.

Итоговый экзамен и ответы

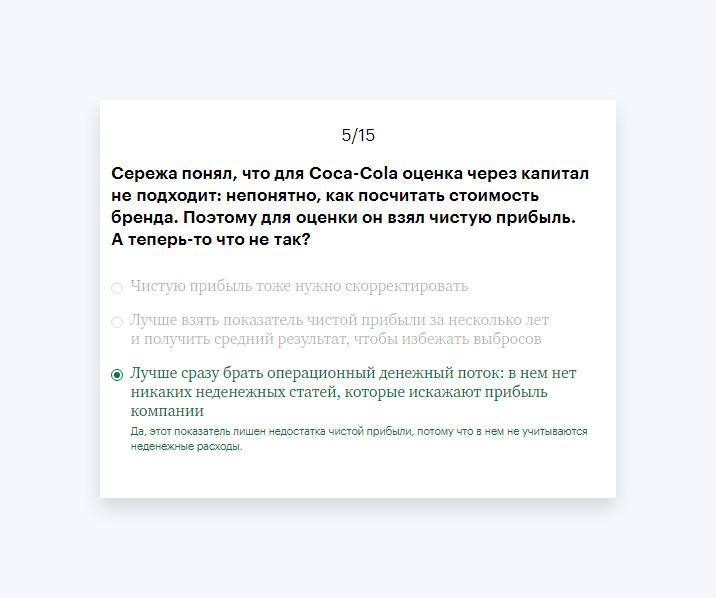

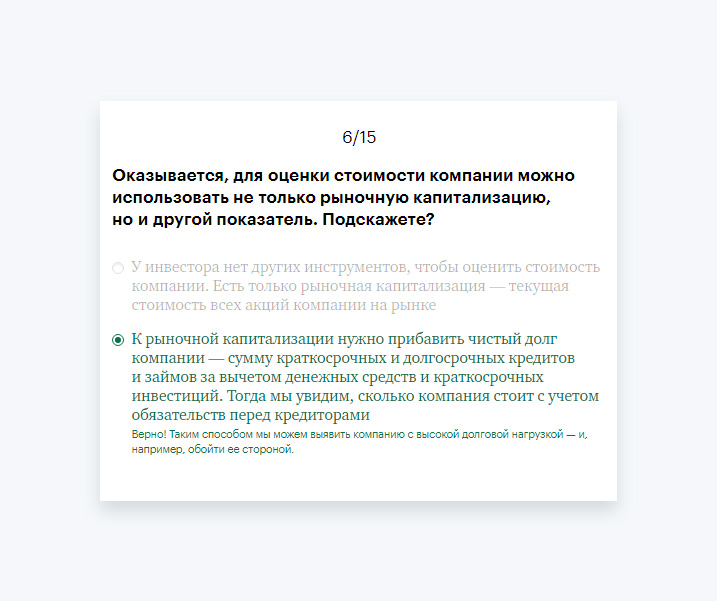

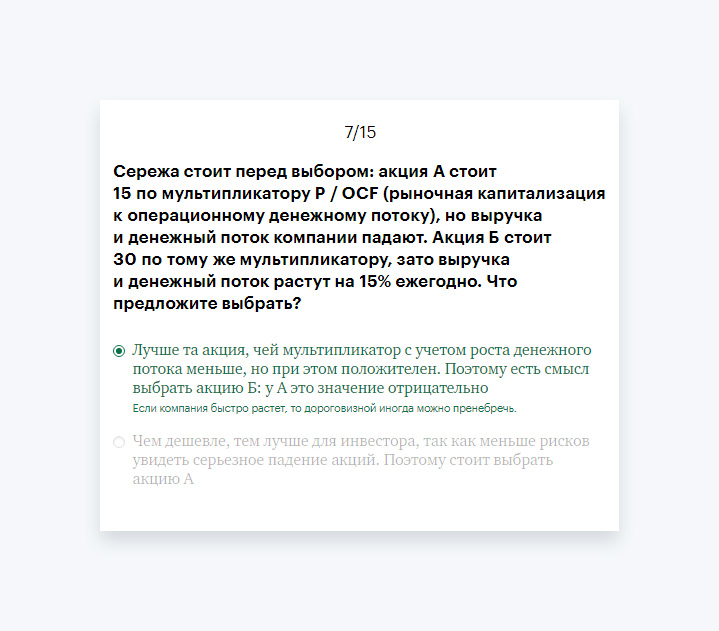

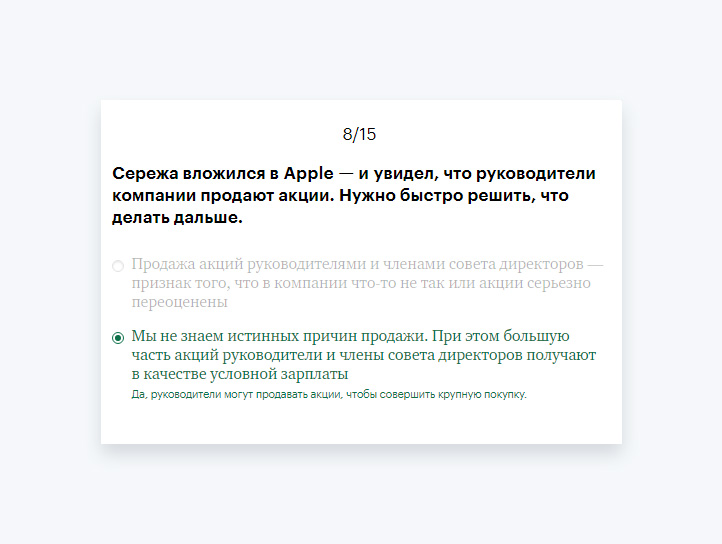

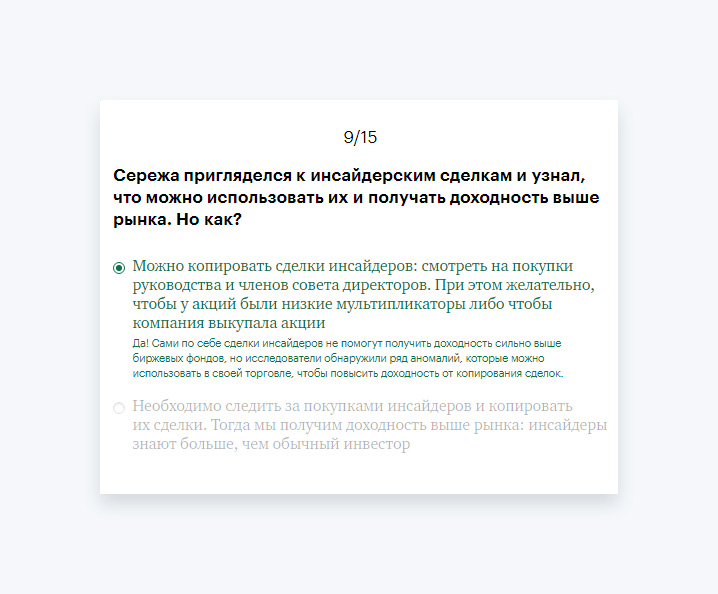

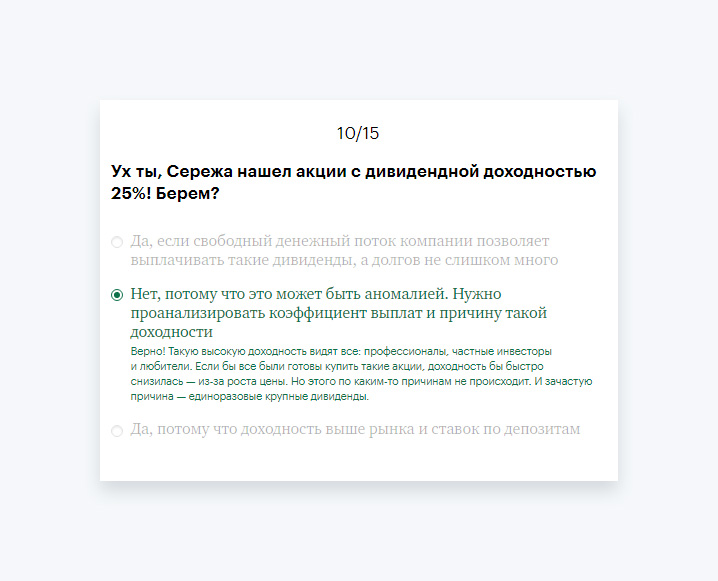

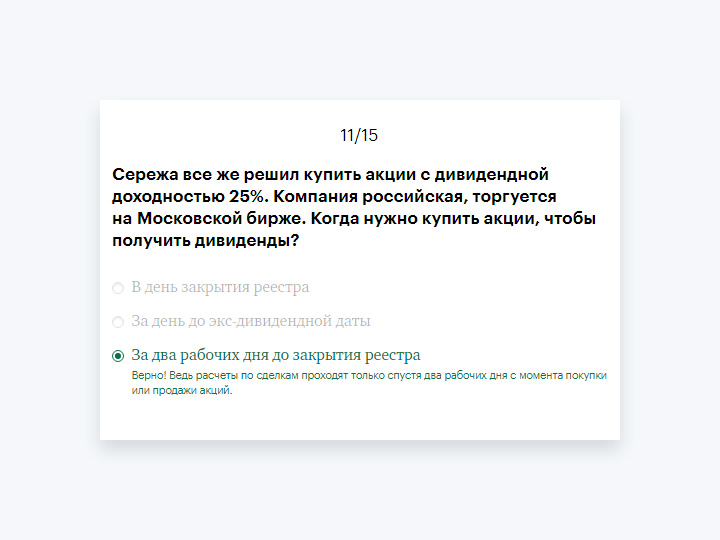

Экзамен по итогу курса для продвинутых инвесторов также как и курс ля новичков составлен наподобие ситуативного квеста. Он называется «Помогите Сереже запрыгнуть на инвестракету».

Все вопросы в итоговом экзамене логически связаны между собой и идут в рамках одной идеи для одного конкретного человека. Поэтому если выдернуть один вопрос из контекста, можно дать неправильный ответ.

Экзамен состоит из 15 вопросов:

Для зачета достаточно дать 14 правильных ответов. О том, правильно вы ответили или допустили ошибку, узнаете после прохождения теста. Неправильные ответы будут подсвечены красным шрифтом, с объяснением, почему сделан неправильный выбор, и какой урок желательно пройти повторно, чтобы разобраться в деталях.

Если набрано меньше 14 правильных ответов при первой попытке, вы сможете повторно пройти экзамен через 24 часа. Доступ откроется через сути, а на почту придет уведомление.

После успешного прохождения теста, результатами экзамена можно поделиться друзьями в соцсетях Вконтакте, Facebook и Twitter.

Другие каналы обучения

Брокер Тинькофф обучает инвестированию не только с помощью курсов. Пополнить знания в области фондовых рынков можно и через другие каналы, которые так или иначе связаны с брендом Тинькофф:

- канал на Youtube Tinkoff Private Talks от Тинькофф Инвестиции — 87 тысяч подписчиков;

- канал на Youtube «Деньги не спят» — 347 тысяч подписчиков;

- сообщества Тинькофф Инвестиций в мессенджере Telegram и социальных сетях Instagram, Facebook, Вконтакте;

- Тинькофф Журнал, где большинство статей о деньгах и целые рубрики посвящены инвестициям;

- «Пульс» социальная сеть для инвесторов у Тинькофф брокера, где можно подписаться на любого участника и читать его посты;

- Телеграм-канал Т-Ж «Инвестник»;

- публикации Tinkoff InvestIndex.

На этих каналах и интернет-площадках инвесторы могут смотреть обучающие видео, почитать статьи и задать вопросы.

Тема инвестиций настолько широка, что ей можно посвятить многие годы, поэтому не пытайтесь объять необъятное за неделю или месяц. Лучше ежедневно читайте и смотрите тематические видео. Главное выработайте в себе привычку и регулярно посвящайте обучению несколько часов в неделю. Помните, что если вы будете только учиться, и никак не примените свои знания на практике, вам будет гораздо сложнее достичь своих финансовых целей.

Источники:

- Курс Т-Ж: А как инвестировать

Крупнейший брокер, лучше всех преподающий инвестиции для начинающих: Тинькофф. Из маленького посредника, использующего систему БКС для операций на бирже, он вырос до самостоятельного брокера с лицензией и числом клиентов более 3,5 млн.

Тинькофф привлёк на Московскую биржу больше активных пользователей, чем ВТБ, Сбербанк, БКС и Открытие вместе взятые:

Такие результаты стали возможны благодаря популяризации инвестиций со стороны брокера, удобным инструментам для торговли и клиентоориентированности.

Знакомство с Тинькофф Инвестициями

Для торговли на бирже через Тинькофф понадобится брокерский счет. Это может сделать гражданин РФ старше 18 лет. На сайте попросят ввести паспортные данные и подтвердить номер телефона. Необязательно быть клиентом Тинькофф-банка, но гораздо удобнее пользоваться его дебетовой картой – так быстрее и проще. Владельцам карты Тинькофф даже не придётся заполнять заявку, нужно только ввести номер телефона или свой логин в системе.

Когда брокерский счет открыт, можно узнать, как за 10 шагов начать инвестировать и приступать к знакомству с платформой. Можно пользоваться личным кабинетом на сайте или скачать приложение Тинькофф Инвестиции. Интерфейсы очень похожи и интуитивно понятны. После первого входа банковское и брокерское приложения синхронизируются. Попасть в инвестиционный модуль можно будет прямо из главного экрана банковского приложения.

Есть несколько способов пополнить счет Тинькофф Инвестиций. Клиенты банка, у которых есть карта Tinkoff Black, сделают это в несколько кликов из приложения или личного кабинета.

Клиенты других банков с недавнего времени могут пользоваться Apple Pay и Google Pay для пополнения счета и покупок ценных бумаг вместо того, чтобы вводить реквизиты карт: на главной странице приложения нужно нажать «Пополнить», а затем выбрать карту из Apple Pay/Google Pay.

При этом пополнять брокерский счет совсем необязательно. Если выбрать в приложении или на сайте ценную бумагу для покупки, на странице сделки будет возможность выбрать способ оплаты. Тинькофф сам пополнит брокерский счет с банковского и оплатит бумагу.

В приложении можно открыть дополнительные брокерские счета, например, для разных целей или активов, дать им разные названия. На вкладке «Портфель» нужно выбрать «Все счета» и далее «Открыть новый счет». Помимо Инвесткопилки и ИИС, можно иметь до 10 брокерских счетов. Но тариф по всем ним будет один. Если назначить какой-нибудь из счетов «по умолчанию» (в окне заявки на покупку), то он будет выбираться автоматически в сделках по покупке.

Тарифы и сервисы

Брокерские счета открыты, деньги на них заведены, но с чего начать? Выбрать себе подходящий тариф и покупать ценные бумаги в портфель.

У брокера всего 3 тарифа:

«Инвестор» – для тех, кто редко совершает сделки. Комиссия за сделки здесь – 0,3%, обслуживание счета бесплатно.

«Трейдер» – комиссия за сделки 0,05% и ежемесячные платежи 290 р. за обслуживание (с некоторыми исключениями).

«Премиум» – основная комиссия – 0,025% от сделок, обслуживание счета бесплатно для портфелей от 3 млн ₽, остальным оно обойдётся в 990 или даже 3000 р. в зависимости от размера портфеля.

Бумаги мировых бирж и инструменты OTC (внебиржевые) доступны только на тарифе «Премиум».

На тарифах «Инвестор» и «Трейдер» есть робот-советник. После ответа на 3 вопроса он соберёт вариант подходящего портфеля. Естественно, это всего лишь рекомендация. Но если инвестор согласен с ней, он может купить предложенный портфель. На тарифе «Премиум» подбором бумаг займётся менеджер.

И в приложении, и на сайте есть несколько вкладок, на которых находятся разные сервисы от Тинькофф:

Для самостоятельного отбора акций есть вкладка «Скринер». Здесь при помощи 30 фильтров можно отсеить неподходящие компании или выбрать лучшие в отрасли, стране или по финансовым показателям.

На вкладке «Что купить» в приложении или «Каталог» в личном кабинете показаны доступные ценные бумаги. Работает поиск по тикерам и названиям компаний.

Если на ценной бумаге стоит значок серого замка, это значит, что биржа не работает (например, в выходной или праздник), и сделку сейчас совершить нельзя. Если стоит значок в виде головы льва – для операций с инструментом нужен статус квалифицированного инвестора.

Валюту (доллары и евро) можно купить от 1 штуки. Криптоактивы не доступны.

Тинькофф выпустил несколько своих паевых фондов, в том числе «Индекс экологически чистых технологий» и «Тинькофф Индекс SPAC». За сделки с продуктами Тинькофф брокер не берёт комиссий.

Руслан Мучипов, гендиректор УК «Тинькофф Капитал» рассказал: «Торговля бумагами SPAC-компаний перспективна с точки зрения потенциальной доходности — наиболее успешные проекты принесли десятки и сотни процентов своим акционерам. Но она сопряжена и с высокими рисками. Мы в Тинькофф разработали решение, которое позволит снизить риски, диверсифицируя инвестиции — фонд включает несколько десятков SPAC, отобранных нашими топовыми аналитиками».

Среди полезных инструментов для успешной торговли в Тинькофф Инвестициях доступны уведомления о достижении цены, календарь дивидендов, лимитные заявки. Последние действуют только до закрытия биржи. После окончания рабочего дня лимитные заявки нужно будет заполнить заново.

На странице сделки есть стакан ордеров, выбор типа заявок. Если этого мало, на всех трех тарифах можно бесплатно подключить веб-терминал с техническими индикаторами и свечными графиками. Он работает только на сайте в личном кабинете.

Важно знать! Участвовать в IPO через Тинькофф Инвестиции можно только на тарифе «Премиум».

Чтобы торговать на срочном рынке, нужно включить режим маржинальной торговли (с заёмными средствами) в приложении или личном кабинете.

Вывод денег так же прост, как и пополнение. В личном кабинете нужно выбрать «Портфель» → «Еще» → «Вывести». В приложении – «Портфель» → ⚙️ → «Вывести».

Инвестиции для начинающих могут быть слишком сложными. Тинькофф приготовил бесплатный курс «А как инвестировать» из 10 уроков + экзамен. Обучение можно пройти на сайте, а можно скачать приложение и слушать уроки в формате аудио. Кроме того, у банка есть свой канал на youtube, где опубликовано несколько обучающих видео, а также телеграм-канал, Тинькофф-Журнал и подкаст «Жадный инвестор».

Клиенты Тинькофф Инвестиций получают доступ к социальной сети «Пульс». В ней уже более 1 млн. участников. Они обмениваются мнениями и идеями, поддерживают друг друга на резких движениях рынка.

На основе данных из этой сети Тинькофф публикует Tinkoff InvestIndex – индикатор настроения инвесторов в России. Если он больше 50, то считается, что тренд «бычий».

Преимущества и недостатки

Чтобы оценить, подходит ли вам брокер Тинькофф, лучше почитать отзывы тех инвесторов, которые уже с ним работают. В них можно узнать некоторые нюансы обслуживания клиентов, взвесить «за» и «против».

Плюсы брокера Тинькофф в том, что его приложение и сайт просты и удобны в использовании, его комиссии прозрачны. Дополнительное преимущество – обилие информации для новичков: на сайте Тинькофф, в телеграм-канале, сети «Пульс», в бесплатных уроках.

Основной минус Тинькофф Инвестиций – высокие комиссии. И расстраивает возможность вывода денег только на карту Тинькофф. Профессионалам может не хватать доступа к привычному терминалу QUICK. Новичкам не помешал бы демо-доступ к брокерскому счету.

Заключение

Тинькофф Инвестиции выиграли, сделав ставку на начинающих участников рынка. Брокеру удаётся объяснять простым языком для чайников, что такое инвестиции, и как они работают. Заручившись поддержкой таких специалистов, не страшно делать первые шаги на фондовом рынке. Для каждого типа активов или биржевого термина Тинькофф предоставит исчерпывающую информацию, доступную инвесторам всех уровней.